混迷の中国経済の核心をつかまえるために ――田村秀男氏『人民元の正体』を軸にして (美津島明)

以下は、9月6日(日)に開催された第15回経済問題研究会で、私が作成・報告したレジュメに加筆訂正したものです。テキストは、田村秀男氏の『人民元の正体 中国主導「アジアインフラ投資銀行」の行末』(マガジンランド)です。1500字弱の膨大な字数なので、読み手に多大な負担をおかけしてしまうことになりそうですが、せめてひとつでもふたつでも、お役に立てるところがあるなら、幸いに存じます。

はじめに

*上の図にポインターを当ててクリックしていただければ拡大されます。

大陸中国経済の動揺が止まりません。

6月12日に、総合指数5178というピークを迎えた直後から、中国の株価は急落の一途をたどり、7月10日前後には、ピーク時の30%も値を下げました。その後、中共当局の力ずくの対応によってとりあえず小康状態が続きましたが、8月に入ってからの3日連続の人民元の切り下げをきっかけに、グラフのとおり、ふたたび株価が下落しました。現状では、2014年末からの株価の値上がり分がほぼ無に帰すことになっています。

また、今日(9月8日)のことですが、8月末の同国の外貨準備高は3兆5573億ドル(約424兆6千億円)で、7月末と比べて939億ドル(約11兆2千億円)減少したと報じられました。減少幅は過去最大で、中国の外貨準備高は、2014年中ごろに4兆ドル目前の水準にまで拡大したが、以降は減少が続いています。背景には、大量のドルの流出の問題があるものと思われます。

このような大陸中国経済の動揺は、日本を含む西側諸国の株価にも大きな影響を与え、乱高下を繰り返しながら、徐々に下落しています。実体経済への影響は、まだ見通すことができていないのが現状ですが、少なからざる影響がこれから及んでくるものと思われます(日本政府は、補正予算編成、消費増税の凍結によって、早急に世界経済のデフレの大波に対する内需拡大の防波堤を築いておくべきです)。

このような混乱の根に、大陸中国の実体経済の悪化という事情が存するのは間違いないような気がするのですが、なにせ、信用できる経済指標が乏しいので、中国経済に本当のところ何が起こっているのかをめぐっては、議論が百出していて収拾がつかないのが現状です。

そんななかで、田村氏の中国経済論は、「人民元」を基本的な視座にした、ゆるぎない存在感を示しているように思われます。氏の論の核心をつかむことによって、私たちも、中国経済を見る確かな目をつかみたいものです。

通貨という武器

田村氏は本書において、〈日本政府はあまり通貨について深く考えようとしないが、中共は、1949年の建国以来、それがいかに強力な武器であるのかをきちんとつかんでおり、国家戦略の根幹に位置付けている〉という意味のことを言っています。覇権を握ることについて、対米従属の日本がこれまであまり真剣に考えてこなかった(AMF構想を抱いた橋下龍太郎には、それを考えた形跡あり)のに対して、中共は、喉から手が出るほどにそれをほしがっている。その違いが、通貨についての明瞭な国策の有無をもたらした。そういうことなのではないでしょうか。

中共は、1949年の建国以来、ずっと人民元とドルとをリンクさせることに腐心してきました(ルーブルの支配下にあるときでさえそうでした。人民銀行の設立は建国の前年です)。その延長線上に、2005年からの管理変動相場制がある。同制度の前は、固定相場制としてのドルペッグ制でした。本書からの引用です。

奇怪な人民元パワーの源泉は、じつはドルにある。人民銀行は管理変動相場制度を堅持し、中国に流入するドルをことごとく自身が決める交換レートで買い上げ、そのぶんの人民元を市中に流し込む。人民元はドルに対して安定し、しかも、国内ではインフレ率も低位に推移している。となると、人民元の通貨価値は超安定というわけで、国内外で信頼されてくる。(25頁)

*上の図にポインターを当ててクリックしていただければ拡大されます。

上のグラフを見てください。人民元の資金発行がドルのそれに歩調を合わせていることが一目瞭然です。2008年9月の「リーマン・ショック」後、アメリカの中央銀行・FRBは資金供給を3兆ドル増やしました。中国の中央銀行・人民銀行はほぼそれに見合う額の人民元を増発しています。そこに働いているメカニズムは、上記の引用文中にあるとおりのものです。

中共の管理変動相場制は、自身が決める交換レートでドルを買い上げるのですから、事実上の為替操作をしていることになります。アメリカは、それをどうして非難しないのでしょうか。見て見ぬふりをするのでしょうか。

中国人民銀行が外国為替市場から外貨を大量購入して、人民元の量を増やすと、金融緩和効果で消費が刺激され、中国市場が拡大する。アップル、マイクロソフト、インテルなど情報技術産業や、米本国市場で苦戦する「ビッグ3」など米企業にとって、中国市場で売り上げを伸ばせる。 (29頁)

〔注〕ビッグ3:ゼネラルモーターズ、フォードモーター、クライスラー

つまり、中共の管理変動為替相場制という事実上の為替操作は、アメリカにとっても十分にメリットがあるので、アメリカは見て見ぬふりをする、というわけです。ただしアメリカは、通貨の明らかな切り下げ操作に対しては、覇権国の面子もあるのでとりあえず厳しく対応してはきました。

*参照プリント 「管理フロート制」http://www.tbr.co.jp/pdf/reserach/key_a108.pdf〔なお、同プリント中の上から11行目の「上下0.5%」は、現在「上下2%」になっています〕

アメリカの事実上の黙認のもと、中共は、外部からの妨害なしに、管理変動相場制という人民元増殖マシーンをフル稼働させ続けてきたのです。

このように管理変動相場制は、ドルを事実上の担保として人民元を発行して、市中に流す中国特有の金融制度の要です。ということは、ドル資金が中国に流入しなくなると、この通貨・金融システムはたちまち機能不全に陥ることになります。次は、そのことに触れましょう。

ドルの流入の減少と流出の増加

中国の場合、外貨の主な流入源は貿易黒字と外国からの直接投資です。

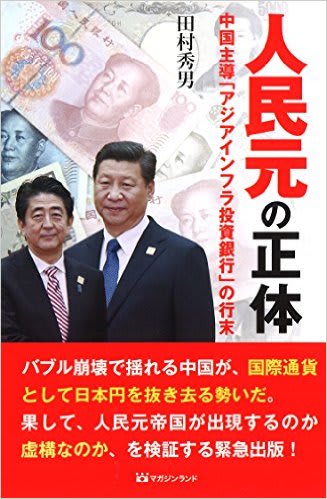

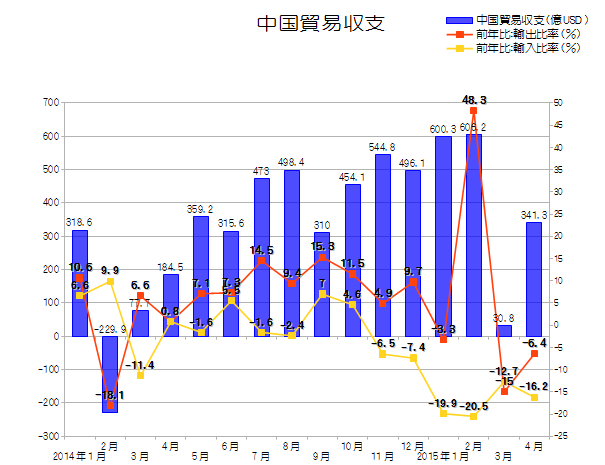

最新のデータで、中国の7月の輸出額は、前年同月比8.3%減です。では、それ以前の一年間の推移はどうでしょうか。次ページのグラフを見てください。昨年の半ばあたりから、15年2月の不規則的な突出を別とすれば、輸出額がじわじわと減少しているのがおわかりになるでしょう。のみならず、それと並行して、輸入額も減少傾向が顕著です。これは、中国の外需・内需ともに減少していることを意味します。すなわち、鉱工業生産の低下が進み、中国の海外からの製品新規受注(海外受注)・国内設備投資・消費が減少し、製造・生産活動が低下していることになります。実物経済の全体的な低調ぶりがうかがわれる資料、ということになりますね。別の資料によれば、消費者物価指数や企業物価指数も低調で、そのことを裏付けています。2014年の貿易収支の黒字が前年より約48%増え、過去最高の3824億ドル(約48兆円)と過去最高に膨らんだのは、単に外需の低下率よりも内需の低下率が低かったから、ということになるでしょう。つまり、中国・国内の有効需要は最悪の場合縮小傾向にある、つまり、デフレということになります。このことについては、後ほど高橋洋一氏の議論を引用して、触れようと思っています。

世界経済の低迷や、国内の人件費の高騰、労働争議の頻発、社会不安の増大などによって中国国内の外資系の工場が東南アジアなどに逃げることなどによって、今後も輸出額の低下傾向は続くものと予想されます。

http://ausdollar.blog70.fc2.com/blog-entry-3015.html より

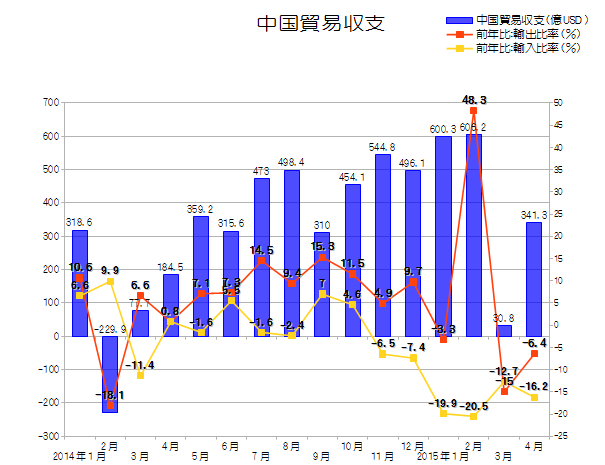

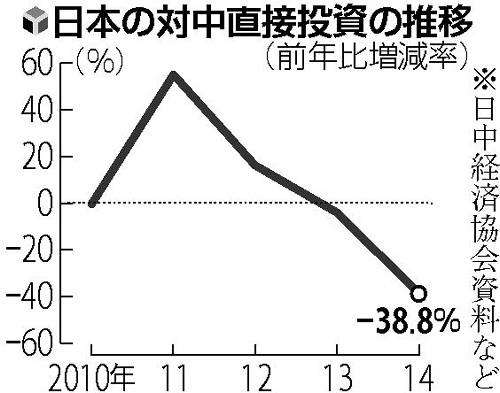

田村氏によれば、外国からの直接投資についても、大きな鈍化傾向が見られます。中国商務省の発表によると、十四年の中国への海外直接投資(実行ベース)は前年比1.7%増(前年は同5.3%増)の1195億6000ドルとなり、二年ぶりの低水準となりました。

なかでも、日本の14年・対中直接投資額(実行ベース)は、前年比38.5%減の43億3000万ドル(約5200億円)となり、統計が公表された1985年以降最大の落ち込みを記録しました。この減少傾向は、下のグラフにあるとおり、2011年以来続いています。日中関係の悪化が最大の要因であると思われますが、そのほかに、人件費の高騰・環境汚染の悪化も響いているものと思われます(ついでながら、韓国や台湾の対中直接投資額も減少傾向にあります)。

このように、外貨の主な流入源である貿易黒字と外国からの直接投資は、ともに暗転しつつあります。

以上より、資金の流入面から、管理変動相場制という人民元増殖マシーンのフル稼働がむずかしくなってきた状況が分かりいただけると思われます。

それに加えて、いまの中国には、大量の資金流出・資本逃避の問題があります。

次に掲げるのは、田村氏が作成した、中国の投機性資金流出入の推移のグラフです。しばらく、田村氏の語るところを聞きましょう。本書34頁~36頁からの引用です。

*上の図にポインターを当ててクリックしていただければ拡大されます。

投機資金は、中国語では「熱銭」と呼ばれる。熱銭は、中国国家統計局が金融収支項目として把握している分と、そうでない「正体不明」の投資支出に分かれる。正体不明分には党幹部の不正が絡むはずだ。プラスは流入で、マイナスは流出で「資本逃避」を意味する。

グラフが示すように、14年一年間の資本流出額は3400億ドルで、統計のある1998年以降、最大規模になった。(中略)資金の流出入がほぼ一貫して連動するのが、景気動向である。鉄道貨物輸送量は李克強首相が信頼する景気指標のひとつである。(中略)最近の中国経済はGDPの実質伸び率7%どころではなく、「モノ経済」で考えるとマイナス成長に陥っていることがわかる。輸入量、電力消費量など他の停滞ぶりとも一致する。

はっきりしているのは、鉄道貨物輸送量の落ち込みに連動するように資金が流出することだ。景気の低迷は今後も続く。となると、資金の流出はまだまだ増えるし、加速しかねない。

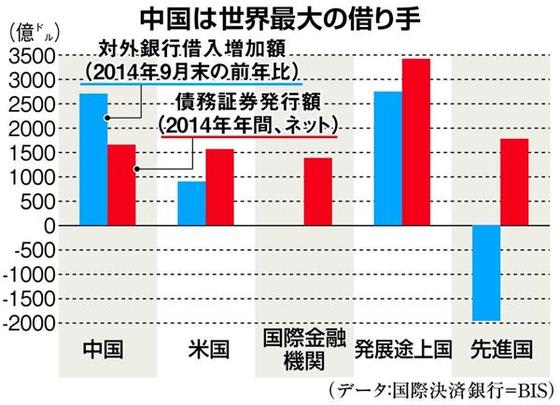

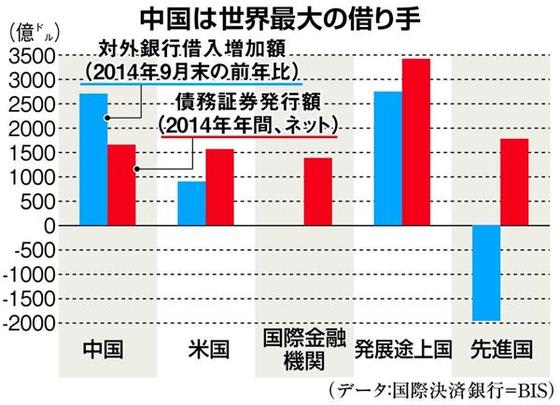

さらに、国際決済銀行(BIS、本部スイス・バーゼル)によれば、中国の海外の銀行からの借入残高は14年9月末、1兆700億ドルで、前年比2800億ドル増えました。これは、世界全体の2700億ドル増をしのぎます。これは、中国国内でドルの大量の資金不足が生じていることを意味します。つまり、借入残高の増大は、中国からのドル資金の大量流出を裏付ける数値であるといえましょう。

*中共のお金事情について、とても興味深い考察をしている論考を見つけました。ご紹介しておきます。シャープな頭脳に感心しました。 →「計算が合わない中国の対外資産 架空帳簿でドルを創造」http://thutmose.blog.jp/archives/40185965.html

〔少なくとも、対外資産よりも外貨準備高が多いというのは、どう考えてもおかしいでしょう。というのは、一国の対外資産のうち、政府が米国債で持つ分を外貨準備高というのが常識だからです。つまり、まともな会計処理をしているならば、対外資産>外貨準備、になるほかはないのです。日経新聞などは、これをきちんと指摘していません。意図的か、それとも、単なる無知なのか〕

以上より、ドルの流入の減少と流出の増加との両面から、「管理変動相場制という人民元増殖マシーンのフル稼働」がむずかしくなってきた事情がよくお分かりいただけたのではないでしょうか。これは、端的に言えば、中共の既定の高度経済成長モデルが限界に達したことを意味します。

しかし、成長は続けられねばなりません。東アジアと東南アジアから日本円の影響を駆逐し、それらの地域をはるかに超えた地域をおおう人民元帝国を築き、安全保障体制の拡充を成し遂げ、ゆるぎない軍事大国となり、世界の覇権を手にするために、中共は、自分たちが経済成長路線を歩み続けるほかはないことを、よく分かっているのです。

その路線を歩み続けるためのポイントは、またしても貨幣、マネーです。中共は、インフラを整備したがっている発展途上国や、陰りが見えはじめた成長のカンフル剤をほしがっている新興国や、強欲にかられた西側先進諸国が飛びつきそうな魅力的なマネー・プランを世界に提示・発信し、もう一度ドルが国内に流入するよう手だてをすると同時に、他方ではIMFにアプローチすることで、人民元の国際通貨(ハード・カレンシー)化を実現し、ドルなしでもやっていけるようなマネー体制の確立を図っています。それが、具体的には、AIIBであり、BRICS銀行であり、新シルクロード経済圏構想であり、対IMF・SDR(特別引き出し権)戦略なのです。

AIIBと新シルクロード経済圏構想の持つ戦略的な意味

AIIBと新シルクロード経済圏構想とは、一言でいえば、〈新たな経済成長戦略と政治的覇権戦略の一体化したもの〉です。田村氏は、それらについて、次のように言っています。

中国主導のアジアインフラ投資銀行(AIIB)本部を2015年中に北京に創立し、日米主導のアジア開発銀行(ADB)に対抗する。アメリカの裏庭、中南米のニカラグアでは中国資本が第2パナマ運河建設事業に乗り出した。さらに中国のイニシアチブで、BRICS(ブラジル・ロシア・インド・中国・南アフリカ)共同出資による、発展途上国向けの新開発銀行の本部を上海に置く準備も進めている。両金融機関とも新興国・途上国の外貨準備合計の約5割のシェアを持つ中国がそれを見せ金にして、仲間を集める。

他方、ワシントンでは執拗なロビー活動を続け、十五年秋には人民元を国際通貨基金(IMF)の仮想通貨「SDR」の構成通貨に認定させる。そうなると、人民元は円の頭を越えて一挙にドル、ユーロに次ぐ世界第3位の国際通貨の座につく。 (49~50頁)

日本の安全保障の根底を揺るがす、この重大案件に関して、田村氏は、8月21日(金)の夕刊フジで次のような発言をしています。

今回の元安調整(世界経済に大迷惑をかけた、三日連続の人民元切り下げのこと――引用者注)はしかも、元を国際通貨基金(IMF)の特別引き出し権(SDR)構成通貨として認定させるうえでは障害にならないことを、ほかならぬIMFが言明している。前日の相場を基準にしているので、「市場実勢を反映させる措置」と歓迎する始末だ。米財務省もIMFの評価を黙認している。ワシントンと北京の間で、穏やかな元の調整を条件に、元のSDR通貨化の道を残す取引が成立したと見える。

「ワシントンと北京の間で取引成立か 『元』のSDR通貨化の道」

人民元のSDR化は、すなわち、人民元の国際通貨化を意味し、そうなると、中共は、人民元で直接、ロシアの最新兵器を購入できるようになるのです。また、人民元帝国の実現に向けて、力強い、着実な一歩を踏みだすことにもなるのです。アメリカは、東アジアの覇権を本気で中共に譲り渡す気でいるのでしょうか。また、国際通貨秩序の安定を任務とするIMFが、中共の通貨政策の本質が為替操作であることを知らないとでもいうのでしょうか。知らないとすれば、その任務を果たすだけの能力が同組織にはないことになり、知っているならば、責務の放棄をしていることになります。いずれにしても、湧いてくる怒りを、私は禁じえません。

次に、新シルクロード経済圏構想について。

14年11月に、国営通信社の新華社は、上の図のような新シルクロード地図を発表しました。地図中には、「一帯一路」と称される陸路(赤)と海路(青)がそれぞれあります。本書から引用しましょう。

東南アジア、東アジアはもとより、アジア大陸からヨーロッパ大陸、さらに中近東、アフリカへと西進して、鉄道、通信、港湾を中心にしたネットワークで結ぶ壮大な経済圏を建設する構想だ。必要な資金は、AIIB、BRICS銀行も用意する。人民元がIMF認定の国際通貨となれば、人民元がそのまま投入される条件が整う。

つまり、モノもカネも、さらにヒトも情報も、すべての道が北京に通じる、というわけである。そうした巨大な経済圏に、人民元が浸透、流通していく。

習政権はこうして、軍事のようにアメリカから厳しくチェックされることもなく(引用者注――

中国がドル本位制をとる限り、米国債が中国によって買われ、米金融市場の安定化につながるから)、モンゴル帝国が通貨でユーラシア大陸を制覇したように、東アジア、東南アジア、中央アジア、中東、さらにロシアを人民元経済圏に組み込んでいくだろう。

人民元帝国の膨張は、日本、東アジア、さらに世界にとっては脅威である。通貨で主導権を握れば、経済はもとより外交、安全保障も、中国共産党の考えるルールに日本もアジアも従わされかねないからだ。 (51頁~54頁)

*岡崎研究所の「中国の『一帯一路』構想は単なる『策謀』ではない」を資料として掲げておきましょう。主に国際政治学の観点から、「一路一帯」構想の凄みとその問題点について触れています。http://wedge.ismedia.jp/articles/-/4955

〔ただし、この論考は、両論併記的なバランスを取ろうとしているところがあるので、当構想の本当の恐ろしさにあまり深く触れえていないきらいがあります。具体的には、「AIIB参加もあり」と読めてしまうことろがあります。算盤勘定の経済と政治とを小利口に分ける論は危うい、とあらためて思いました〕

不動産バブルの崩壊と株価暴落に揺れる中国がなにゆえ国際金融大国となりえるのか

ドルの信用を担保にして大量に刷った人民元を金融市場に流し込み、不動産バブル、そうして次に株価高騰というマネーパワーを巻き起こすことによって、実体経済の貧弱さをカバーすることで経済成長を成し遂げてきたのがこれまでの大陸中国経済である、といえましょう。

いいかえれば中共は、貧弱な実体経済と膨張する金融経済のギャップを、さらなる金融経済の膨張によって乗り越えてこようとしてきました。つまり、解消できない矛盾を、矛盾の拡大によって乗り越えようとしてきたのです。これが土台無理なはなしであることは多言を要しないでしょう。そうであるがゆえに、不動産バブルは崩壊し、株価は暴落した、ということです。いまや大陸中国は、そのような大きな矛盾の調整過程にあるのではないでしょうか。

ここで、小見出しにあるとおり、「不動産バブルの崩壊と株価暴落に揺れる中国がなにゆえ国際金融大国となりえるのか」という素朴な疑問が湧いてきます。

田村氏は、長年この疑問と格闘してきたそうで、端的に結論をいえば、次のようになるそうです。

人民元帝国は虚構の産物であり、いずれ限界に突き当たり、雲散霧消する可能性がある。だが、その膨張プロセスが長引けば長引くほど、世界が受ける災厄の度合いが高くなるかもしれない。 (94頁)

上記の素朴な疑問と結論とをつなぐ道筋をたどることが、本書の核心を理解することであると思われます。

それをたどるために、まずは、不動産バブルの顛末を追いかけてみましょう。

繰り返しになりますが、人民元は「管理変動相場制」です。市場介入によって一日当たり2%の変動の範囲内でドルに人民元を連動させています。人民銀行は、自らが決める交換レートで、さまざまな形で流入する外貨を原則として金融機関から全面的に買い取り、人民元を発行します。つまり、人民元は「ドル本位制」であり、円・ユーロ・ポンドなどとちがって、基軸通貨ドルに対してほぼ固定されているので、為替変動リスクがほとんどない。だから、日米欧などの外貨が引き寄せられることになります。

2008年9月のリーマン・ショックをきっかけに、アメリカが金融緩和を断行したのに歩調を合わせて、人民銀行は大量の人民元を発行し、国有商業銀行への融資を一挙に2~3倍に増やしました。それと同時に、増発された人民元は、地方政府や国有企業に流れて、不動産ブームが巻き起こりました。当時、中国のGDPはアメリカの3割程度だったのにもかかわらず、アメリカ並みの資金を創出したのですから、国内景気が受けた刺激はすさまじいものがありました。GDPに占める投資の比率が5割ですから、投資が2割増えるとGDPは1割増える計算になります。ということで、不動産バブルは高成長をもたらし、大陸中国は2010年にGDPで日本を抜き去り、世界第二位の経済大国になりました。

*図の上にポインターを当ててクリックしていただけば、拡大されます。

ところが、需要のないところに作り続けた不動産はやがて過剰投資となり、相場は11年後半から翌年にかけて暴落し、その後いったんは持ち直したものの、13年秋から再び急落しはじめ、現在に至ります。地方のいくつかの中小都市では高層マンション群ががら空き状態で、ゴーストタウン(鬼城)化しています。

で、不動産が限界に達したと見るや、中共の意を受けた人民銀行は、次に、2014年11月、株式市場に大量の人民元を流し込み、株価バブルを作り出します。実際、「中共当局が値上がりを保証しているから」という理由で、中国・国内の人々は、大きな借金をして、株式市場に殺到したそうです。その結果は、冒頭に触れたとおりです。株価バブルも過去のものとなりました。

いまや、ドル頼みの中共にとって、きわめて都合の悪い状況が展開されています。まずは、米国FRBは昨年末、6年間断続的に実行され続けてきた金融緩和をやめました。景気の改善が見られるようになったことに加えて、株価や不動産価格の上昇がバブルの様相を呈してきたことと、格差が拡大してきたことに、FRBが懸念を抱いたのです。つまり、金融緩和の副作用が見られるようになった、ということです。

次に、FRBは、失業率などの経済指標の明らかな改善を目安として、利上げのタイミングを見計らっています。早ければ、今月にも実行に移されることになっています。

これらは、いずれも世界に拡散していたドルが米金融市場にUターンする局面を指し示しています。これまでは、ドルが大量に流入したので、それを担保に人民元を大量に発行することができたのですが、いまやFRBの金融引き締め政策によってドルの流入が止まることになります。それだけではなく、国内経済の低迷によってドルの流出さえ大量に生じつつあるのですから、人民元の発行がままならなくなります。

その制約を突破するための人民元国際化のはずだが、国際化を支えるだけの本土の通貨・金融制度が整備されていない。このまま国際的に人民元の流通量が拡大すれば、何が起きるだろうか。

人民元決済額が膨らむにつれて、人民元は勢い、本土外の国際金融市場に蓄積されてくる。海外にある人民元マネーが大きく増えると、人民元建ての債券など金融資産取引市場の創設ニーズが高まる。海外投資家の参入を制限している上海市場も、国外の投資ファンドなどに株や債券取引の自由化を迫られる。他方で、ロンドン、フランクフルトなどの人民元決済市場では人民元建ての証券市場が出現し、巨額の人民元資金取引が行われることになり、投機が盛んになる。おのずと、国際金融市場の波乱要因になってくる。

人民元関連の資本取引が円滑に行われるためには、人民元の相場を需給関係によって自由に決める、つまり変動相場制に移行せざるを得なくなる。(中略)人民元を無理なく国際化させるためには、自由な資本取引と自由な外為市場が欠かせない。 (107~109頁)

田村氏も指摘していることですが、自由な資本取引と自由な外為市場の導入は、大陸中国国内の経済状態に大変動を巻き起こすことによって、既存の政治体制に揺さぶりをかけることになるでしょう。それらの導入は、潜在的に政権交代システムの導入をも要請するのです。独裁政権との相性はあまり良くない。つまり、自由な資本取引と自由な外為市場の導入は、中共の既得権益の放棄を余儀なくさせる可能性が大きいのです。それはなんとしても避けたいというが、中共当局の本音中の本音でしょう。

だからこそ、日本が、「人民元を無理なく国際化させるためには、自由な資本取引と自由な外為市場が欠かせない」という正論を主張することは、中共のもっとも痛いところを突くことになるのです。したがって、それは極めて有効な言論戦略になります。

以上見ると、「人民元帝国」に対する日本の戦略はシンプルだ。まず、IMFでのSDR構成通貨見直しに際し、人民元組み入れの条件として、人民元関連資本取引の自由化と人民元の自由変動相場制への移行を義務づけることだ。欧州勢は難色を示すだろうし、対中関係で譲歩しがちなオバマ政権はどうかわからないが、議会では民主党の一部と共和党の多数が日本に同調するだろう。 (114頁)

しかし、現状では、安倍政権に確固たる通貨観があるとは思えません。金融緩和で円安・株高の維持をし、第3の矢でレント・シーキングの跋扈を許すばかりのような印象があります。GDPを力強く成長させるために、国土強靭化を柱とする積極的な財政出動をすることを放棄してしまったとしか思えない惨状です。そんな状態では、賢明な経済政策によって安全保障体制をサポートすることなど思いもよらないでしょう。また、財務省は財務省で、消費増税10%を実現するためにマスコミを動員して国民をミスリードしたり、IMFに消費増税支持の根回しをしたりすることばかりに、神経を集中させているありさまです。安倍政権には、猛省を促したい。

いま中共は、「人民元における自由な資本取引と自由な外為市場」という、まっとうではあるが、自分たちの既得権益を失いかねない危険な道を選ぶことなく、いかに人民元の国際通貨化を実現するかに腐心しているはずです。

そのために中共は、AIIBとBRICS銀行のプランをなんとしても成功させて、国際金融経済における大陸中国の圧倒的な存在感を演出し、いわば、世界に対する「中国は凄い」という印象操作をしかけることで、IMFでの人民元のSDR構成通貨化、すなわち、人民元の国際通貨化を実現しようと目論んでいるはずです。これまでの話の流れから、そう想定するよりほかはないのではないでしょうか。さすがは、「はりぼて国家・中国」と言われるだけのことはあります。9月3日の軍事パレードを見ていても、そのはりぼて精神ぶりは遺憾なく発揮されていたという印象があります。あれだけの大掛かりなこけおどしは、その精神なしに敢行されえるものではありません(それにいたく感興をもよおしていた風情の朴槿恵韓国大統領に、私は、属国の哀しさを感じてしまいました)。

で、ポイントがしぼられてきます。一党独裁という既得権益を決して手放したくない中共にとって、AIIBの成功が、経済成長の継続や人民元帝国の実現の鍵を握っているのです。

では、中共は、自力でAIIBプランを実現するだけの力があるのでしょうか。田村氏は、ない、と断言します。AIIBは、日米抜きでは機能しないというのです。以下、氏の説明をかいつまんで述べましょう。

アジア開発銀行研究所の報告(2009年9月)によれば、アジア全体のインフラ建設資金需要は、10年から20年の11年間で総額8.3兆ドル、年間平均では約7500億ドルに上ります。

問題なのは、中共が半分出資するというAIIBが、年間7500億ドルもの資金を市場から調達できるのかどうかです。

そこで田村氏は、国際決済銀行(BIS)統計から、国際金融市場でどのくらい債券による資金調達がなされているのか、調べてみました。

その結果、13年は全世界で5130億ドル、14年は6740億ドルであることが判明しました。

このうち、世銀、アジア開銀など国際金融機関の調達分は、13年1140億ドル、14年1387億ドルです。この結果を見る限り、AIIBが、既存の国際金融市場に割り込んで、年間7500億円もの資金を市場から調達するのはとうほうもないことと言わざるをえません。というのは、そうすることで、資金需要が一気に高まり、金利のかなりの上昇が予想されるからです。それは資金調達コストの高騰を意味するので、借入国としてはたまったものではない。年間7500億ドルとはいわないまでも、AIIBが巨額の資金を調達するのは至難の業というよりほかはなさそうです。

4兆ドル近くある外貨準備を取り崩してAIIBの原資にする、という手がありそうに思えますが、これまでの議論から明らかなように、最近の大陸中国はドルを中心とする外貨の流入がとどこおり、流出が増える傾向にあり、外貨準備が減り始めているのです。さらには、先ほどの「トトメス5世」氏の考察にあるとおり、外貨準備の半分くらいは実在さえ極めて怪しいという(私見によれば)有力な説があったりもします。

だから中共は、上の図にあるとおり、銀行融資で年間2700億ドル、債券で1656億ドル、合計で4300億ドルも借り入れているのです。つまり中共は、世界を巻き込むことで資金を調達し、行き詰った経済成長モデルを立て直そうともがいている、と言っても過言ではないのです。

これらの考察から、日米抜きでAIIBは機能しないのではなかろうかという結論が導かれます。

日本は世界最大の貸し手であり、大陸中国は、現状では世界最大の借り手です。また、ドルはあくまでも国際金融の基軸通貨です。だから、アメリカは、ウォール街を通して、世界の余剰資金を世界に配分しているのです。中国を含めた世界の主要中央銀行も国際金融機関も、ニューヨーク連邦準備銀行の承諾なしに巨額の資金を動かすことはできないのです。要するに日米は、大口資金の借り手としての中共に対して、じつは、断然優位な立場にあるのです。

端的に言えば、中共は、4兆ドルというありもしない外準という見せ金をダシに、世界に対して虚勢を張っているのです。虚勢を張ることで、世界がその勢いの良さや大きさに恐れをなし感服し、自分の仕掛けた罠に飛び込んでくることを目論んでいる。本書を読んだのちの、私の目に映っている中共の姿は、そんなところです。イギリスなどは、すべてを見通したうえで、だまされたフリをして、目の前のあぶく銭をつかもうとしているのかもしれません。イギリスには、もはや主だった製造業はなく、石油と金融でしか生きていけませんからね。イギリスは、タックス・ヘイブン問題でも、その温存を図るためにあれこれと策を弄しています。その意味でも、世界に災いをもたらす劣悪国家に陥りつつある、という印象があります。

田村氏が、「人民元帝国は虚構の産物であり、いずれ限界に突き当たり、雲散霧消する可能性がある」と結論づけた思考の道筋を、どうやらたどったことになりましょうか。以上から、日本は、中共のこけおどしに及び腰になり、妙な敗北主義に走るには及ばないことがおおむね明らかになったのではないでしょうか。

最後に、中共のこけおどしではなくて、大陸中国の実体経済の悪化の程度によっては、世界経済に大きな災いが及ぶかもしれない、という問題が残ります。それについては、高橋洋一氏の「『中国ショック』はリーマンショックになる恐れあり」が大いに参考になるものと思われます。

http://diamond.jp/articles/-/77408

〔中国のGDP成長率を推計すれば、マイナス3%程度である、という説得力のある結論に、私は、深く納得するものがありました。中国経済ウォッチャーとしての私自身、大陸中国の実体経済は、おそらくデフレ状況に陥っているのだろうと思っていたからです。高橋氏の当論考は、それに統計学的な裏付けを与えてくれたようなものです。となると、日本が内需の充実のために10兆円規模の補正予算編成と消費増税10%の中止を早急にしなければならないことは明らかです。財務省は、そういう議論に姑息にも先手を打つかのように、さっそく軽減税率の議論をバカマスコミを通じて垂れ流すことで、消費増税の既成事実化を図ろうとしています。いまやデフレ状態への再突入の瀬戸際にあるという国内経済事情に鑑みるだけでも、そうしなければならないと思っていたのですが、中国問題がそこに重なったのですから、もはや待ったなしです。今回は、国家の存亡がかかっているので、財務官僚のなすがままを許すわけにはいきません。あえて激語を発すれば、財務省をつぶしてでも、今回はどうしても消費増税に待ったをかけねばなりません。なにがあろうとあくまでも消費増税と緊縮財政をゴリ押ししようとするいまの財務省こそが、日本の癌です〕

*本書では、インテリジェンス大国・中国と無防備な日本、という問題について第6章で30頁弱が割かれています。私は、その箇所を読んで心底ぞっとしました。日本の最良の頭脳が、人民解放軍の軍事的最先端技術の開発のために利用されてしまっている、というのです。それを、日本側(情報通信研究機構(NICT)と理研)は、中国の科学研究所との純粋な科学技術上の研究協力だと思い込んでいるそうです。そのあまりのナイーヴさには、絶句してしまいます。インテリジェンス(諜報活動)に関して、日本は中共に比して、悲惨なほどに劣弱なのです。レジュメには、その詳細について具体的には書きませんが、大いに話に花が咲くところになると思っております。

以下は、9月6日(日)に開催された第15回経済問題研究会で、私が作成・報告したレジュメに加筆訂正したものです。テキストは、田村秀男氏の『人民元の正体 中国主導「アジアインフラ投資銀行」の行末』(マガジンランド)です。1500字弱の膨大な字数なので、読み手に多大な負担をおかけしてしまうことになりそうですが、せめてひとつでもふたつでも、お役に立てるところがあるなら、幸いに存じます。

はじめに

*上の図にポインターを当ててクリックしていただければ拡大されます。

大陸中国経済の動揺が止まりません。

6月12日に、総合指数5178というピークを迎えた直後から、中国の株価は急落の一途をたどり、7月10日前後には、ピーク時の30%も値を下げました。その後、中共当局の力ずくの対応によってとりあえず小康状態が続きましたが、8月に入ってからの3日連続の人民元の切り下げをきっかけに、グラフのとおり、ふたたび株価が下落しました。現状では、2014年末からの株価の値上がり分がほぼ無に帰すことになっています。

また、今日(9月8日)のことですが、8月末の同国の外貨準備高は3兆5573億ドル(約424兆6千億円)で、7月末と比べて939億ドル(約11兆2千億円)減少したと報じられました。減少幅は過去最大で、中国の外貨準備高は、2014年中ごろに4兆ドル目前の水準にまで拡大したが、以降は減少が続いています。背景には、大量のドルの流出の問題があるものと思われます。

このような大陸中国経済の動揺は、日本を含む西側諸国の株価にも大きな影響を与え、乱高下を繰り返しながら、徐々に下落しています。実体経済への影響は、まだ見通すことができていないのが現状ですが、少なからざる影響がこれから及んでくるものと思われます(日本政府は、補正予算編成、消費増税の凍結によって、早急に世界経済のデフレの大波に対する内需拡大の防波堤を築いておくべきです)。

このような混乱の根に、大陸中国の実体経済の悪化という事情が存するのは間違いないような気がするのですが、なにせ、信用できる経済指標が乏しいので、中国経済に本当のところ何が起こっているのかをめぐっては、議論が百出していて収拾がつかないのが現状です。

そんななかで、田村氏の中国経済論は、「人民元」を基本的な視座にした、ゆるぎない存在感を示しているように思われます。氏の論の核心をつかむことによって、私たちも、中国経済を見る確かな目をつかみたいものです。

通貨という武器

田村氏は本書において、〈日本政府はあまり通貨について深く考えようとしないが、中共は、1949年の建国以来、それがいかに強力な武器であるのかをきちんとつかんでおり、国家戦略の根幹に位置付けている〉という意味のことを言っています。覇権を握ることについて、対米従属の日本がこれまであまり真剣に考えてこなかった(AMF構想を抱いた橋下龍太郎には、それを考えた形跡あり)のに対して、中共は、喉から手が出るほどにそれをほしがっている。その違いが、通貨についての明瞭な国策の有無をもたらした。そういうことなのではないでしょうか。

中共は、1949年の建国以来、ずっと人民元とドルとをリンクさせることに腐心してきました(ルーブルの支配下にあるときでさえそうでした。人民銀行の設立は建国の前年です)。その延長線上に、2005年からの管理変動相場制がある。同制度の前は、固定相場制としてのドルペッグ制でした。本書からの引用です。

奇怪な人民元パワーの源泉は、じつはドルにある。人民銀行は管理変動相場制度を堅持し、中国に流入するドルをことごとく自身が決める交換レートで買い上げ、そのぶんの人民元を市中に流し込む。人民元はドルに対して安定し、しかも、国内ではインフレ率も低位に推移している。となると、人民元の通貨価値は超安定というわけで、国内外で信頼されてくる。(25頁)

*上の図にポインターを当ててクリックしていただければ拡大されます。

上のグラフを見てください。人民元の資金発行がドルのそれに歩調を合わせていることが一目瞭然です。2008年9月の「リーマン・ショック」後、アメリカの中央銀行・FRBは資金供給を3兆ドル増やしました。中国の中央銀行・人民銀行はほぼそれに見合う額の人民元を増発しています。そこに働いているメカニズムは、上記の引用文中にあるとおりのものです。

中共の管理変動相場制は、自身が決める交換レートでドルを買い上げるのですから、事実上の為替操作をしていることになります。アメリカは、それをどうして非難しないのでしょうか。見て見ぬふりをするのでしょうか。

中国人民銀行が外国為替市場から外貨を大量購入して、人民元の量を増やすと、金融緩和効果で消費が刺激され、中国市場が拡大する。アップル、マイクロソフト、インテルなど情報技術産業や、米本国市場で苦戦する「ビッグ3」など米企業にとって、中国市場で売り上げを伸ばせる。 (29頁)

〔注〕ビッグ3:ゼネラルモーターズ、フォードモーター、クライスラー

つまり、中共の管理変動為替相場制という事実上の為替操作は、アメリカにとっても十分にメリットがあるので、アメリカは見て見ぬふりをする、というわけです。ただしアメリカは、通貨の明らかな切り下げ操作に対しては、覇権国の面子もあるのでとりあえず厳しく対応してはきました。

*参照プリント 「管理フロート制」http://www.tbr.co.jp/pdf/reserach/key_a108.pdf〔なお、同プリント中の上から11行目の「上下0.5%」は、現在「上下2%」になっています〕

アメリカの事実上の黙認のもと、中共は、外部からの妨害なしに、管理変動相場制という人民元増殖マシーンをフル稼働させ続けてきたのです。

このように管理変動相場制は、ドルを事実上の担保として人民元を発行して、市中に流す中国特有の金融制度の要です。ということは、ドル資金が中国に流入しなくなると、この通貨・金融システムはたちまち機能不全に陥ることになります。次は、そのことに触れましょう。

ドルの流入の減少と流出の増加

中国の場合、外貨の主な流入源は貿易黒字と外国からの直接投資です。

最新のデータで、中国の7月の輸出額は、前年同月比8.3%減です。では、それ以前の一年間の推移はどうでしょうか。次ページのグラフを見てください。昨年の半ばあたりから、15年2月の不規則的な突出を別とすれば、輸出額がじわじわと減少しているのがおわかりになるでしょう。のみならず、それと並行して、輸入額も減少傾向が顕著です。これは、中国の外需・内需ともに減少していることを意味します。すなわち、鉱工業生産の低下が進み、中国の海外からの製品新規受注(海外受注)・国内設備投資・消費が減少し、製造・生産活動が低下していることになります。実物経済の全体的な低調ぶりがうかがわれる資料、ということになりますね。別の資料によれば、消費者物価指数や企業物価指数も低調で、そのことを裏付けています。2014年の貿易収支の黒字が前年より約48%増え、過去最高の3824億ドル(約48兆円)と過去最高に膨らんだのは、単に外需の低下率よりも内需の低下率が低かったから、ということになるでしょう。つまり、中国・国内の有効需要は最悪の場合縮小傾向にある、つまり、デフレということになります。このことについては、後ほど高橋洋一氏の議論を引用して、触れようと思っています。

世界経済の低迷や、国内の人件費の高騰、労働争議の頻発、社会不安の増大などによって中国国内の外資系の工場が東南アジアなどに逃げることなどによって、今後も輸出額の低下傾向は続くものと予想されます。

http://ausdollar.blog70.fc2.com/blog-entry-3015.html より

田村氏によれば、外国からの直接投資についても、大きな鈍化傾向が見られます。中国商務省の発表によると、十四年の中国への海外直接投資(実行ベース)は前年比1.7%増(前年は同5.3%増)の1195億6000ドルとなり、二年ぶりの低水準となりました。

なかでも、日本の14年・対中直接投資額(実行ベース)は、前年比38.5%減の43億3000万ドル(約5200億円)となり、統計が公表された1985年以降最大の落ち込みを記録しました。この減少傾向は、下のグラフにあるとおり、2011年以来続いています。日中関係の悪化が最大の要因であると思われますが、そのほかに、人件費の高騰・環境汚染の悪化も響いているものと思われます(ついでながら、韓国や台湾の対中直接投資額も減少傾向にあります)。

このように、外貨の主な流入源である貿易黒字と外国からの直接投資は、ともに暗転しつつあります。

以上より、資金の流入面から、管理変動相場制という人民元増殖マシーンのフル稼働がむずかしくなってきた状況が分かりいただけると思われます。

それに加えて、いまの中国には、大量の資金流出・資本逃避の問題があります。

次に掲げるのは、田村氏が作成した、中国の投機性資金流出入の推移のグラフです。しばらく、田村氏の語るところを聞きましょう。本書34頁~36頁からの引用です。

*上の図にポインターを当ててクリックしていただければ拡大されます。

投機資金は、中国語では「熱銭」と呼ばれる。熱銭は、中国国家統計局が金融収支項目として把握している分と、そうでない「正体不明」の投資支出に分かれる。正体不明分には党幹部の不正が絡むはずだ。プラスは流入で、マイナスは流出で「資本逃避」を意味する。

グラフが示すように、14年一年間の資本流出額は3400億ドルで、統計のある1998年以降、最大規模になった。(中略)資金の流出入がほぼ一貫して連動するのが、景気動向である。鉄道貨物輸送量は李克強首相が信頼する景気指標のひとつである。(中略)最近の中国経済はGDPの実質伸び率7%どころではなく、「モノ経済」で考えるとマイナス成長に陥っていることがわかる。輸入量、電力消費量など他の停滞ぶりとも一致する。

はっきりしているのは、鉄道貨物輸送量の落ち込みに連動するように資金が流出することだ。景気の低迷は今後も続く。となると、資金の流出はまだまだ増えるし、加速しかねない。

さらに、国際決済銀行(BIS、本部スイス・バーゼル)によれば、中国の海外の銀行からの借入残高は14年9月末、1兆700億ドルで、前年比2800億ドル増えました。これは、世界全体の2700億ドル増をしのぎます。これは、中国国内でドルの大量の資金不足が生じていることを意味します。つまり、借入残高の増大は、中国からのドル資金の大量流出を裏付ける数値であるといえましょう。

*中共のお金事情について、とても興味深い考察をしている論考を見つけました。ご紹介しておきます。シャープな頭脳に感心しました。 →「計算が合わない中国の対外資産 架空帳簿でドルを創造」http://thutmose.blog.jp/archives/40185965.html

〔少なくとも、対外資産よりも外貨準備高が多いというのは、どう考えてもおかしいでしょう。というのは、一国の対外資産のうち、政府が米国債で持つ分を外貨準備高というのが常識だからです。つまり、まともな会計処理をしているならば、対外資産>外貨準備、になるほかはないのです。日経新聞などは、これをきちんと指摘していません。意図的か、それとも、単なる無知なのか〕

以上より、ドルの流入の減少と流出の増加との両面から、「管理変動相場制という人民元増殖マシーンのフル稼働」がむずかしくなってきた事情がよくお分かりいただけたのではないでしょうか。これは、端的に言えば、中共の既定の高度経済成長モデルが限界に達したことを意味します。

しかし、成長は続けられねばなりません。東アジアと東南アジアから日本円の影響を駆逐し、それらの地域をはるかに超えた地域をおおう人民元帝国を築き、安全保障体制の拡充を成し遂げ、ゆるぎない軍事大国となり、世界の覇権を手にするために、中共は、自分たちが経済成長路線を歩み続けるほかはないことを、よく分かっているのです。

その路線を歩み続けるためのポイントは、またしても貨幣、マネーです。中共は、インフラを整備したがっている発展途上国や、陰りが見えはじめた成長のカンフル剤をほしがっている新興国や、強欲にかられた西側先進諸国が飛びつきそうな魅力的なマネー・プランを世界に提示・発信し、もう一度ドルが国内に流入するよう手だてをすると同時に、他方ではIMFにアプローチすることで、人民元の国際通貨(ハード・カレンシー)化を実現し、ドルなしでもやっていけるようなマネー体制の確立を図っています。それが、具体的には、AIIBであり、BRICS銀行であり、新シルクロード経済圏構想であり、対IMF・SDR(特別引き出し権)戦略なのです。

AIIBと新シルクロード経済圏構想の持つ戦略的な意味

AIIBと新シルクロード経済圏構想とは、一言でいえば、〈新たな経済成長戦略と政治的覇権戦略の一体化したもの〉です。田村氏は、それらについて、次のように言っています。

中国主導のアジアインフラ投資銀行(AIIB)本部を2015年中に北京に創立し、日米主導のアジア開発銀行(ADB)に対抗する。アメリカの裏庭、中南米のニカラグアでは中国資本が第2パナマ運河建設事業に乗り出した。さらに中国のイニシアチブで、BRICS(ブラジル・ロシア・インド・中国・南アフリカ)共同出資による、発展途上国向けの新開発銀行の本部を上海に置く準備も進めている。両金融機関とも新興国・途上国の外貨準備合計の約5割のシェアを持つ中国がそれを見せ金にして、仲間を集める。

他方、ワシントンでは執拗なロビー活動を続け、十五年秋には人民元を国際通貨基金(IMF)の仮想通貨「SDR」の構成通貨に認定させる。そうなると、人民元は円の頭を越えて一挙にドル、ユーロに次ぐ世界第3位の国際通貨の座につく。 (49~50頁)

日本の安全保障の根底を揺るがす、この重大案件に関して、田村氏は、8月21日(金)の夕刊フジで次のような発言をしています。

今回の元安調整(世界経済に大迷惑をかけた、三日連続の人民元切り下げのこと――引用者注)はしかも、元を国際通貨基金(IMF)の特別引き出し権(SDR)構成通貨として認定させるうえでは障害にならないことを、ほかならぬIMFが言明している。前日の相場を基準にしているので、「市場実勢を反映させる措置」と歓迎する始末だ。米財務省もIMFの評価を黙認している。ワシントンと北京の間で、穏やかな元の調整を条件に、元のSDR通貨化の道を残す取引が成立したと見える。

「ワシントンと北京の間で取引成立か 『元』のSDR通貨化の道」

人民元のSDR化は、すなわち、人民元の国際通貨化を意味し、そうなると、中共は、人民元で直接、ロシアの最新兵器を購入できるようになるのです。また、人民元帝国の実現に向けて、力強い、着実な一歩を踏みだすことにもなるのです。アメリカは、東アジアの覇権を本気で中共に譲り渡す気でいるのでしょうか。また、国際通貨秩序の安定を任務とするIMFが、中共の通貨政策の本質が為替操作であることを知らないとでもいうのでしょうか。知らないとすれば、その任務を果たすだけの能力が同組織にはないことになり、知っているならば、責務の放棄をしていることになります。いずれにしても、湧いてくる怒りを、私は禁じえません。

次に、新シルクロード経済圏構想について。

14年11月に、国営通信社の新華社は、上の図のような新シルクロード地図を発表しました。地図中には、「一帯一路」と称される陸路(赤)と海路(青)がそれぞれあります。本書から引用しましょう。

東南アジア、東アジアはもとより、アジア大陸からヨーロッパ大陸、さらに中近東、アフリカへと西進して、鉄道、通信、港湾を中心にしたネットワークで結ぶ壮大な経済圏を建設する構想だ。必要な資金は、AIIB、BRICS銀行も用意する。人民元がIMF認定の国際通貨となれば、人民元がそのまま投入される条件が整う。

つまり、モノもカネも、さらにヒトも情報も、すべての道が北京に通じる、というわけである。そうした巨大な経済圏に、人民元が浸透、流通していく。

習政権はこうして、軍事のようにアメリカから厳しくチェックされることもなく(引用者注――

中国がドル本位制をとる限り、米国債が中国によって買われ、米金融市場の安定化につながるから)、モンゴル帝国が通貨でユーラシア大陸を制覇したように、東アジア、東南アジア、中央アジア、中東、さらにロシアを人民元経済圏に組み込んでいくだろう。

人民元帝国の膨張は、日本、東アジア、さらに世界にとっては脅威である。通貨で主導権を握れば、経済はもとより外交、安全保障も、中国共産党の考えるルールに日本もアジアも従わされかねないからだ。 (51頁~54頁)

*岡崎研究所の「中国の『一帯一路』構想は単なる『策謀』ではない」を資料として掲げておきましょう。主に国際政治学の観点から、「一路一帯」構想の凄みとその問題点について触れています。http://wedge.ismedia.jp/articles/-/4955

〔ただし、この論考は、両論併記的なバランスを取ろうとしているところがあるので、当構想の本当の恐ろしさにあまり深く触れえていないきらいがあります。具体的には、「AIIB参加もあり」と読めてしまうことろがあります。算盤勘定の経済と政治とを小利口に分ける論は危うい、とあらためて思いました〕

不動産バブルの崩壊と株価暴落に揺れる中国がなにゆえ国際金融大国となりえるのか

ドルの信用を担保にして大量に刷った人民元を金融市場に流し込み、不動産バブル、そうして次に株価高騰というマネーパワーを巻き起こすことによって、実体経済の貧弱さをカバーすることで経済成長を成し遂げてきたのがこれまでの大陸中国経済である、といえましょう。

いいかえれば中共は、貧弱な実体経済と膨張する金融経済のギャップを、さらなる金融経済の膨張によって乗り越えてこようとしてきました。つまり、解消できない矛盾を、矛盾の拡大によって乗り越えようとしてきたのです。これが土台無理なはなしであることは多言を要しないでしょう。そうであるがゆえに、不動産バブルは崩壊し、株価は暴落した、ということです。いまや大陸中国は、そのような大きな矛盾の調整過程にあるのではないでしょうか。

ここで、小見出しにあるとおり、「不動産バブルの崩壊と株価暴落に揺れる中国がなにゆえ国際金融大国となりえるのか」という素朴な疑問が湧いてきます。

田村氏は、長年この疑問と格闘してきたそうで、端的に結論をいえば、次のようになるそうです。

人民元帝国は虚構の産物であり、いずれ限界に突き当たり、雲散霧消する可能性がある。だが、その膨張プロセスが長引けば長引くほど、世界が受ける災厄の度合いが高くなるかもしれない。 (94頁)

上記の素朴な疑問と結論とをつなぐ道筋をたどることが、本書の核心を理解することであると思われます。

それをたどるために、まずは、不動産バブルの顛末を追いかけてみましょう。

繰り返しになりますが、人民元は「管理変動相場制」です。市場介入によって一日当たり2%の変動の範囲内でドルに人民元を連動させています。人民銀行は、自らが決める交換レートで、さまざまな形で流入する外貨を原則として金融機関から全面的に買い取り、人民元を発行します。つまり、人民元は「ドル本位制」であり、円・ユーロ・ポンドなどとちがって、基軸通貨ドルに対してほぼ固定されているので、為替変動リスクがほとんどない。だから、日米欧などの外貨が引き寄せられることになります。

2008年9月のリーマン・ショックをきっかけに、アメリカが金融緩和を断行したのに歩調を合わせて、人民銀行は大量の人民元を発行し、国有商業銀行への融資を一挙に2~3倍に増やしました。それと同時に、増発された人民元は、地方政府や国有企業に流れて、不動産ブームが巻き起こりました。当時、中国のGDPはアメリカの3割程度だったのにもかかわらず、アメリカ並みの資金を創出したのですから、国内景気が受けた刺激はすさまじいものがありました。GDPに占める投資の比率が5割ですから、投資が2割増えるとGDPは1割増える計算になります。ということで、不動産バブルは高成長をもたらし、大陸中国は2010年にGDPで日本を抜き去り、世界第二位の経済大国になりました。

*図の上にポインターを当ててクリックしていただけば、拡大されます。

ところが、需要のないところに作り続けた不動産はやがて過剰投資となり、相場は11年後半から翌年にかけて暴落し、その後いったんは持ち直したものの、13年秋から再び急落しはじめ、現在に至ります。地方のいくつかの中小都市では高層マンション群ががら空き状態で、ゴーストタウン(鬼城)化しています。

で、不動産が限界に達したと見るや、中共の意を受けた人民銀行は、次に、2014年11月、株式市場に大量の人民元を流し込み、株価バブルを作り出します。実際、「中共当局が値上がりを保証しているから」という理由で、中国・国内の人々は、大きな借金をして、株式市場に殺到したそうです。その結果は、冒頭に触れたとおりです。株価バブルも過去のものとなりました。

いまや、ドル頼みの中共にとって、きわめて都合の悪い状況が展開されています。まずは、米国FRBは昨年末、6年間断続的に実行され続けてきた金融緩和をやめました。景気の改善が見られるようになったことに加えて、株価や不動産価格の上昇がバブルの様相を呈してきたことと、格差が拡大してきたことに、FRBが懸念を抱いたのです。つまり、金融緩和の副作用が見られるようになった、ということです。

次に、FRBは、失業率などの経済指標の明らかな改善を目安として、利上げのタイミングを見計らっています。早ければ、今月にも実行に移されることになっています。

これらは、いずれも世界に拡散していたドルが米金融市場にUターンする局面を指し示しています。これまでは、ドルが大量に流入したので、それを担保に人民元を大量に発行することができたのですが、いまやFRBの金融引き締め政策によってドルの流入が止まることになります。それだけではなく、国内経済の低迷によってドルの流出さえ大量に生じつつあるのですから、人民元の発行がままならなくなります。

その制約を突破するための人民元国際化のはずだが、国際化を支えるだけの本土の通貨・金融制度が整備されていない。このまま国際的に人民元の流通量が拡大すれば、何が起きるだろうか。

人民元決済額が膨らむにつれて、人民元は勢い、本土外の国際金融市場に蓄積されてくる。海外にある人民元マネーが大きく増えると、人民元建ての債券など金融資産取引市場の創設ニーズが高まる。海外投資家の参入を制限している上海市場も、国外の投資ファンドなどに株や債券取引の自由化を迫られる。他方で、ロンドン、フランクフルトなどの人民元決済市場では人民元建ての証券市場が出現し、巨額の人民元資金取引が行われることになり、投機が盛んになる。おのずと、国際金融市場の波乱要因になってくる。

人民元関連の資本取引が円滑に行われるためには、人民元の相場を需給関係によって自由に決める、つまり変動相場制に移行せざるを得なくなる。(中略)人民元を無理なく国際化させるためには、自由な資本取引と自由な外為市場が欠かせない。 (107~109頁)

田村氏も指摘していることですが、自由な資本取引と自由な外為市場の導入は、大陸中国国内の経済状態に大変動を巻き起こすことによって、既存の政治体制に揺さぶりをかけることになるでしょう。それらの導入は、潜在的に政権交代システムの導入をも要請するのです。独裁政権との相性はあまり良くない。つまり、自由な資本取引と自由な外為市場の導入は、中共の既得権益の放棄を余儀なくさせる可能性が大きいのです。それはなんとしても避けたいというが、中共当局の本音中の本音でしょう。

だからこそ、日本が、「人民元を無理なく国際化させるためには、自由な資本取引と自由な外為市場が欠かせない」という正論を主張することは、中共のもっとも痛いところを突くことになるのです。したがって、それは極めて有効な言論戦略になります。

以上見ると、「人民元帝国」に対する日本の戦略はシンプルだ。まず、IMFでのSDR構成通貨見直しに際し、人民元組み入れの条件として、人民元関連資本取引の自由化と人民元の自由変動相場制への移行を義務づけることだ。欧州勢は難色を示すだろうし、対中関係で譲歩しがちなオバマ政権はどうかわからないが、議会では民主党の一部と共和党の多数が日本に同調するだろう。 (114頁)

しかし、現状では、安倍政権に確固たる通貨観があるとは思えません。金融緩和で円安・株高の維持をし、第3の矢でレント・シーキングの跋扈を許すばかりのような印象があります。GDPを力強く成長させるために、国土強靭化を柱とする積極的な財政出動をすることを放棄してしまったとしか思えない惨状です。そんな状態では、賢明な経済政策によって安全保障体制をサポートすることなど思いもよらないでしょう。また、財務省は財務省で、消費増税10%を実現するためにマスコミを動員して国民をミスリードしたり、IMFに消費増税支持の根回しをしたりすることばかりに、神経を集中させているありさまです。安倍政権には、猛省を促したい。

いま中共は、「人民元における自由な資本取引と自由な外為市場」という、まっとうではあるが、自分たちの既得権益を失いかねない危険な道を選ぶことなく、いかに人民元の国際通貨化を実現するかに腐心しているはずです。

そのために中共は、AIIBとBRICS銀行のプランをなんとしても成功させて、国際金融経済における大陸中国の圧倒的な存在感を演出し、いわば、世界に対する「中国は凄い」という印象操作をしかけることで、IMFでの人民元のSDR構成通貨化、すなわち、人民元の国際通貨化を実現しようと目論んでいるはずです。これまでの話の流れから、そう想定するよりほかはないのではないでしょうか。さすがは、「はりぼて国家・中国」と言われるだけのことはあります。9月3日の軍事パレードを見ていても、そのはりぼて精神ぶりは遺憾なく発揮されていたという印象があります。あれだけの大掛かりなこけおどしは、その精神なしに敢行されえるものではありません(それにいたく感興をもよおしていた風情の朴槿恵韓国大統領に、私は、属国の哀しさを感じてしまいました)。

で、ポイントがしぼられてきます。一党独裁という既得権益を決して手放したくない中共にとって、AIIBの成功が、経済成長の継続や人民元帝国の実現の鍵を握っているのです。

では、中共は、自力でAIIBプランを実現するだけの力があるのでしょうか。田村氏は、ない、と断言します。AIIBは、日米抜きでは機能しないというのです。以下、氏の説明をかいつまんで述べましょう。

アジア開発銀行研究所の報告(2009年9月)によれば、アジア全体のインフラ建設資金需要は、10年から20年の11年間で総額8.3兆ドル、年間平均では約7500億ドルに上ります。

問題なのは、中共が半分出資するというAIIBが、年間7500億ドルもの資金を市場から調達できるのかどうかです。

そこで田村氏は、国際決済銀行(BIS)統計から、国際金融市場でどのくらい債券による資金調達がなされているのか、調べてみました。

その結果、13年は全世界で5130億ドル、14年は6740億ドルであることが判明しました。

このうち、世銀、アジア開銀など国際金融機関の調達分は、13年1140億ドル、14年1387億ドルです。この結果を見る限り、AIIBが、既存の国際金融市場に割り込んで、年間7500億円もの資金を市場から調達するのはとうほうもないことと言わざるをえません。というのは、そうすることで、資金需要が一気に高まり、金利のかなりの上昇が予想されるからです。それは資金調達コストの高騰を意味するので、借入国としてはたまったものではない。年間7500億ドルとはいわないまでも、AIIBが巨額の資金を調達するのは至難の業というよりほかはなさそうです。

4兆ドル近くある外貨準備を取り崩してAIIBの原資にする、という手がありそうに思えますが、これまでの議論から明らかなように、最近の大陸中国はドルを中心とする外貨の流入がとどこおり、流出が増える傾向にあり、外貨準備が減り始めているのです。さらには、先ほどの「トトメス5世」氏の考察にあるとおり、外貨準備の半分くらいは実在さえ極めて怪しいという(私見によれば)有力な説があったりもします。

だから中共は、上の図にあるとおり、銀行融資で年間2700億ドル、債券で1656億ドル、合計で4300億ドルも借り入れているのです。つまり中共は、世界を巻き込むことで資金を調達し、行き詰った経済成長モデルを立て直そうともがいている、と言っても過言ではないのです。

これらの考察から、日米抜きでAIIBは機能しないのではなかろうかという結論が導かれます。

日本は世界最大の貸し手であり、大陸中国は、現状では世界最大の借り手です。また、ドルはあくまでも国際金融の基軸通貨です。だから、アメリカは、ウォール街を通して、世界の余剰資金を世界に配分しているのです。中国を含めた世界の主要中央銀行も国際金融機関も、ニューヨーク連邦準備銀行の承諾なしに巨額の資金を動かすことはできないのです。要するに日米は、大口資金の借り手としての中共に対して、じつは、断然優位な立場にあるのです。

端的に言えば、中共は、4兆ドルというありもしない外準という見せ金をダシに、世界に対して虚勢を張っているのです。虚勢を張ることで、世界がその勢いの良さや大きさに恐れをなし感服し、自分の仕掛けた罠に飛び込んでくることを目論んでいる。本書を読んだのちの、私の目に映っている中共の姿は、そんなところです。イギリスなどは、すべてを見通したうえで、だまされたフリをして、目の前のあぶく銭をつかもうとしているのかもしれません。イギリスには、もはや主だった製造業はなく、石油と金融でしか生きていけませんからね。イギリスは、タックス・ヘイブン問題でも、その温存を図るためにあれこれと策を弄しています。その意味でも、世界に災いをもたらす劣悪国家に陥りつつある、という印象があります。

田村氏が、「人民元帝国は虚構の産物であり、いずれ限界に突き当たり、雲散霧消する可能性がある」と結論づけた思考の道筋を、どうやらたどったことになりましょうか。以上から、日本は、中共のこけおどしに及び腰になり、妙な敗北主義に走るには及ばないことがおおむね明らかになったのではないでしょうか。

最後に、中共のこけおどしではなくて、大陸中国の実体経済の悪化の程度によっては、世界経済に大きな災いが及ぶかもしれない、という問題が残ります。それについては、高橋洋一氏の「『中国ショック』はリーマンショックになる恐れあり」が大いに参考になるものと思われます。

http://diamond.jp/articles/-/77408

〔中国のGDP成長率を推計すれば、マイナス3%程度である、という説得力のある結論に、私は、深く納得するものがありました。中国経済ウォッチャーとしての私自身、大陸中国の実体経済は、おそらくデフレ状況に陥っているのだろうと思っていたからです。高橋氏の当論考は、それに統計学的な裏付けを与えてくれたようなものです。となると、日本が内需の充実のために10兆円規模の補正予算編成と消費増税10%の中止を早急にしなければならないことは明らかです。財務省は、そういう議論に姑息にも先手を打つかのように、さっそく軽減税率の議論をバカマスコミを通じて垂れ流すことで、消費増税の既成事実化を図ろうとしています。いまやデフレ状態への再突入の瀬戸際にあるという国内経済事情に鑑みるだけでも、そうしなければならないと思っていたのですが、中国問題がそこに重なったのですから、もはや待ったなしです。今回は、国家の存亡がかかっているので、財務官僚のなすがままを許すわけにはいきません。あえて激語を発すれば、財務省をつぶしてでも、今回はどうしても消費増税に待ったをかけねばなりません。なにがあろうとあくまでも消費増税と緊縮財政をゴリ押ししようとするいまの財務省こそが、日本の癌です〕

*本書では、インテリジェンス大国・中国と無防備な日本、という問題について第6章で30頁弱が割かれています。私は、その箇所を読んで心底ぞっとしました。日本の最良の頭脳が、人民解放軍の軍事的最先端技術の開発のために利用されてしまっている、というのです。それを、日本側(情報通信研究機構(NICT)と理研)は、中国の科学研究所との純粋な科学技術上の研究協力だと思い込んでいるそうです。そのあまりのナイーヴさには、絶句してしまいます。インテリジェンス(諜報活動)に関して、日本は中共に比して、悲惨なほどに劣弱なのです。レジュメには、その詳細について具体的には書きませんが、大いに話に花が咲くところになると思っております。