「確定申告」が済んだあとで

3月15日で所得税の確定申告が終わり、フリーランスの方も一息ついていると思います。

確定申告で申告した「所得」などの情報は、税務署で利用されるほかにも、他の税金を司っている役所にも利用されます。

よく知られているのは、「住民税」です。

確定申告による情報を基に、居住している市区町村から、5月に納税通知が来ます。

もう1つ、忘れがちなのが、今回話題にする「個人事業税」です。

税率は低いのですが、会社員には関係のない税金なのでフリーランスとして独立したあとで、初めて存在を知る人が多いのです。

「個人事業税」は地方税

「個人事業税」は都道府県が司る地方税です。

例えば、東京都民であれば、都税事務所から納税通知が来ます。

ここからは、東京都の場合を例にとって紹介します。

「個人事業税」には、次の3つの特長があります。

指定された職種のみに課税される

税率は職種ごとに決まっている

8月に納税通知書が来て、8月と11月の2回に分割して納付する

70種の職業だけに課税される

「個人事業税」は、個人が営む事業のうち地方税法等で決められた70種の「法定業種」のみに課税されます。

法定業種は「第1種(37業種)」、「第2種(3業種)」、「第3種(30業種)」の3つに分類されています。

税率は第1種と第3種が「5%」、第2種が「4%」、第3種の一部が「3%」です。

第1種は「物品販売業」や「問屋業」などの商業系、「出版業」や「広告業」などのマスコミ関連、「旅館業」や「不動産貸付業」など不動産投資関係に関わりそうな業種も入っています。

第2種は「畜産業」や「水産業」です。

第3種は「医業」や「歯科医師業」などの医療関連、「弁護士」や「公認会計士」などの国家資格取得者、「コンサルタント業」や「デザイン業」などの専門技能系が含まれています。

なお、第3種のうち一部の業種は、税率が3%となっています。

記事末に全業種の一覧表を載せているので、のちほど確認してください。

都税事務所の個人事業税の解説ページには、「(法定業種には)ほとんどの事業が該当します」とあるように、いわゆる実業であれば、かなりの確率で個人事業税がかかると思って良いでしょう。

控除額は「290万円」

個人事業税には「事業主控除」という控除が年間290万円あります。

つまり、所得が「290万円」以上であれば課税の対象となります。

事業者控除は、営業期間が1年未満の場合は月割になります。たとえば、営業期間が6カ月であれば、控除額は145万円になります。

なお、個人事業税には、所得税にある「事業専従者給与(控除)」はありますが、「青色申告特別控除額」がありません。

せっかく青色申告していても所得税である65万円ないし10万円の控除はありません。

税額の計算の時には気をつけてください。

8月と11月の2回納税する

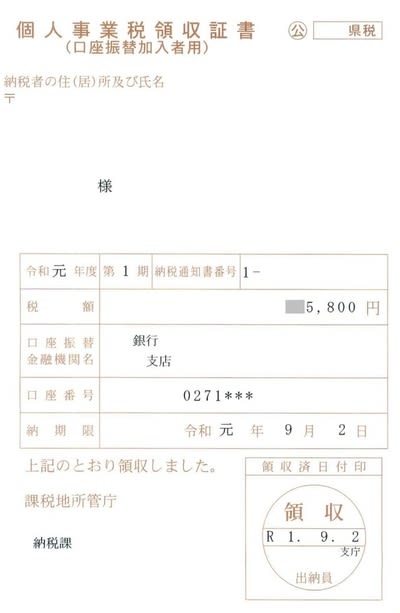

個人事業税の納税通知書は、8月に届きます。

納税は8月と11月の2回に分けて、半額ずつ納税します。

納税先は、東京都であれば都税事務所の窓口ですが、口座振替、コンビニエンスストア、クレジットカード納付なども使えます。

納税通知書に記載されている詳細を確認してください。

これから独立する人は「法定業種」のチェックを

「個人事業税」は、会社員には縁のない税金なので、今ひとつ知名度が低いという問題があります。

例えば会社員を辞めて個人事業主として独立した人が、8月になって納税通知書が届いてから「個人事業税」の存在を知るというパターンが多いのです。

また、地方自治体の支援を受けた貸出制度を利用しようとして、資金計画を提出したところ、「個人事業税」の記載がないことを指摘されて、初めて知ったという例もあります。

申告の手続きが、所得税の確定申告と一体化されていることも知名度が上がらない理由でしょう。

これから、個人事業主としての独立を考えている場合は、まず、自分の考えている業種が「法定業種」に該当するかどうかを確認しましょう。

なお、「法定業種」は「職種」ではなく「課税対象となる事業」ですので注意してください。

例えば「花屋」は法定業種にはありませんが、「花を仕入れて販売する事業」であるため、「物品販売業」に該当します。

☆

針金電気ヤもサービス業種扱いなので5%の税率で納税している。

290万円以上の所得とあるので月24万以上の人は納税義務が発生する。

全くもってボランティアの税金のためとボケ防止を兼ねて、やっている様なものだ。