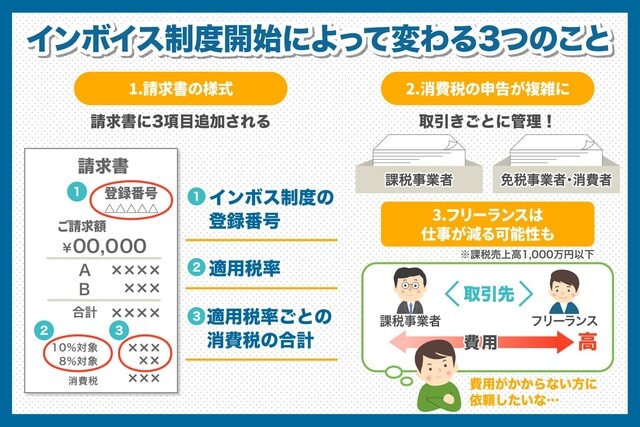

インボイス制度が開始されると、「インボイス登録事業者が発行する請求書や領収書(インボイス)がないと仕入税額控除ができない」というルールになります。そして、インボイス登録事業者になるためには、課税事業者になる必要があります。消費税の納税額(原則課税)は、「預かった消費税」から「支払った消費税」を差し引いた差額になります。もし不動産オーナーがインボイス登録せず免税事業者のままでいると、消費税を支払う借主側(店舗のテナント入居者など)が困ってしまうのです。例えば、テナントの家賃が月50万円の場合、消費税込みで55万円を不動産オーナーが請求すると、現在は、テナント入居者は5万円分の消費税の仕入税控除を受けられました。しかし、インボイス制度が始まると、不動産オーナーがインボイス制度事業者でなければ(免税事業者)、5万円の仕入税額控除ができず、テナント入居者が消費税分5万円を実質的に負担することになります。消費税の対象となる課税取引は、店舗や駐車場などの賃料です。原則、2年前の課税売上高が1,000万円を超えた場合には消費税の課税事業者、つまり消費税を納める人になります。したがって、住宅用の家賃収入がいくらあっても免税事業者です。住宅用の家賃収入しかない不動産オーナーにはインボイス制度の影響はありません。しかし、免税事業者であっても、多少の課税取引がある不動産オーナーが影響を受けるのです。

※コメント投稿者のブログIDはブログ作成者のみに通知されます