2025年1月22日(晴れ)

大寒なのに平年よりかなり暖かい日となってます。

親から相続した実家の不動産の処分が今後の課題として残っています。

いわゆる実家じまいですね。

まずは、いろいろと現状を把握するために、情報の収集を始めました。

地元の不動産に売却無料相談をネットで投げかけましたが、設定した地番の地目が畑のため対応できないとの回答。

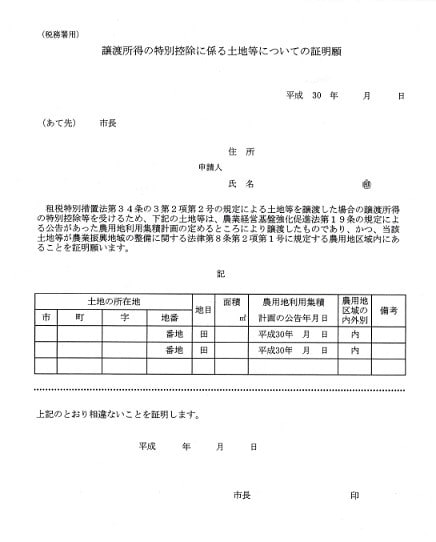

なので、農業委員会に対処方法のヒントを貰うべき問い合わせを行う。

住所により処理が可能か確認してもらう(農地の場合、農業委員会の許可がないと売れないので許可がとれるかの判断が必要)

特定の制限がないので売買できる可能性がありますとの回答を得ました。

使う予定がない農地を売却する2つの方法

1.農地のまま農家に売る

2.農地転用してから売る

いずれも、農地法の許可申請が必要となる。

農地法の許可申請は、基本的に3つある。

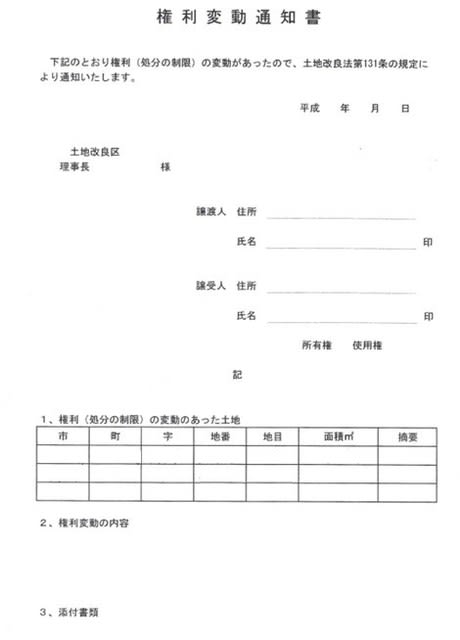

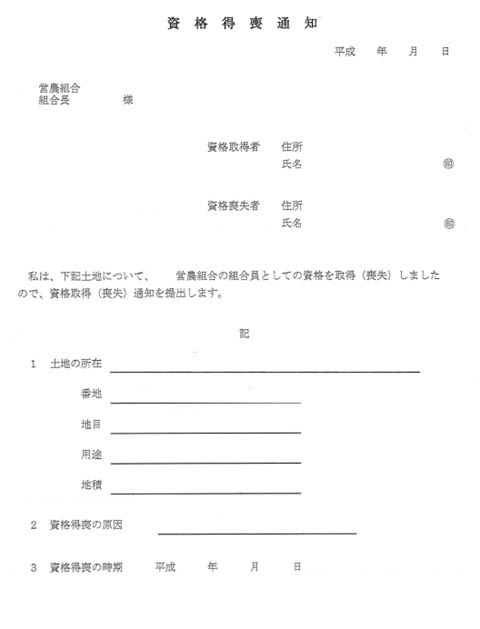

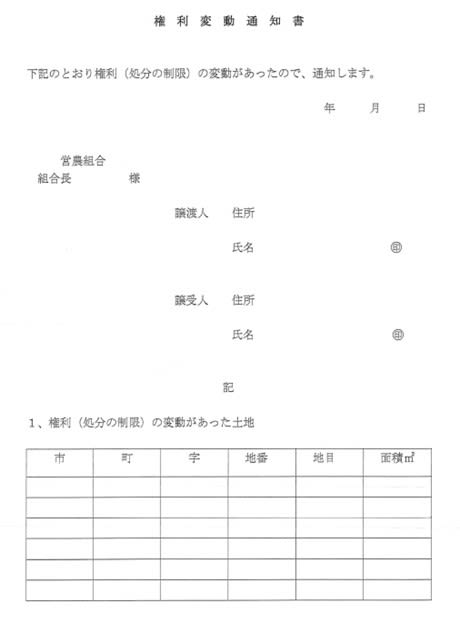

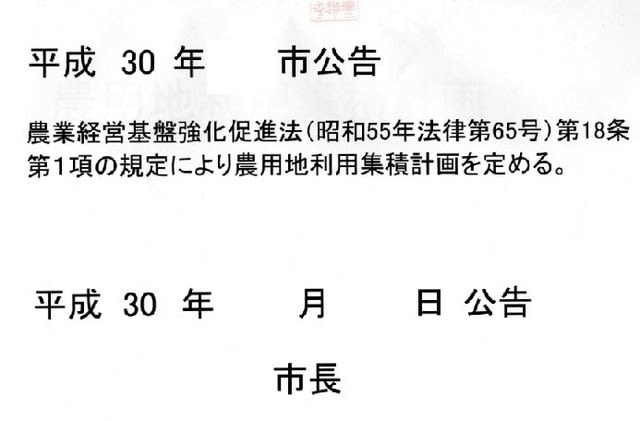

農地法第3条(権利移動)、農地法第4条(農地転用)、農地法第5条(農地転用+権利移動)

許可申請方法

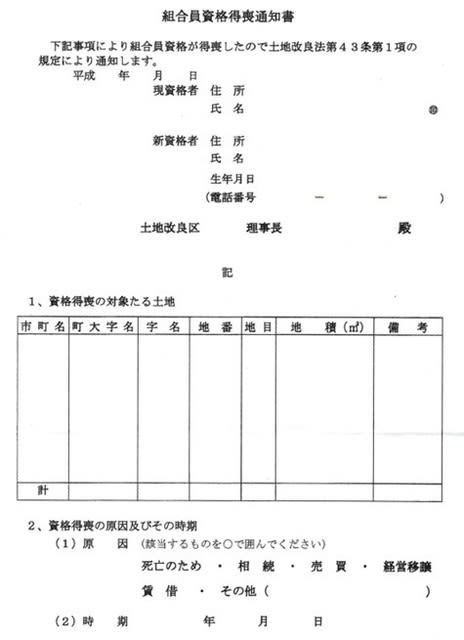

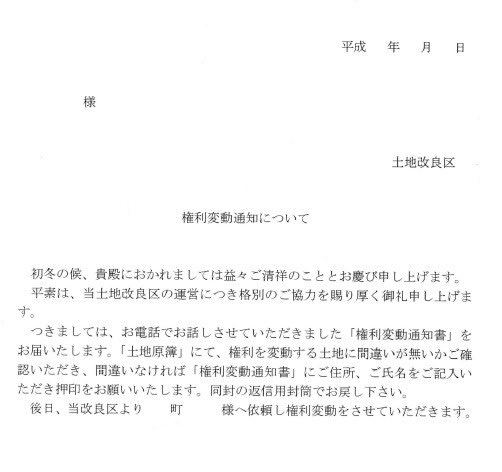

①農地のまま取引を行う場合→農地法第3条(権利移動)の許可が必要

畑として使用する買取人を探して売る。畑の場合、農業者でなくても良い。

②農地を他の用途に転用する場合→農地法第4条(農地転用)の許可、あるいは届け出が必要

持ち主はそのままで農地を農地以外のものにする場合(家を建てる場合の宅地、駐車場にする場合の雑種地)

③農地を転用する目的で取引を行う場合→農地法第5条(農地転用+権利移動)の許可、あるいは届け出が必要

購入者が目的を明確にして購入

※地目の種類(土地の主な用途による)(不動産登記規則第九十九条)

田、畑、宅地、学校用地、鉄道用地、塩田、鉱泉地、池沼、山林、牧場、原野、墓地、境内地、運河用地、水道用地、用悪水路、ため池、堤、井溝、保安林、公衆用道路、公園及び雑種地に区分して定めるものとする。

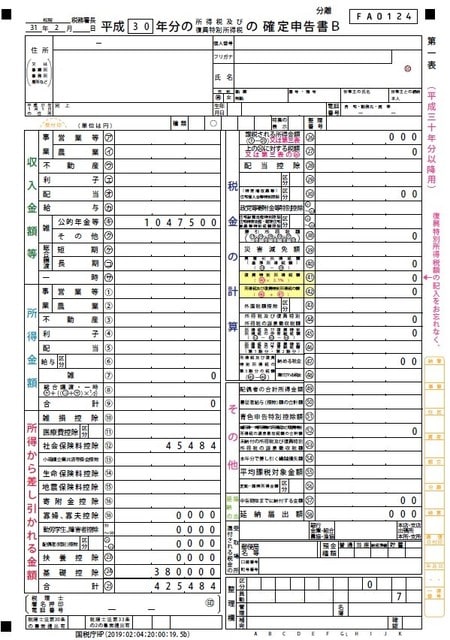

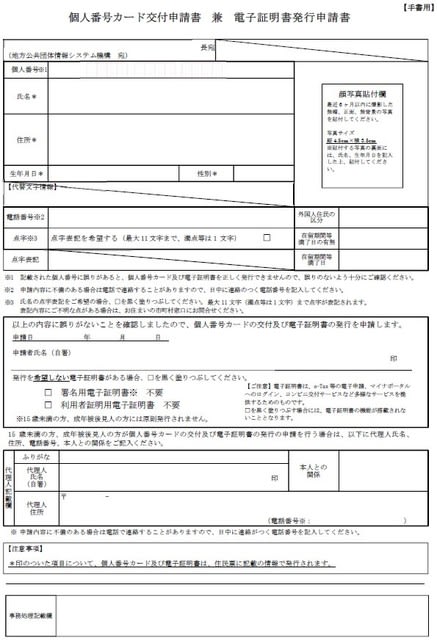

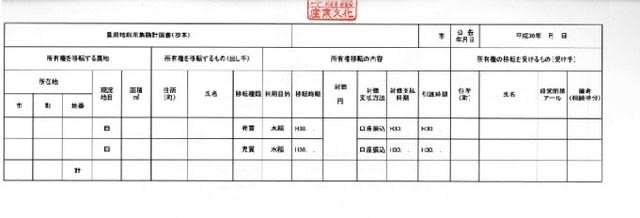

土地の関連書類の入手

1.法務局の地図データ

精度の高い「地図」が無くて精度の低い「地図に準ずる図面」(いわゆる公図)の電子データを「登記・供託オンライン申請システム」にて相続時に取得

2.登記事項証明書の全部事項証明書

「登記・供託オンライン申請システム」にて取得

※登記事項証明書(登記簿謄本)

不動産の登記情報を記載した書類のことです。土地や建物ごとの所在地や所有者などの情報が記載されていますが、その内容自体は登記簿謄本と変わりはありません。

登記情報はコンピュータで管理されており、登記簿謄本という呼び方は昔のもので、登記情報が紙で処理されていた時代に使われていたもの。

登記事項証明書は4種類あり、全部事項証明書や現在事項証明書、一部事項証明書、閉鎖事項証明書がある。

登記事項証明書は、誰でも所定の料金を支払えば登記所から取得することができます。

※全部事項証明書

その不動産の登記から現在までの所有権や抵当権などの記録がすべて記載された証明書で、閉鎖事項証明書以外の3種の証明書の内容も含んでいます。

※登記識別情報通知

従来の登記済権利証に代わるもので、不動産の名義変更された場合に新たに名義人となる人に登記所から通知される書類(情報)です。

※登記済権利証(登記済みの判を押された登記済証は権利証となる)

登記済証が発行されるのは、主に平成17年3月6日までの申請であり、平成17年3月7日に不動産登記法という法律が改正され、原則として登記済証は廃止され改正後の申請には登記識別情報通知が発行される。

3.名寄帳

固定資産税を課税するために市区町村が作成している固定資産税課税台帳を課税対象になっている土地や家屋を所有者ごとに一覧表にまとめた書類です。相続が発生したときに名寄帳を確認すると、亡くなった人が所有する不動産を一度に把握できます。

※名寄帳

同一市区町村内の不動産がまとめられているので、特定の人が持っている不動産を一覧で確認することができます。閲覧や請求ができるのは原則、納税者本人のみです。納税者が亡くなっている場合は、法定相続人に取得する権利があります。

固定資産税が課税されていない不動産(共有持分権者として所有している土地や建物、または私道、農地、山林など)は、市区町村から送付される固定資産税の納税通知書に記載されていない場合があります。こういった不動産も、名寄帳に記載されている場合がある。

ただし、市区町村内の所有不動産をまとめた書類なので、他の市区町村に存在する不動産については記載されていません。また、記載される不動産は個人名義のみです。従って、被相続人が経営する会社が所有する法人名義の不動産は記載されません。

4.登記識別情報通知

遺産相続における所有権移転登記により取得済み

問題点はいろいろありますね。

課題として

1.農地(地目が畑)のまま売却するなら、畑として使用してもらえる買取人を探さないといけない。

(畑の場合、農業者でなくても良い。)

2.「地図に準ずる図面」では区画が現状を異なり道路から切り離されている土地となっている。

土地家屋調査士に問い合わせたところ「地図に準ずる図面」は明治時代の作成の資料でだいたいの地番を区画を示すものであるとのことで、分筆が行われると一部修正が行われる場合もあるが原則修正はされないとのこと。国道交通省は、土地取引が円滑に進むように地籍調査を進めて精度の高い「地図」を作成しているが、予算の状況でほとんど進んでいない。誤った公図のままでは今後、隣接する土地の持ち主とのトラブルが心配。

3.いくつかの地番が登記地目が畑で現況地目が宅地となっているが、地目変更登記を行う必要があるかどうか。

など、じつくりと必要な情報を収集して解決していければ良いのだが。

心の春はまだまだ遠い・・・・・

.............

大寒なのに平年よりかなり暖かい日となってます。

親から相続した実家の不動産の処分が今後の課題として残っています。

いわゆる実家じまいですね。

まずは、いろいろと現状を把握するために、情報の収集を始めました。

地元の不動産に売却無料相談をネットで投げかけましたが、設定した地番の地目が畑のため対応できないとの回答。

なので、農業委員会に対処方法のヒントを貰うべき問い合わせを行う。

住所により処理が可能か確認してもらう(農地の場合、農業委員会の許可がないと売れないので許可がとれるかの判断が必要)

特定の制限がないので売買できる可能性がありますとの回答を得ました。

使う予定がない農地を売却する2つの方法

1.農地のまま農家に売る

2.農地転用してから売る

いずれも、農地法の許可申請が必要となる。

農地法の許可申請は、基本的に3つある。

農地法第3条(権利移動)、農地法第4条(農地転用)、農地法第5条(農地転用+権利移動)

許可申請方法

①農地のまま取引を行う場合→農地法第3条(権利移動)の許可が必要

畑として使用する買取人を探して売る。畑の場合、農業者でなくても良い。

②農地を他の用途に転用する場合→農地法第4条(農地転用)の許可、あるいは届け出が必要

持ち主はそのままで農地を農地以外のものにする場合(家を建てる場合の宅地、駐車場にする場合の雑種地)

③農地を転用する目的で取引を行う場合→農地法第5条(農地転用+権利移動)の許可、あるいは届け出が必要

購入者が目的を明確にして購入

※地目の種類(土地の主な用途による)(不動産登記規則第九十九条)

田、畑、宅地、学校用地、鉄道用地、塩田、鉱泉地、池沼、山林、牧場、原野、墓地、境内地、運河用地、水道用地、用悪水路、ため池、堤、井溝、保安林、公衆用道路、公園及び雑種地に区分して定めるものとする。

土地の関連書類の入手

1.法務局の地図データ

精度の高い「地図」が無くて精度の低い「地図に準ずる図面」(いわゆる公図)の電子データを「登記・供託オンライン申請システム」にて相続時に取得

2.登記事項証明書の全部事項証明書

「登記・供託オンライン申請システム」にて取得

※登記事項証明書(登記簿謄本)

不動産の登記情報を記載した書類のことです。土地や建物ごとの所在地や所有者などの情報が記載されていますが、その内容自体は登記簿謄本と変わりはありません。

登記情報はコンピュータで管理されており、登記簿謄本という呼び方は昔のもので、登記情報が紙で処理されていた時代に使われていたもの。

登記事項証明書は4種類あり、全部事項証明書や現在事項証明書、一部事項証明書、閉鎖事項証明書がある。

登記事項証明書は、誰でも所定の料金を支払えば登記所から取得することができます。

※全部事項証明書

その不動産の登記から現在までの所有権や抵当権などの記録がすべて記載された証明書で、閉鎖事項証明書以外の3種の証明書の内容も含んでいます。

※登記識別情報通知

従来の登記済権利証に代わるもので、不動産の名義変更された場合に新たに名義人となる人に登記所から通知される書類(情報)です。

※登記済権利証(登記済みの判を押された登記済証は権利証となる)

登記済証が発行されるのは、主に平成17年3月6日までの申請であり、平成17年3月7日に不動産登記法という法律が改正され、原則として登記済証は廃止され改正後の申請には登記識別情報通知が発行される。

3.名寄帳

固定資産税を課税するために市区町村が作成している固定資産税課税台帳を課税対象になっている土地や家屋を所有者ごとに一覧表にまとめた書類です。相続が発生したときに名寄帳を確認すると、亡くなった人が所有する不動産を一度に把握できます。

※名寄帳

同一市区町村内の不動産がまとめられているので、特定の人が持っている不動産を一覧で確認することができます。閲覧や請求ができるのは原則、納税者本人のみです。納税者が亡くなっている場合は、法定相続人に取得する権利があります。

固定資産税が課税されていない不動産(共有持分権者として所有している土地や建物、または私道、農地、山林など)は、市区町村から送付される固定資産税の納税通知書に記載されていない場合があります。こういった不動産も、名寄帳に記載されている場合がある。

ただし、市区町村内の所有不動産をまとめた書類なので、他の市区町村に存在する不動産については記載されていません。また、記載される不動産は個人名義のみです。従って、被相続人が経営する会社が所有する法人名義の不動産は記載されません。

4.登記識別情報通知

遺産相続における所有権移転登記により取得済み

問題点はいろいろありますね。

課題として

1.農地(地目が畑)のまま売却するなら、畑として使用してもらえる買取人を探さないといけない。

(畑の場合、農業者でなくても良い。)

2.「地図に準ずる図面」では区画が現状を異なり道路から切り離されている土地となっている。

土地家屋調査士に問い合わせたところ「地図に準ずる図面」は明治時代の作成の資料でだいたいの地番を区画を示すものであるとのことで、分筆が行われると一部修正が行われる場合もあるが原則修正はされないとのこと。国道交通省は、土地取引が円滑に進むように地籍調査を進めて精度の高い「地図」を作成しているが、予算の状況でほとんど進んでいない。誤った公図のままでは今後、隣接する土地の持ち主とのトラブルが心配。

3.いくつかの地番が登記地目が畑で現況地目が宅地となっているが、地目変更登記を行う必要があるかどうか。

など、じつくりと必要な情報を収集して解決していければ良いのだが。

心の春はまだまだ遠い・・・・・

.............