(3) 連邦預金保険公社(FDIC)を中心とした銀行界へ強力なイニシアティブを持った具体的調査や改善策

銀行口座を開設できないまたは十分な金融サービスを受けられない人々(unbanked and underserved populations)に対し連邦政府は銀行界へ強力なイニシアティブを取るべく連邦預金保険公社(FDIC)を中心とした具体的な調査や改善策が行われている。

A.2009年2月、FDICが「非銀行口座保有者の口座開設に向けた銀行の努力に関する調査結果および改善勧告の要旨(FDIC Survey of Banks’ Efforts to Serve the Unbanked and Underbanked)(12頁)」を発表

①銀行による金融教育および奉仕活動

・77%の銀行は自身の取引市場における非銀行取引先の重要性を理解しているが、これらへのサービス拡大をビジネス戦略の優先項目としているものは18%以下である。

・非銀行取引先に対する教育方策として最も効果的なものの順位を選ぶと、金融教育集会が第一で、次いで消費者新団体等他団体による勉強会への参加や奉仕活動への参加をあげている。

・63%の銀行は非銀行取引者向けの教育教材を用意しており、小冊子やパンフレットを作成している。

・37%の銀行は非銀行取引者向けのサービス拡大に向けた他団体主催の勉強会に参加している。

・53%の銀行は非銀行取引者向けの金融教育集会を開催している。

・58%の銀行は2007年中に高校やコミュニティ主催のイベントにおいて金融教育や奉仕訪問を実施している。

②銀行にとって非銀行取引先への挑戦課題と理解される項目

・優先順位をつけさせたところ、第一に収益性、次に規制監督機関対応や詐欺懸念であった。

③銀行の小売サービス中心店舗やその戦略上の非取引先のアクセスしやすさの改善

・59%の銀行は午後5時以降や土曜日の午後1時以降営業時間の延長を実施しており、また52%の銀行は外国語担当者を雇う等外国語能力の強化を図っている。

・64%の銀行が過去5年間に非銀行取引者向けにインターネットバンキングやモバイルバンキングの利便性の向上につきPRしている。57%の銀行がATMを店舗外ATMを設置し、さらに43%は臨時(出張所)店舗ATM を追加している。うち13%の銀行は低所得者層の居住区のコミュニティセンターやスーパーに設置している。

・非取引者向けに具体的努力している項目として、49%は政府小切手の現金化(check cashing )、41%は為替(money order)受付をあげる一方で、請求書支払(18%)、プリペイドカード発行や残高補充(reload)への対応率は低い。

④非顧客に対する銀行サービスの内容

・96%の銀行は非顧客に対し、自行が振り出した小切手の現金化は行うが、現金給与(cash payroll)やその他の銀行振出のビジネス小切手を扱う銀行は3分の1以下である。

・非取引先に対し、37%の銀行は自己宛小切手や為替で対応し、国際送金を受付ける銀行は6%である。

・小切手の現金化時の本人確認手段として、92%の銀行は運転免許証また86%は州政府発行の写真付IDカード(state-issued photo identification card)の提示を求める。メキシコ政府が市民に対して発行するラミネート耐水加工済み写真つきIDカードである“Matricula Consular identification”や納税者識別番号(Taxpayer identification number:ITINs)で受付ける銀行は極めて少ない。

⑤銀行口座の開設の実務慣行や取扱方針

99%の銀行では口座開設時に政府発行のID確認またはパスポート(92%)が必要である。“Matricula Consular identification”を受付ける銀行は27%、ITINsを受付ける銀行は38%である。

・過去口座で問題を起こしたり信用履歴で問題がある場合の当座預金口座開設手続に関し、87%の銀行は“ChexSystems”(筆者注10)のような第三者機関によるスクリーニングを求める。

B. 2009年12月、連邦預金保険公社が2009年1月に実施した「全米銀行口座非保有世帯追加調査結果(FDIC National Survey of Unbanked and Underbanked Households)」を公表

本調査は、2009年1月中に連邦商務省国勢調査局(U.S.Bureau of the Census) (筆者注11)がFDICに代行して実施した国勢調査の追加詳細調査である。

1月の調査局によるサンプル追加調査は、全米全体の対象世帯数約54,000の約86%にあたる約4,700世帯が参加して行われた。

その結果は、驚くべきもので米国の全世帯数の約4分の1(25.6%)を占める非銀行取引世帯は低所得ならびに(または)少数民族に偏っているというものであった。

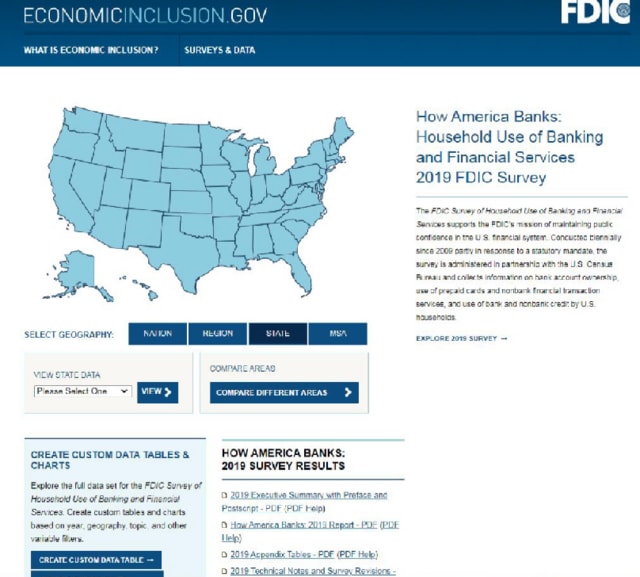

これらの調査は米国における非銀行取引世帯の正確な推定値の収集に加え、人口学的特性およびそれらの世帯が非銀行取引になっているその理由を洞察することである。調査は全米、州や大都市統計地区(metropolitan statistical area:MSA)レベルでの推定値につき初めて実施したものである。その詳細な結果は、FDICが開発したウェブサイト“www.economicinclusion.gov”で閲覧できる。

FDICの調査では全米の総世帯数の7.7%(約900万世帯)が非銀行取引であり、16歳以上の成人約1,700万人が該当する。この「非銀行取引」に関しFDICの質問は「現在あなたの家庭ではいずれかが当座預金または貯蓄口座を持っていますか?」に対し「いいえ」と答えたものである。

非銀行取引世帯の割合は、全体として人種(racial)や民族(ethnic)グループにより偏っており、黒人(21.7%)、ヒスパニック(19.3%)、米国インデアン/アラスカ系住民(15.6%)の世帯割合はアジア人(3.5%)、白人(3.3%)に比べ著しく高い。

また追加サンプル調査で新たに判明した17.9%(2100万世帯:16歳以上の成人約4,300万人)が非銀行取引であった。ここでも人種や民族による非銀行取引世帯の割合は高く黒人(31.6%)、米国インデアン/アラスカ系住民(28.9%)、ヒスパニック(24.0%)、であった。アジア人(7.2%)、白人(14.9%)であった。

これらをあわせ考えると、少なくとも25.6%(約3,000万)の世帯が非銀行取引であることになる(成人約6,000万人)。さらに全体で見ると黒人は54%、米国インディアン/アラスカ系住民は44.5%、ヒスパニックは43.3%である。

〔サンプル調査で追加的に判明した結果〕

①非婚姻関係にある家族世帯の非銀行取引の割合が婚姻関係にある世帯に比べ著しく高い。非婚姻関係の女性世帯で約20%、男性世帯では14.9%が非銀行取引であるが婚姻関係にある世帯では約4%である。

②年収3万ドル(約280万円)以下の低所得世帯(約700万)では約20%が銀行口座を持たない。他方、年収が3万ドルから5万ドルの世帯では、7万5,000ドル以上の世帯では1%未満である。

③世帯主が大卒以下、45歳以下で平均より非銀行取引の割合が高い。

④41.1%の非銀行取引世帯が、将来的にも銀行口座開設の可能性はないと考えている。

C. 米国連邦政府主導(FDICが中心)の経済弱者の銀行取引開始に向けた取組みポータル

米国連邦政府の経済的弱者支援サイト“EconomicInclusion.Gov. ”は、以下の3つの具体的活動を行っている。

(1) 「FDIC経済支援諮問委員会(Advisory Committee on Economic Inclusion:ComE-IN)」 2006年、FDICは「連邦諮問委員会法(Federal Advisory Committee Act)」 (筆者注12)に基づきシーラ・ベア総裁および同理事会はComE-INを設置した。委員会は次のようなリィテール金融サービスにかかる見直しを含む経済弱者の銀行サービス利用機会の拡大に的を絞り、重要な機能をもつ助言や勧告を提供することが基本的役割である。

・小切手の現金化、為替(money order)、remittances(送金)、プリペイド・カード(stored value card)、短期融資(short-term loan)、貯蓄口座など個人の貯蓄促進や金融資産の安定化

(2)経済弱者に対する銀行に寄与度努力調査とその公表

2008年度、FDICは経済的弱者である個人や家族に対するFDIC加盟銀行の努力評価のための全米調査を行った。2006年2月15日成立の「2005年連邦預金保険改革適合化等に関する法律(Federal Deposit Insurance Reform Conforming Amendments Act of 2005)(以下「改革法」という)」 (筆者注13)第7条に基づくもので全米規模の強制調査としては初めてのものである。改革法は、FDICに対し当座預金口座、貯蓄口座や小切手の現金化などを行うことがほとんどない個人や家族を従来の金融システムを取り込むことへのFDIC加盟銀行の努力内容調査を2年に1回行うことを義務付けている。

(3)金融弱者支援同盟の設立と加盟金融機関の拡大

金融弱者支援同盟(Alliance for Economic Inclusion:AEI)は、既存の広域金融機関やコミュニティ団体およびその他の協力者による全米規模の経済弱者が金融サービスを平等に利用できるようFDICが主導するものである。

その目標とする点は、貯蓄預金口座、手ごろな送金手段、小口ローン、金融教育プログラム、代替的なサービス手段ならびに資産形成プログラム等である。現在、全米規模で983の銀行とコミュニティ団体が参加し、次のような具体的活動を行っている。

・11万6,000人以上が新規銀行口座の開設済である。

・31の銀行が小口ローンの提供済または開発途上にある。

・23の銀行が送金サービスを提供済である。

・10万2,000人以上に対し金融教育を実施した。

なお、米国全体の社会保障支援給付金制度については、その適格性について各自が自分で検索できるサイト(Benefit Eligibility Screening Tool:BEST)が用意されている。すなわち、①メディケア、②就労者傷害時給付金(Social Security Disability)、③退職者給付金(Social Security Retirement)、④遺族金年金保険給付金(Social Security Survivors)、⑤特別退役軍人給付金(Special Veterans)、⑥SSI につき、同サイトですべて確認できる。

2.連邦財務省のDirect Express Debit Cardsの全面的拡大計画

財務省が中心となって4月19日から紙の処理を電子化に切り替えることで取扱件数を劇的に減少させる3つの先行的主導を開始した。第一に財務省は社会保障給付金、特別退役軍人給付金、追加的所得保障給付金、鉄道退職者および人事管理庁給付金の受給者に対し、次のような給付の電子化を実施する。

(1)個人受給者は指定銀行口座への口座振込またはDirect Express Debit Cardを介して給付金を受け取る。今日、約100万人の米国人がDirect Express Debit Cardを通じて給付金を受領しており彼らはその安全性、利便性を理解している。そのカード発行請求は2011年3月1日から開始される新規登録から適用され、既存の小切手受給者に対して適用される。現在連邦給付金の受給者の85%は口座振込またはDirect Express Debit Cardと言う電子的な手段で受け取っている。小切手から電子決済への完全移行により最初の5年間で3億ドル(約280億円)以上の事務経費が節約できると見込んでいる。

(2)第二に、現在企業は法人税の納付連邦税納付書(Federal Tax Deposit Coupon)

により納付しているが、2011年度からは一部例外を除き四半期の納税額が25,000ドル以下の企業は電子的な納税が義務化される。現在、全民間企業の約98%が財務省の無料の「電子的連邦税支払システム(Electronic Federal Tax Payment System:EFTPS)」を介して納付している。連邦税課税庁(IRS)の調査によるとEFTPSを利用する企業のエラー率はその他の企業に比べ31倍低いことを示しており、電子化への変更により最初の5年間で約6,500万ドル(60億4,500万円)の事務経費が節減できると見込んでいる。

(3)最後に、財務省は連邦官吏に対しては2010年9月30日、民間企業については2011年1月1日までに紙による給与天引き貯蓄債券のオプションを廃止する(これはあくまで給与振込についてであり、贈答品としての紙の貯蓄債券の購入は可能である)。これらの従業員の給与支払に係る貯蓄管理費用につき最初の5年間で約5,000万ドル(約46億5,000万円)節減できると見込んでいる。

(4)電子決済化に伴う政府の電子振込導入に伴う個人の預金保護対策の公布

財務省および給付金の支給を行う連邦機関は、口座に入金後に受給者の債権者からの差押を防止するための保障規則策案を公布した。これは高利貸等が受給者に代行してマスター口座を設けることを阻止することにつながるものである。

3.わが国の給付金制度との比較

米国では誰もが銀行口座を作れるわけではない。個人信用で成り立つ社会であり、一定の所得を含む信用力がないとクレジットカードだけでなく銀行口座も作れない平等社会である。小切手と言う旧来型の手間のかかる決済制度からカード決済への円滑な移行も課題が多い。

一方、わが国の場合の給付金支給事務の効率化の課題はどのようなものであろうか。

本格的に解説する機会は別途設けることとし、手近に確認できるサイトのみを紹介する。

①日本銀行「国庫金支払事務の電子化・効率化レポート」

②厚生労働省情報政策会議決定「社会保険業務に係る業務・システムの見直し方針」( 2005年6月21日 )

****************************************************************

(筆者注10) “ChexSystems” は預金取扱金融機関を会員とする預金口座認証専門の共同ネットワークで口座につき取扱ミス(過振りや銀行による口座閉鎖等)に関する情報履歴を保有している。

(筆者注11)わが国の国勢調査は5年に1回実施され2010年10月1日が調査時点である。

米国では10年に1回在留邦人を含む全人口に対する調査を行っており、2010年がその全世帯数調査の年に当たる。なお、米国では、連邦憲法の規定により、10年に1回、日本人を含む米国内に居住する全ての人を対象として国勢調査を行っている。調査に対する回答内容は、72年間は秘密情報として管理され、他者(財務省連邦税課税庁(IRS)、 連邦捜査局( FBI)、中央情報局(CIA)等連邦機関や法執行機関を含む)に使用させることは法律で禁止されている(違反して開示した場合は最高25万ドル(約2,330万円)の罰金刑または5年以下の拘禁刑が科され、その併科もなされる)。

一方、わが国の国勢調査の根拠法である統計法第19条の2では「統計官、統計主事その他指定統計調査に関する事務に従事する者、統計調査員又はこれらの職に在つた者が、その職務執行に関して知り得た人、法人又はその他の団体の秘密に属する事項を、他に漏らし、又は窃用したときは、これを1年以下の懲役又は10万円以下の罰金に処する。」と定める。

また、保存期間はマイクロフィルムまたは電磁的記録により「永久保存」とされている(国勢調査施行規則第8条)

なお、米国の2010年国勢調査では調査員は全地球測位システム(GPS)機能付ハンドヘルド・コンピュータを使用する。同端末は被調査者の住所の最新確認(address canvassing operation )を行うもので各訪問中に使用する。調査員は居住中または居住可能な道路や通りの最新構造の確認を行い、その内容に基づき住所の確認、追加、削除を行う(当然のことながら集められたGPS情報の機密性は国勢調査に関する連邦法(Title 13 U.S.C.)規定により保護される)。

(筆者注12) 連邦諮問委員会の法的根拠につき、例えば東京工業大学教授の遠藤悟氏が「米国の科学政策」と題する個人サイトで「米国の諮問委員会の役割」で詳しく解説されている(連邦政府の諮問委員会は、1972年成立の連邦政府諮問委員会法(Federal Advisory Committee Act - PL92-463)に基づき個別法、大統領、議会、機関が設置するものである)。(なお、遠藤氏のサイトは米国の連邦関係機関へのリンクにも配意したもので体系的に理解するには参考となる。ただし、科学分野の専門家の限界といえようかFDIC等経済金融分野の活動についてはまったく言及していない点は惜しまれる。また、GAO(連邦議会行政監査局)を「会計検査院」、GSA(共通役務庁)を「総合サービス庁」、HHS(連邦保健福祉省)を「連邦健康福祉省」、FDA(連邦保健福祉省・食品医薬品局)を「食品薬物庁」と訳すなど初歩的な誤訳が気になる)。

また、大阪大学准教授の平川秀幸氏もややデータは古くなるが「米国規制政策の法的枠組み」と題して解説している。

(筆者注13) 米国の連邦レベルの預金保険制度としてFDICと信用組合(credit union)を対象とする全米信用組合管理機構(National Credit Union Administration:NCUA)があり、両者の保険内容はほぼ同一である。預金保険制度改革は2002年以降連邦議会に改正案が上程されていたがいずれも可決せず、2006年2月8日に主要部分をなす「2005年連邦預金保険改革法(Federal Deposit Insurance Reform Act of 2005)」が成立、および同法と関連法との整合性等を図る「2005年連邦預金保険改革適合化等に関する法律」が成立した。(「連邦預金保険改革法下のアメリカの保険料システム」農林金融2008年3月号47頁以下から一部抜粋)

[参照URL]

・http://www.fms.treas.gov/news/press/directexpress_launch.html(2008年6月10日、財務省財務管理局(U.S.Department of the Treasury’s Financial Management Service(FMS))が社会保障費の支払につき小切手からDirect Express Debit Cardへの移行計画を公表)。

【補足】2021.2.25 現在のFMSのDorect Express Debit Cardの解説サイト

また、2011年4月26日財務省Bureau of theFiscal Serviceは「iU.S. Treasury to "Retire" Paper Check for New Recipients of Social Security and Other Federal Benefits, Saving Taxpayers $1 Billion」を発表し、その冒頭で「米国財務省は、連邦給付を申請している何百万人ものベビーブーム世代やその他の人々に対する紙の社会保障小切手を廃止する。これにより、納税者は今後10年間で10億ドル節約できる。 2011年5月1日以降、社会保障、退役軍人、またはその他の連邦給付を新たに申請する人は、電子支払い方法を選択する必要がある。紙の小切手はオプションではなくなる。 現在、紙の小切手で連邦給付を受け取っている人は、2013年3月1日までに直接預金に切り替える必要がある。・・・・」

・http://www.fdic.gov/unbankedsurveys/unbankedstudy/FDICBankSurvey_ExecSummary.pdf

2009年2月、FDIC「非銀行口座保有者の口座開設に向けた銀行の努力に関する調査結果および改善勧告の要旨(FDIC Survey of Banks’ Efforts to Serve the Unbanked and Underbanked)(12頁)」

・http://www.fdic.gov/news/news/press/2009/pr09216.html

FDICが2009年12月2日公表(FDIC National Survey of Unbanked and Underbanked Households)した非銀行取引世帯に関する低所得や種数民族に偏った全世帯の4分の1が該当する旨の研究結果リリース

・http://www.treas.gov/press/releases/tg644.htm

2010年4月19日、連邦財務省が社会保障等個人向け公金支払システムの完全電子化(カード化)開始を公表

・https://economicinclusion.gov/

米国連邦政府の経済的弱者支援サイト“EconomicInclusion.Gov. ”経済的包摂

なお、経済的包摂とは、すべての消費者が安全で手頃な金融商品やサービスにアクセスできることを意味する。また、ファイナンシャル・インクルージョン(金融包摂)とは、貧困や難民などに関わらず、誰もが取り残されることなく金融サービスへのアクセスでき、金融サービスの恩恵を受けられるようにすることを意味する。

当座預金口座の所有権は、経済的包摂に向けた第一歩である。保険付き預金取扱機関の当座預金口座は、消費者に預金を保管し、金融取引を行い、貯蓄を構築するための安全な場所を提供する。(以下、略す)

*****************************************************************

Copyright © 2006-2010 芦田勝(Masaru Ashida).All Rights Reserved.No reduction or republication without permission.