●Beware the Ides of September - September 1, 2006 - The New York Sun

BY DAN DORFMAN

URL: http://www.nysun.com/article/38939

Julius Caesar received a significant and prophetic warning in February of 44 BC: Beware the Ides of March! Unfortunately, he ignored the warning and on March 15 of that year he was murdered.

On Wall Street, another warning of significant proportions is making the rounds: Beware the ides of September! In brief, some pros are saying, brace yourself; we're in September, traditionally the worst month of the year for the stock market, and this period could get ugly, bloodying many investors.

The figures from Standard & Poor's tell the sad story. Since 2000, September, largely reflecting the effects of the unraveling of the Internet bubble early in the century, has skidded an average 4.53% a year. Over the long run, though, the pain has been considerably less, with the S&P 500 averaging a September loss of only about 1% since 1970. Still, some pros argue that this September could be beastly, given a bevy of danger signs, most of which are expected to linger for the balance of the year and place ongoing pressure on stocks in 2007. Chief among them, they say:

• A major slowdown in the housing market — a number of pros are already calling it a bust — that some believe could well precipitate a recession.

• A slowing economy worldwide, plus repeated guidance from one company after another that slower times lie ahead.

• Recent hints from some Fed governors that interest rate increases, despite last month's pause, may not, as many think, be over.

• High oil prices, which are increasingly being passed on to the consumer and pose inflationary implications.

• The likelihood of a rash of earnings downgrades from analysts because most profit estimates are widely believed to be too high.

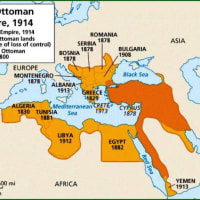

• Mounting geopolitical dangers, especially as they relate to Iran and North Korea. Political speculation is widespread that either America or Israel will take military action before year's end to wipe out Iran's nuclear capabilities.

• The possibility that Wall Street could lose a pro-business Congress in the midterm elections.

"There's enough in the worry pot to make you vomit," says Los Angeles day trader Arnold Silver. "You have to be off your rocker not to be cautious and take some money off the table in this kind of market."

A couple of Wall Street veterans echo such thinking. One, the president of New York's Balestra Capital, James Melcher, believes investors face a poor market ahead — namely a down year in 2006 and a worse decline in 2007.

Mr. Melcher, who manages more than $200 million of assets, notes when the market was going up, "we enjoyed a positive re-enforcement cycle — a housing boom, good auto sales, a growing economy and short-term interest rates of 1%." But now, he says, "we've moved into a negative re-enforcement cycle, with housing turning down faster than expected and rates having risen appreciably."

The housing decline, he adds, will affect jobs, consumer expenditures and consumption, leading, he predicts, to a sharply slowing economy, abetted by record consumer debt. Some financial experts expect the housing slump to knock down the GDP by about 1%, but Mr. Melcher thinks its impact will be a lot worse.

As he sees it, because of the broad economic downturn globally, especially in America, "stocks do not make sense anywhere in the world, including the emerging markets." He also holds the same near term view of commodities, such as energy, that he likes for the longer term.

Currently, his firm is marginally short (a bet stock prices will fall) and is holding a lot of cash. His favorite shorts, even though many have already fallen a lot, are shares of automotive and housing companies and mortgage lenders. Balestra Capital is also heavily short B-rated high yield or junk bonds, which Mr. Melcher believes are "way overpriced and should drop substantially."

So where do you put money? Short-term Treasuries with a 5% coupon look pretty attractive, he says.

The words from our other bear, investment advisor Charles Allmon, who sees major geopolitical risks, are ominous. His big concern: The turmoil in the Middle East. "The fighting there will expand and who knows who else will get into the act?" he asks. "Sooner or later, I think, it's going to affect the whole world and no one knows the next stop."

The editor of the Growth Stock Outlook, a monthly investment newsletter in Chevy Chase, Maryland, contends "the clash of civilizations between the West and the Muslim world is clearly under way. Muslims have already conquered Europe and they're not about to stop there," he says. "Islam is on the march, we're now in a 100-year war, and there's no way to win because they'll simply outbreed us."

Mr. Allmon, who also manages more than $100 million in assets and sees a lower market by year end, says "today's course for investors is obvious; it's time to be very high in cash reserves."

Or, as our two worry-warts see the current scene: Beware the Ides of September.

【私のコメント】

英辞郎によると、”ides”とは、古代ローマ暦の3月・5月・7月・10月の15日、その他の月の13日を指す名詞である。”Beware the Ides of March!”はシェイクスピアの戯曲「ジュリアス=シーザー」の一節で、2月にそのような予言的警告を受けたにも関らずそれを無視したシーザーは3月15日に殺されている。

このニューヨークサン紙の9月1日付けの記事の題名”Beware the Ides of September”は「9月13日を警戒しろ!」という事になる。ウォールストリートではその様な警告が広まっているとのことだ。記事では米国株式市場を下落させる多くの要因が語られている。多くの機関投資家が米国株の空売り、格付けBランクの高利回り債券の空売りを行い、現金や5%の利回りのある短期米国国債などへ資金が移動している様だ。これは株式の暴落とより安全な資産である国債への資金逃避という現象を予測した動きであることは間違いない。

しかし、何故9月13日が危険なのかは触れられていない。9月11日ならばテロ等の危険と言うことでまだ理解できるのだが。想像だが、9月11日に米国で重大な事件が起きて12日まで米国の株式市場が閉鎖され、13日に再開される、というようなことはあり得るかもしれない。あるいは、シェイクスピアの一節に引っかけただけで、実際には9月の別の日に株価が下落する事件が起きるのかもしれない。

【9月13日朝追記】

NY市場サマリー(12日) http://headlines.yahoo.co.jp/hl?a=20060913-00000168-reu-brf

(カッコ内は前営業日比、%は利回り)

ドル/円 終値 117.88/91

始値 117.65/67

前営業日終値 117.59/62

ユーロ/ドル 終値 1.2680/81

始値 1.2705/10

前営業日終値 1.2694/95

30年債(2130GMT) 93*21.50(+0*17.50)=4.9085%

前営業日終盤 93*04.00(‐0*11.50)=4.9457%

10年債(2130GMT) 100*25.00(+0*07.50)=4.7747%

前営業日終盤 100*17.50(‐0*07.00)=4.8046%

2年債(2130GMT) 100*03.00(+0*01.00)=4.8234%

前営業日終盤 100*02.00(‐0*01.25)=4.8403%

ダウ工業株30種(ドル)

終値 11498.09(+101.25)

前営業日終値 11396.84(+ 4.73)

ナスダック総合

終値 2215.82(+42.57)

前営業日終値 2173.25(+ 7.46)

S&P総合500種指数

終値 1313.11(+13.57)

前営業日終値 1299.54(+ 0.62)

COMEX金(12月限)(ドル/オンス) 594.30(‐ 3.00)

前営業日終値 597.30(‐20.00)

原油先物(10月限)(ドル/バレル) 63.76(‐1.85)

前営業日終値 65.61(‐0.64)

CRB商品指数 (ポイント) 310.71(‐3.02)

前営業日終値 313.73(‐6.66)

--------------------------------------------------------------------------------

<為替> ドル/円が5カ月ぶり高値を付けたほか、ドルは対ユーロでも小じっかり。この日発表された7月の米貿易赤字額は過去最高を更新したものの、もっぱら金利差要因に左右された。

市場では過去数日間、日銀が年内は金利を据え置くとの観測が強まっている。ブラウン・ブラザーズ・ハリマンのシニア為替ストラテジスト、メグ・ブラウン氏は「日銀が利上げシグナルを送っていないことや(日本の)機械受注の弱い数字などが円売り材料」と話している。

--------------------------------------------------------------------------------

<債券> 上昇。10年債入札が好調だったことを好感した。入札結果発表を受けて、軟調に推移していた相場は反発した。

一部のアナリストは債券の上昇が続くと予想しているが、週内に重要指標発表を控え上げの勢いを失うとの見方もある。

--------------------------------------------------------------------------------

<株式> 急上昇。主要3指数ともほぼ1カ月ぶりの上げを記録した。原油価格が7日続落となったことから、エネルギーコスト低下が消費支出と企業利益を押し上げ、インフレリスクが低下するとの楽観的な見方が広がった。ナスダックは年初水準から0.5%高となった。ダウは5月初めにつけた年初来高値まであと1.2%に迫った。

--------------------------------------------------------------------------------

<金先物> 5営業日続落、中心限月12月物は1オンス=594.30ドルと、前日終値(597.30ドル)比3.00ドル安で終了した。これは、中心限月終値ベースで6月29日(588.90ドル)以来の安値。

前日の大幅下落を受けて押し目買いも入ったが、原油安やドル高地合いを眺めて、引け際にかけては売りに押された。

--------------------------------------------------------------------------------

<原油先物> 米国でのガソリン需要の一服やイランのウラン濃縮活動をめぐる交渉が進展するとの期待を背景に7日続落し、5カ月ぶりの安値で取引を終えた。米国産標準油種WTIの中心限月10月物は前日終値比1.85ドル安の63.76ドルで引けた。

--------------------------------------------------------------------------------

[東京 13日 ロイター]

(ロイター) - 9月13日8時11分更新

【私のコメント】

米国の貿易赤字拡大という最悪の情報にも関わらず9/12の米国株は大幅高となった。ロイターでは原油安好感と理由付けされているが、原油の値下がり幅は僅かである。9月13日の大暴落に向けて、高値で愚かな投資家に株式をはめ込むために値上がりが演出された気がしてならない。あるいは、投資信託等の愚かな投資家の資金が9月12日に大量に買い上げ・はめ込みに使われたのかもしれない。「9月13日を警戒しろ!」という言葉は実現するかもしれない。

【9月14日追記】

●NYダウ続伸、45ドル高の1万1543ドル

【ニューヨーク=小山守生】13日のニューヨーク株式市場は、米企業の堅調な業績などを好感して4営業日続伸し、ダウ平均株価(工業株30種)の終値は前日比45・23ドル高の1万1543・32ドルと、5月中旬以来、約4か月ぶりに1万1500ドルを回復した。

ハイテク株が中心のナスダック店頭市場の総合指数の終値も同11・85ポイント高い2227・67と、約4か月ぶりの高値だった。

米証券大手リーマン・ブラザーズの6~8月期決算が好調だったことが買いを誘ったほか、人件費の削減計画が報道された米自動車大手フォード・モーターなどが買われた。

(読売新聞) - 9月14日8時48分更新

【私のコメント】

9月13日の米国株は値上がり。「Beware the Ides of September!」は投資家へのはめ込み目的で流されたガセネタだったのかもしれない。

BY DAN DORFMAN

URL: http://www.nysun.com/article/38939

Julius Caesar received a significant and prophetic warning in February of 44 BC: Beware the Ides of March! Unfortunately, he ignored the warning and on March 15 of that year he was murdered.

On Wall Street, another warning of significant proportions is making the rounds: Beware the ides of September! In brief, some pros are saying, brace yourself; we're in September, traditionally the worst month of the year for the stock market, and this period could get ugly, bloodying many investors.

The figures from Standard & Poor's tell the sad story. Since 2000, September, largely reflecting the effects of the unraveling of the Internet bubble early in the century, has skidded an average 4.53% a year. Over the long run, though, the pain has been considerably less, with the S&P 500 averaging a September loss of only about 1% since 1970. Still, some pros argue that this September could be beastly, given a bevy of danger signs, most of which are expected to linger for the balance of the year and place ongoing pressure on stocks in 2007. Chief among them, they say:

• A major slowdown in the housing market — a number of pros are already calling it a bust — that some believe could well precipitate a recession.

• A slowing economy worldwide, plus repeated guidance from one company after another that slower times lie ahead.

• Recent hints from some Fed governors that interest rate increases, despite last month's pause, may not, as many think, be over.

• High oil prices, which are increasingly being passed on to the consumer and pose inflationary implications.

• The likelihood of a rash of earnings downgrades from analysts because most profit estimates are widely believed to be too high.

• Mounting geopolitical dangers, especially as they relate to Iran and North Korea. Political speculation is widespread that either America or Israel will take military action before year's end to wipe out Iran's nuclear capabilities.

• The possibility that Wall Street could lose a pro-business Congress in the midterm elections.

"There's enough in the worry pot to make you vomit," says Los Angeles day trader Arnold Silver. "You have to be off your rocker not to be cautious and take some money off the table in this kind of market."

A couple of Wall Street veterans echo such thinking. One, the president of New York's Balestra Capital, James Melcher, believes investors face a poor market ahead — namely a down year in 2006 and a worse decline in 2007.

Mr. Melcher, who manages more than $200 million of assets, notes when the market was going up, "we enjoyed a positive re-enforcement cycle — a housing boom, good auto sales, a growing economy and short-term interest rates of 1%." But now, he says, "we've moved into a negative re-enforcement cycle, with housing turning down faster than expected and rates having risen appreciably."

The housing decline, he adds, will affect jobs, consumer expenditures and consumption, leading, he predicts, to a sharply slowing economy, abetted by record consumer debt. Some financial experts expect the housing slump to knock down the GDP by about 1%, but Mr. Melcher thinks its impact will be a lot worse.

As he sees it, because of the broad economic downturn globally, especially in America, "stocks do not make sense anywhere in the world, including the emerging markets." He also holds the same near term view of commodities, such as energy, that he likes for the longer term.

Currently, his firm is marginally short (a bet stock prices will fall) and is holding a lot of cash. His favorite shorts, even though many have already fallen a lot, are shares of automotive and housing companies and mortgage lenders. Balestra Capital is also heavily short B-rated high yield or junk bonds, which Mr. Melcher believes are "way overpriced and should drop substantially."

So where do you put money? Short-term Treasuries with a 5% coupon look pretty attractive, he says.

The words from our other bear, investment advisor Charles Allmon, who sees major geopolitical risks, are ominous. His big concern: The turmoil in the Middle East. "The fighting there will expand and who knows who else will get into the act?" he asks. "Sooner or later, I think, it's going to affect the whole world and no one knows the next stop."

The editor of the Growth Stock Outlook, a monthly investment newsletter in Chevy Chase, Maryland, contends "the clash of civilizations between the West and the Muslim world is clearly under way. Muslims have already conquered Europe and they're not about to stop there," he says. "Islam is on the march, we're now in a 100-year war, and there's no way to win because they'll simply outbreed us."

Mr. Allmon, who also manages more than $100 million in assets and sees a lower market by year end, says "today's course for investors is obvious; it's time to be very high in cash reserves."

Or, as our two worry-warts see the current scene: Beware the Ides of September.

【私のコメント】

英辞郎によると、”ides”とは、古代ローマ暦の3月・5月・7月・10月の15日、その他の月の13日を指す名詞である。”Beware the Ides of March!”はシェイクスピアの戯曲「ジュリアス=シーザー」の一節で、2月にそのような予言的警告を受けたにも関らずそれを無視したシーザーは3月15日に殺されている。

このニューヨークサン紙の9月1日付けの記事の題名”Beware the Ides of September”は「9月13日を警戒しろ!」という事になる。ウォールストリートではその様な警告が広まっているとのことだ。記事では米国株式市場を下落させる多くの要因が語られている。多くの機関投資家が米国株の空売り、格付けBランクの高利回り債券の空売りを行い、現金や5%の利回りのある短期米国国債などへ資金が移動している様だ。これは株式の暴落とより安全な資産である国債への資金逃避という現象を予測した動きであることは間違いない。

しかし、何故9月13日が危険なのかは触れられていない。9月11日ならばテロ等の危険と言うことでまだ理解できるのだが。想像だが、9月11日に米国で重大な事件が起きて12日まで米国の株式市場が閉鎖され、13日に再開される、というようなことはあり得るかもしれない。あるいは、シェイクスピアの一節に引っかけただけで、実際には9月の別の日に株価が下落する事件が起きるのかもしれない。

【9月13日朝追記】

NY市場サマリー(12日) http://headlines.yahoo.co.jp/hl?a=20060913-00000168-reu-brf

(カッコ内は前営業日比、%は利回り)

ドル/円 終値 117.88/91

始値 117.65/67

前営業日終値 117.59/62

ユーロ/ドル 終値 1.2680/81

始値 1.2705/10

前営業日終値 1.2694/95

30年債(2130GMT) 93*21.50(+0*17.50)=4.9085%

前営業日終盤 93*04.00(‐0*11.50)=4.9457%

10年債(2130GMT) 100*25.00(+0*07.50)=4.7747%

前営業日終盤 100*17.50(‐0*07.00)=4.8046%

2年債(2130GMT) 100*03.00(+0*01.00)=4.8234%

前営業日終盤 100*02.00(‐0*01.25)=4.8403%

ダウ工業株30種(ドル)

終値 11498.09(+101.25)

前営業日終値 11396.84(+ 4.73)

ナスダック総合

終値 2215.82(+42.57)

前営業日終値 2173.25(+ 7.46)

S&P総合500種指数

終値 1313.11(+13.57)

前営業日終値 1299.54(+ 0.62)

COMEX金(12月限)(ドル/オンス) 594.30(‐ 3.00)

前営業日終値 597.30(‐20.00)

原油先物(10月限)(ドル/バレル) 63.76(‐1.85)

前営業日終値 65.61(‐0.64)

CRB商品指数 (ポイント) 310.71(‐3.02)

前営業日終値 313.73(‐6.66)

--------------------------------------------------------------------------------

<為替> ドル/円が5カ月ぶり高値を付けたほか、ドルは対ユーロでも小じっかり。この日発表された7月の米貿易赤字額は過去最高を更新したものの、もっぱら金利差要因に左右された。

市場では過去数日間、日銀が年内は金利を据え置くとの観測が強まっている。ブラウン・ブラザーズ・ハリマンのシニア為替ストラテジスト、メグ・ブラウン氏は「日銀が利上げシグナルを送っていないことや(日本の)機械受注の弱い数字などが円売り材料」と話している。

--------------------------------------------------------------------------------

<債券> 上昇。10年債入札が好調だったことを好感した。入札結果発表を受けて、軟調に推移していた相場は反発した。

一部のアナリストは債券の上昇が続くと予想しているが、週内に重要指標発表を控え上げの勢いを失うとの見方もある。

--------------------------------------------------------------------------------

<株式> 急上昇。主要3指数ともほぼ1カ月ぶりの上げを記録した。原油価格が7日続落となったことから、エネルギーコスト低下が消費支出と企業利益を押し上げ、インフレリスクが低下するとの楽観的な見方が広がった。ナスダックは年初水準から0.5%高となった。ダウは5月初めにつけた年初来高値まであと1.2%に迫った。

--------------------------------------------------------------------------------

<金先物> 5営業日続落、中心限月12月物は1オンス=594.30ドルと、前日終値(597.30ドル)比3.00ドル安で終了した。これは、中心限月終値ベースで6月29日(588.90ドル)以来の安値。

前日の大幅下落を受けて押し目買いも入ったが、原油安やドル高地合いを眺めて、引け際にかけては売りに押された。

--------------------------------------------------------------------------------

<原油先物> 米国でのガソリン需要の一服やイランのウラン濃縮活動をめぐる交渉が進展するとの期待を背景に7日続落し、5カ月ぶりの安値で取引を終えた。米国産標準油種WTIの中心限月10月物は前日終値比1.85ドル安の63.76ドルで引けた。

--------------------------------------------------------------------------------

[東京 13日 ロイター]

(ロイター) - 9月13日8時11分更新

【私のコメント】

米国の貿易赤字拡大という最悪の情報にも関わらず9/12の米国株は大幅高となった。ロイターでは原油安好感と理由付けされているが、原油の値下がり幅は僅かである。9月13日の大暴落に向けて、高値で愚かな投資家に株式をはめ込むために値上がりが演出された気がしてならない。あるいは、投資信託等の愚かな投資家の資金が9月12日に大量に買い上げ・はめ込みに使われたのかもしれない。「9月13日を警戒しろ!」という言葉は実現するかもしれない。

【9月14日追記】

●NYダウ続伸、45ドル高の1万1543ドル

【ニューヨーク=小山守生】13日のニューヨーク株式市場は、米企業の堅調な業績などを好感して4営業日続伸し、ダウ平均株価(工業株30種)の終値は前日比45・23ドル高の1万1543・32ドルと、5月中旬以来、約4か月ぶりに1万1500ドルを回復した。

ハイテク株が中心のナスダック店頭市場の総合指数の終値も同11・85ポイント高い2227・67と、約4か月ぶりの高値だった。

米証券大手リーマン・ブラザーズの6~8月期決算が好調だったことが買いを誘ったほか、人件費の削減計画が報道された米自動車大手フォード・モーターなどが買われた。

(読売新聞) - 9月14日8時48分更新

【私のコメント】

9月13日の米国株は値上がり。「Beware the Ides of September!」は投資家へのはめ込み目的で流されたガセネタだったのかもしれない。

オカルト知識がある人なら

この警告にピン!と決ますよ

裏では、オカルト-銀行-金融-黒魔術

全部、繋がっています。

警告記事紹介に感謝。