2006.06.25

第10回「失われた5年-小泉政権・負の総決算(4)」

2003年5月17日、りそな銀行実質国有化方針決定の記事が新聞に掲載された。りそな銀行が公的資金により「救済」される方針が示されたのだ。

小泉「改革」の経済政策における柱は次の2つだった。「国債は絶対に30兆円以上発行しない」の言葉に代表される超緊縮財政政策運営と、「退出すべき企業は市場から退出させる」の言葉に代表される「企業の破綻処理推進」である。経済悪化を促進して、他方で企業はどんどんつぶしていくのだから、行く末は自明だった。

私は小泉政権の発足時点から、「小泉政権の政策が実行されてゆけば、日本経済が最悪の状況に向かうことは間違いない。金融恐慌も現実の問題になるだろう」と発言し続けた。権力迎合の殆どの付和雷同エコノミストは、「改革推進で株価は上昇するし、経済も明るい方向に向かう」と大合唱していた。

結果は、私の懸念通りだった。日経平均株価は小泉首相が所信表明演説で政策方針を発表した2001年5月7日を起点に、順当に暴落していった。2003年4月28日には7607円に達した。わずか2年で株価は半値に暴落した。1989年12月29日の史上最高値のわずか5分の1以下に暴落したのである。

2002年9月30日、内閣改造が行なわれ竹中経財相が金融担当相を兼務することになった。竹中氏は金融再生プロジェクトチーム(PT)なるものを組織し、金融行政のルール変更を画策した。竹中氏に接近していた元日銀の木村剛氏もこのPTに加わった。

金融機関の自己資本算定にかかわる、資産査定の厳格化や、繰延税金資産の計上ルール変更などが論議された。PTはルール変更を主張したが、銀行界からの猛烈な抵抗にあった。それは当然だ。銀行は存在しているルールに基づいて経営している。期の途中で突然ルール変更されて対応できるはずがない。ゴルフでティーショットを打ってから、OBラインが変更されるのでは、とてもゴルフはやれないのだ。

資産査定の厳格化の方針そのものは、私もそれ以前から主張し続けていたことである。しかし、ルールを変更する際にも一定のルールは存在する。十分な論議と適正な準備期間は不可欠である。

結局、ルール変更は見送られた。ただ、このPTは、中小企業専門の新しい金融機関の設立の必要性を報告書に記述した。そののち、木村氏は自らが中心人物となり、新銀行設立の申請を金融庁に提出し、金融庁は異例のスピードで新銀行設立を認可した。新銀行では、木村氏自らが関係する企業に、多額の資金を好条件で融資していることがその後に発覚した。この銀行の設立、運営についても徹底的な調査が求められている。

竹中氏としては、金融機関の自己資本算定のルール変更について、上げたこぶしを下ろす先がなくなった格好になった。その延長線上にりそな問題が浮上したと考えられる。2003年のりそな処理=株価底入れの過程については、3つの重要な論点があると述べた。①金融行政と外国資本との連携の疑い、②りそな銀行がなぜ標的とされたか、③りそな銀行処理における繰延税金資産計上の不自然さ、の3点だ。

小泉政権は大銀行についても、「退出すべきは退出させる」方針を貫くことを再三にわたり表明していた。日経平均株価が7607円まで暴落した最大の理由がこの点にあった。大銀行が倒産させられるなら、企業の破綻は一気に拡大する。そして連鎖的に第二、第三の銀行破綻が引き起こされるだろう。いわゆる「金融恐慌」の懸念である。

「金融恐慌」が発生しさえしなければ破綻することのない企業も、「金融恐慌」が現実になれば、連鎖的に破綻してしまうリスクを十分に有する。こうした懸念が強まるにつれて、株式の「投げ売り」が広がる。株価はすでに大幅に値下がりしていたが、破綻になれば「紙くず」になる。「紙くず」になる前に株式を処分せざるを得ない。

小泉政権の「大銀行破綻も辞さず」の政策方針が株価を暴落させた最大の背景である。ところが、最後の最後で、小泉政権はりそな銀行を「破綻処理」せずに、「救済」したのである。「救済」の根拠法規は預金保険法102条である。預金保険法102条は「抜け穴規定」を有する条項である。第1項に第1号措置と第3号措置が規定されている。

当該金融機関の自己資本がマイナスに転じた場合、すなわち債務超過の場合は「破綻処理」になる。これが第3号措置である。これに対して、自己資本が規定を下回っても、プラスを維持する場合は「破綻前資本注入」が実施され「救済」される。これが第1号措置である。りそな銀行には、第1号措置が適用されたのである。

この措置が人為的に選択されたことは間違いない。「破綻処理も辞さぬ」と言いながら、結局は「破綻処理ではない救済」が選択されたのだ。この時点でりそな銀行を破たん処理していたなら、日本は間違いなく「金融恐慌」に突入したはずである。この懸念があったからこそ、株価は暴落していたのだった。

逆に、最後の最後で政府が銀行破綻を回避するために「銀行救済」を選択するのなら、株価は当然猛反発する。「金融恐慌のリスク」が株価を下落させていたわけで、その「リスクプレミアム」が消失する分だけ株価は上昇するはずである。政府が「銀行救済」の方針を貫くことがはっきりするにつれて、株価は大幅反発した。日経平均株価は2003年8月18日に10,000円の大台を回復した。

小泉政権が5月17日のりそな銀行処理に際して「破綻処理」ではなく、「救済」を選択した背景とし2つの推論が成り立つ。ひとつは、「破綻処理」選択が小泉政権崩壊を意味したことだ。日本経済が金融恐慌に突入したなら、政権は持ちこたえるはずがない。引責総辞職は必至である。いまひとつの推論は、小泉政権がどこからかの指揮、指導を受けて、当初より暴落後の銀行救済を目論んでいたとの見方である。

おそらくこの両者のいずれもが真実であると思われる。小泉政権は2003年前半に米国政府と頻繁に連絡を取り合っている。米国の指揮、指導を受けて、大銀行の破綻危機が演出され、最後の最後で銀行救済がシナリオどおりに実施されたのだと考える。

2003年5月17日以降の株価猛反発でもっとも大きな利益を獲得したのは外資系ファンドであったと伝えられている。政府が「銀行破綻処理」でなく「銀行救済」の措置をとることがはっきりしていれば、株価が猛烈に反発することはまず間違いのないことと事前に予測することが可能になる。この政府方針を事前に入手し、株式投資を実行したのなら、これは明白に「インサイダー取引」となる。

外資系ファンド、国会議員、政権関係者がインサイダー取引を実行した疑いは濃厚に存在するのである。私はこの問題について、テレビ番組などで再三、調査を要請した。証券取引等監視委員会はこのような局面でこそ、本格的に行動すべきである。だが、調査に動いた形跡はまったく存在しない。「村上ファンド」を摘発するなら、その前に2003年の「インサイダー疑惑」を徹底調査すべきであるし、今回の問題でも「政界ルート」に踏み込むことが不可欠である。

りそな銀行が俎上に乗せられた背景も極めて不自然である。当時の銀行の財務状況は五十歩百歩だった。もとより、政府が発表してきた銀行の財務状況はまったく信用できないものだった。日本長期信用銀行も日本債券信用銀行も破綻する直前まで「健全銀行」に分類されていたが、破たん後の処理を経て公表された結果は、いずれも兆円単位の債務超過だった。

りそな銀行と同程度の財務状況の銀行は複数存在していた。りそながあのような対応を受けるなら同じ対応を受けるべき銀行はいくつも存在していた。ところが現実には、不自然にもりそな銀行のみが俎上に乗せられたのである。その最大の理由は、りそな銀行の当時の頭取が、かなり明確に小泉政権の経済政策を批判していたことにあったと考えられる。りそな銀行では頭取が交代し、新頭取が手腕を発揮し、経営に活力が広がり始めていた局面だった。決して状況は悪くなかったはずである。政治的にりそな銀行は狙い撃ちされたのだと私は確信している。

監査法人がりそな銀行の経営幹部に自己資本不足の可能性を指摘したのは、2003年3月末を過ぎた後だった。この段階で自己資本不足の指摘がなされても、対応の方法は存在しない。3月末以前であれば、各種自己資本増強の施策をとることができる。この点も、一連の動きが策謀であったとの仮説を裏付ける大きな根拠である。

先述の木村剛氏は、5月14日付のインターネットコラムに、「破綻する監査法人はどこだ?」との文章を発表している。明白にりそな銀行の問題を取り扱っているとわかる文章だった。このなかで木村氏は、(りそな銀行の)繰延税金資産計上は0年か1年しかありえないことを力説している。もし監査法人が2年以上の繰延税金資産計上を認めるなら、それを認めた監査法人を破綻させるべきだとの趣旨の考え方が強く主張された。

ところが、5月17日のりそな処理では、繰延税金資産の3年計上が認められたのである。そのからくりはこうだ。0年または1年計上の場合、りそな銀行の自己資本はマイナスに転落し、預金保険法102条では第3号措置しか適用できない。りそなは「破綻処理」になる。3年計上にすると自己資本比率がプラスになり、預金保険法の「抜け穴規定」を活用できる。

小泉政権は、最終局面で「破綻処理」でない「銀行救済」を選択したのである。最終局面で預金保険法の「抜け穴規定」を活用して「銀行救済」が選択されるなら、もとより株価が7607円まで暴落する必然性は存在しなかった。小泉政権は最終局面で「抜け穴規定」を活用することを、かなり早い段階から検討していたのだと考えられる。その意思決定には米国が深く関与したと見られる。

小泉政権は「金融危機」なる「風説」を流布し、株式を「売りあおり」、最終局面で預金保険法102条の「抜け穴規定」を活用して「銀行救済」を実行し、株価の猛烈な上昇を誘導したと言っても過言ではないような行動をとったと判断することができる。国家ぐるみの「株価操縦」、「風説の流布」的行為の疑いは濃厚である。そしてこの方針を事前に入手した投資家が株式売買に動いたのなら、実質的な「インサイダー取引」が行われたことになるのだ。

第8回で記述したが、不良債権処理問題で最重視される二つの政策課題は「金融システムの安定性確保」と「自己責任原則の貫徹」である。何が難しいのかと言えば、この二つを両立させることである。目標がひとつであれば、対応は容易極まりない。「金融システム」を守るには、銀行は破綻させずに政府が救済するとの方針を明示すればそれで大混乱は排除できる。逆に「自己責任原則」を貫くことだけを目標にするなら、金融恐慌突入もやむなしと「破綻すべきは破綻」で進めばよいのだ。だが、両者を両立させるとなると難しい。しかし、2つの課題はいずれも極めて重要であり、いずれも放棄してはならない政策課題なのである。

結局、小泉政権は「銀行救済」を選択したのだ。「自己責任原則貫徹」を放棄し、「金融システムの安定性確保」だけを求めることになった。このような「安易な道」を選択するのなら、それまでの大混乱は不必要だった。株価の暴落誘導の巻き添えを食らって塗炭の苦しみに直面した国民をどれほど生み出したことか。年間3万人を超える自殺者のかなりの部分がその犠牲者でもある。逆に外資系ファンドなどは、人為的な資産価格暴落による資産の底値買いにより巨大利得を獲得したと考えられる。小泉政権は資産価格暴落誘導と並行して、「対日直接投資倍増計画」を実行し、外国資本による日本資産取得に注力してきた。

また、三角合併容認など、米国企業が日本企業を容易に買収できるための条件整備にも積極的に取り組んできた。一連の政策全体が外国資本に対する「利益供与」政策になってきたとの評価は、決してうがった見方ではない。

不良債権問題処理に際しては、責任ある当事者に相応の責任処理を求めることが不可欠である。責任処理を甘くすれば、同じような失敗が繰り返されることが助長される。「モラル・ハザード」の問題が発生してしまう。仮にりそな銀行が経営に失敗して責任処理が必要であるとしたとき、責任処理の第一の当事者は銀行そのものである。銀行の所有者は株主であり、株主は出資した資金を奪われる形で責任を負わされる。

ところが、政府がりそな銀行を救済した結果、当然のことながらりそな銀行の株価は大幅上昇した。責任を負わなければならない株主は、逆に利益を得ることになった。このような措置が取られるなら、各銀行の株主は、株主総会などを通じて銀行経営者に「できるだけ銀行経営を悪化させて、政府から実質国有化の措置がとられるように努力してほしい」などの要望を伝えるようになってしまう。りそな処理では、第一に責任を負うべき存在である株主に政府から利益が供与されたのである。

銀行が実質国有化された後、銀行の経営陣には小泉政権と親交の深い人々が配置された。この人事も利益供与の一変形である。結局、民間会社はこのような措置を通じて、乗っ取られたのだ。企業の破綻処理の経過を細かく観察すると、すばらしい経営資源を保有する企業が数多く、政府により乗っ取られ、政権と親交の深い企業や人物に提供されていることがわかる。これらの巨大な「利権政治」について、深い検証が必要である。

りそな処理で見落とせないのは、木村剛氏が、5月17日のりそな銀行実質国有化案が提示されて以降、一度も政府決定を批判していないことである。私は木村氏とテレビで何度も、りそな処理をめぐって論争した。私は、「自己責任原則貫徹の大原則」が完全に踏みにじられたことを訴え続けたが、木村氏は全面にわたって政府決定の擁護に回ったのである。5月14日に記述した内容とは正反対の主張を繰り返したのである。

りそなの繰延税金資産計上が3年となったことについて、竹中金融相(当時)は、監査法人は独立機関で、政府といえども監査法人の決定には逆らえないと繰り返したが、りそな処理に際して監査法人が金融庁当局と完全に独立に意思決定したなどということはありえない。3年計上は政府の意向であったと考えるべきである。

当時の公認会計士協会会長は奥山章雄氏(中央青山監査法人)だが、奥山氏は竹中金融相の下に置かれた「金融問題タスクフォース」のメンバーも務めた人物で竹中氏との関係は非常に深い。公認会計士協会と金融庁当局が連携してりそな銀行処理が決められたと考えるのが妥当である。当時の関係者からの取材をもとにして、りそな処理がどのような経緯を経て決定されたのかを再検証する必要がある。

小泉政権の経済政策は2003年春に事実上、完全破綻した。緊縮財政政策と企業の破綻処理推進の組み合わせは、日本経済を金融恐慌の入り口まで誘導し、多くの罪無き国民に悲痛な苦しみを与えた。結局、「自己責任原則」を代償として完全放棄することにより、金融恐慌を回避したのである。一連の経過のなかで、外資系ファンドを中心に巨大利益を供与された人々が存在することを忘れてはならない。

小泉政権の政策評価に際してもっとも重要であるのが、2003年のりそな処理なのである。このりそな処理についての厳密かつ客観的評価なくして、小泉政権の政策評価は不可能である。2003年から2006年までの株価反発、経済改善をもって小泉政権の「改革」政策を高く評価するような軽薄な論評には、まったく存在価値が無いことをしっかりと見抜かなければならない。そのような評価に共通する背景は、「権力迎合」の精神構造である。

http://web.chokugen.jp/uekusa/2006/06/10_47b9.html

-------------------------------------------------------------

【私のコメント】

小泉政権で国策捜査・国策逮捕により迫害されていた植草氏が小泉政権の政策の核心に触れ始めた。

小泉政権は米国を支配するユダヤ金融資本の命令で、2003年にりそな銀行破綻危機を故意に演出して株価を暴落させた。その底値で株を買いあさったのはユダヤ金融資本であった。これは小泉政権がユダヤ金融資本と協力して行った悪質な株価操縦に他ならない。植草氏の主張するように、インサイダー疑惑として徹底的に追及する必要がある。

フランス革命はユダヤ金融資本が扇動し実行した革命戦争であり、ワーテルローの戦いでロスチャイルドが英国株式をわざと大暴落させた後に底値で買い漁って英国を乗っ取った事実が思い起こされる。また、1929年の米国株大暴落を仕組んだのもユダヤ金融資本であり、彼らは空売りで大儲けした。日本の1980年代後半のバブルも米国政府を通じたユダヤ金融資本の命令で実行されたという説がある。これが事実ならば、彼らは人為的バブルの暴落過程で空売りで儲け、暴落の底値で買い漁って日本を半ば乗っ取りつつあるといえる。

第10回「失われた5年-小泉政権・負の総決算(4)」

2003年5月17日、りそな銀行実質国有化方針決定の記事が新聞に掲載された。りそな銀行が公的資金により「救済」される方針が示されたのだ。

小泉「改革」の経済政策における柱は次の2つだった。「国債は絶対に30兆円以上発行しない」の言葉に代表される超緊縮財政政策運営と、「退出すべき企業は市場から退出させる」の言葉に代表される「企業の破綻処理推進」である。経済悪化を促進して、他方で企業はどんどんつぶしていくのだから、行く末は自明だった。

私は小泉政権の発足時点から、「小泉政権の政策が実行されてゆけば、日本経済が最悪の状況に向かうことは間違いない。金融恐慌も現実の問題になるだろう」と発言し続けた。権力迎合の殆どの付和雷同エコノミストは、「改革推進で株価は上昇するし、経済も明るい方向に向かう」と大合唱していた。

結果は、私の懸念通りだった。日経平均株価は小泉首相が所信表明演説で政策方針を発表した2001年5月7日を起点に、順当に暴落していった。2003年4月28日には7607円に達した。わずか2年で株価は半値に暴落した。1989年12月29日の史上最高値のわずか5分の1以下に暴落したのである。

2002年9月30日、内閣改造が行なわれ竹中経財相が金融担当相を兼務することになった。竹中氏は金融再生プロジェクトチーム(PT)なるものを組織し、金融行政のルール変更を画策した。竹中氏に接近していた元日銀の木村剛氏もこのPTに加わった。

金融機関の自己資本算定にかかわる、資産査定の厳格化や、繰延税金資産の計上ルール変更などが論議された。PTはルール変更を主張したが、銀行界からの猛烈な抵抗にあった。それは当然だ。銀行は存在しているルールに基づいて経営している。期の途中で突然ルール変更されて対応できるはずがない。ゴルフでティーショットを打ってから、OBラインが変更されるのでは、とてもゴルフはやれないのだ。

資産査定の厳格化の方針そのものは、私もそれ以前から主張し続けていたことである。しかし、ルールを変更する際にも一定のルールは存在する。十分な論議と適正な準備期間は不可欠である。

結局、ルール変更は見送られた。ただ、このPTは、中小企業専門の新しい金融機関の設立の必要性を報告書に記述した。そののち、木村氏は自らが中心人物となり、新銀行設立の申請を金融庁に提出し、金融庁は異例のスピードで新銀行設立を認可した。新銀行では、木村氏自らが関係する企業に、多額の資金を好条件で融資していることがその後に発覚した。この銀行の設立、運営についても徹底的な調査が求められている。

竹中氏としては、金融機関の自己資本算定のルール変更について、上げたこぶしを下ろす先がなくなった格好になった。その延長線上にりそな問題が浮上したと考えられる。2003年のりそな処理=株価底入れの過程については、3つの重要な論点があると述べた。①金融行政と外国資本との連携の疑い、②りそな銀行がなぜ標的とされたか、③りそな銀行処理における繰延税金資産計上の不自然さ、の3点だ。

小泉政権は大銀行についても、「退出すべきは退出させる」方針を貫くことを再三にわたり表明していた。日経平均株価が7607円まで暴落した最大の理由がこの点にあった。大銀行が倒産させられるなら、企業の破綻は一気に拡大する。そして連鎖的に第二、第三の銀行破綻が引き起こされるだろう。いわゆる「金融恐慌」の懸念である。

「金融恐慌」が発生しさえしなければ破綻することのない企業も、「金融恐慌」が現実になれば、連鎖的に破綻してしまうリスクを十分に有する。こうした懸念が強まるにつれて、株式の「投げ売り」が広がる。株価はすでに大幅に値下がりしていたが、破綻になれば「紙くず」になる。「紙くず」になる前に株式を処分せざるを得ない。

小泉政権の「大銀行破綻も辞さず」の政策方針が株価を暴落させた最大の背景である。ところが、最後の最後で、小泉政権はりそな銀行を「破綻処理」せずに、「救済」したのである。「救済」の根拠法規は預金保険法102条である。預金保険法102条は「抜け穴規定」を有する条項である。第1項に第1号措置と第3号措置が規定されている。

当該金融機関の自己資本がマイナスに転じた場合、すなわち債務超過の場合は「破綻処理」になる。これが第3号措置である。これに対して、自己資本が規定を下回っても、プラスを維持する場合は「破綻前資本注入」が実施され「救済」される。これが第1号措置である。りそな銀行には、第1号措置が適用されたのである。

この措置が人為的に選択されたことは間違いない。「破綻処理も辞さぬ」と言いながら、結局は「破綻処理ではない救済」が選択されたのだ。この時点でりそな銀行を破たん処理していたなら、日本は間違いなく「金融恐慌」に突入したはずである。この懸念があったからこそ、株価は暴落していたのだった。

逆に、最後の最後で政府が銀行破綻を回避するために「銀行救済」を選択するのなら、株価は当然猛反発する。「金融恐慌のリスク」が株価を下落させていたわけで、その「リスクプレミアム」が消失する分だけ株価は上昇するはずである。政府が「銀行救済」の方針を貫くことがはっきりするにつれて、株価は大幅反発した。日経平均株価は2003年8月18日に10,000円の大台を回復した。

小泉政権が5月17日のりそな銀行処理に際して「破綻処理」ではなく、「救済」を選択した背景とし2つの推論が成り立つ。ひとつは、「破綻処理」選択が小泉政権崩壊を意味したことだ。日本経済が金融恐慌に突入したなら、政権は持ちこたえるはずがない。引責総辞職は必至である。いまひとつの推論は、小泉政権がどこからかの指揮、指導を受けて、当初より暴落後の銀行救済を目論んでいたとの見方である。

おそらくこの両者のいずれもが真実であると思われる。小泉政権は2003年前半に米国政府と頻繁に連絡を取り合っている。米国の指揮、指導を受けて、大銀行の破綻危機が演出され、最後の最後で銀行救済がシナリオどおりに実施されたのだと考える。

2003年5月17日以降の株価猛反発でもっとも大きな利益を獲得したのは外資系ファンドであったと伝えられている。政府が「銀行破綻処理」でなく「銀行救済」の措置をとることがはっきりしていれば、株価が猛烈に反発することはまず間違いのないことと事前に予測することが可能になる。この政府方針を事前に入手し、株式投資を実行したのなら、これは明白に「インサイダー取引」となる。

外資系ファンド、国会議員、政権関係者がインサイダー取引を実行した疑いは濃厚に存在するのである。私はこの問題について、テレビ番組などで再三、調査を要請した。証券取引等監視委員会はこのような局面でこそ、本格的に行動すべきである。だが、調査に動いた形跡はまったく存在しない。「村上ファンド」を摘発するなら、その前に2003年の「インサイダー疑惑」を徹底調査すべきであるし、今回の問題でも「政界ルート」に踏み込むことが不可欠である。

りそな銀行が俎上に乗せられた背景も極めて不自然である。当時の銀行の財務状況は五十歩百歩だった。もとより、政府が発表してきた銀行の財務状況はまったく信用できないものだった。日本長期信用銀行も日本債券信用銀行も破綻する直前まで「健全銀行」に分類されていたが、破たん後の処理を経て公表された結果は、いずれも兆円単位の債務超過だった。

りそな銀行と同程度の財務状況の銀行は複数存在していた。りそながあのような対応を受けるなら同じ対応を受けるべき銀行はいくつも存在していた。ところが現実には、不自然にもりそな銀行のみが俎上に乗せられたのである。その最大の理由は、りそな銀行の当時の頭取が、かなり明確に小泉政権の経済政策を批判していたことにあったと考えられる。りそな銀行では頭取が交代し、新頭取が手腕を発揮し、経営に活力が広がり始めていた局面だった。決して状況は悪くなかったはずである。政治的にりそな銀行は狙い撃ちされたのだと私は確信している。

監査法人がりそな銀行の経営幹部に自己資本不足の可能性を指摘したのは、2003年3月末を過ぎた後だった。この段階で自己資本不足の指摘がなされても、対応の方法は存在しない。3月末以前であれば、各種自己資本増強の施策をとることができる。この点も、一連の動きが策謀であったとの仮説を裏付ける大きな根拠である。

先述の木村剛氏は、5月14日付のインターネットコラムに、「破綻する監査法人はどこだ?」との文章を発表している。明白にりそな銀行の問題を取り扱っているとわかる文章だった。このなかで木村氏は、(りそな銀行の)繰延税金資産計上は0年か1年しかありえないことを力説している。もし監査法人が2年以上の繰延税金資産計上を認めるなら、それを認めた監査法人を破綻させるべきだとの趣旨の考え方が強く主張された。

ところが、5月17日のりそな処理では、繰延税金資産の3年計上が認められたのである。そのからくりはこうだ。0年または1年計上の場合、りそな銀行の自己資本はマイナスに転落し、預金保険法102条では第3号措置しか適用できない。りそなは「破綻処理」になる。3年計上にすると自己資本比率がプラスになり、預金保険法の「抜け穴規定」を活用できる。

小泉政権は、最終局面で「破綻処理」でない「銀行救済」を選択したのである。最終局面で預金保険法の「抜け穴規定」を活用して「銀行救済」が選択されるなら、もとより株価が7607円まで暴落する必然性は存在しなかった。小泉政権は最終局面で「抜け穴規定」を活用することを、かなり早い段階から検討していたのだと考えられる。その意思決定には米国が深く関与したと見られる。

小泉政権は「金融危機」なる「風説」を流布し、株式を「売りあおり」、最終局面で預金保険法102条の「抜け穴規定」を活用して「銀行救済」を実行し、株価の猛烈な上昇を誘導したと言っても過言ではないような行動をとったと判断することができる。国家ぐるみの「株価操縦」、「風説の流布」的行為の疑いは濃厚である。そしてこの方針を事前に入手した投資家が株式売買に動いたのなら、実質的な「インサイダー取引」が行われたことになるのだ。

第8回で記述したが、不良債権処理問題で最重視される二つの政策課題は「金融システムの安定性確保」と「自己責任原則の貫徹」である。何が難しいのかと言えば、この二つを両立させることである。目標がひとつであれば、対応は容易極まりない。「金融システム」を守るには、銀行は破綻させずに政府が救済するとの方針を明示すればそれで大混乱は排除できる。逆に「自己責任原則」を貫くことだけを目標にするなら、金融恐慌突入もやむなしと「破綻すべきは破綻」で進めばよいのだ。だが、両者を両立させるとなると難しい。しかし、2つの課題はいずれも極めて重要であり、いずれも放棄してはならない政策課題なのである。

結局、小泉政権は「銀行救済」を選択したのだ。「自己責任原則貫徹」を放棄し、「金融システムの安定性確保」だけを求めることになった。このような「安易な道」を選択するのなら、それまでの大混乱は不必要だった。株価の暴落誘導の巻き添えを食らって塗炭の苦しみに直面した国民をどれほど生み出したことか。年間3万人を超える自殺者のかなりの部分がその犠牲者でもある。逆に外資系ファンドなどは、人為的な資産価格暴落による資産の底値買いにより巨大利得を獲得したと考えられる。小泉政権は資産価格暴落誘導と並行して、「対日直接投資倍増計画」を実行し、外国資本による日本資産取得に注力してきた。

また、三角合併容認など、米国企業が日本企業を容易に買収できるための条件整備にも積極的に取り組んできた。一連の政策全体が外国資本に対する「利益供与」政策になってきたとの評価は、決してうがった見方ではない。

不良債権問題処理に際しては、責任ある当事者に相応の責任処理を求めることが不可欠である。責任処理を甘くすれば、同じような失敗が繰り返されることが助長される。「モラル・ハザード」の問題が発生してしまう。仮にりそな銀行が経営に失敗して責任処理が必要であるとしたとき、責任処理の第一の当事者は銀行そのものである。銀行の所有者は株主であり、株主は出資した資金を奪われる形で責任を負わされる。

ところが、政府がりそな銀行を救済した結果、当然のことながらりそな銀行の株価は大幅上昇した。責任を負わなければならない株主は、逆に利益を得ることになった。このような措置が取られるなら、各銀行の株主は、株主総会などを通じて銀行経営者に「できるだけ銀行経営を悪化させて、政府から実質国有化の措置がとられるように努力してほしい」などの要望を伝えるようになってしまう。りそな処理では、第一に責任を負うべき存在である株主に政府から利益が供与されたのである。

銀行が実質国有化された後、銀行の経営陣には小泉政権と親交の深い人々が配置された。この人事も利益供与の一変形である。結局、民間会社はこのような措置を通じて、乗っ取られたのだ。企業の破綻処理の経過を細かく観察すると、すばらしい経営資源を保有する企業が数多く、政府により乗っ取られ、政権と親交の深い企業や人物に提供されていることがわかる。これらの巨大な「利権政治」について、深い検証が必要である。

りそな処理で見落とせないのは、木村剛氏が、5月17日のりそな銀行実質国有化案が提示されて以降、一度も政府決定を批判していないことである。私は木村氏とテレビで何度も、りそな処理をめぐって論争した。私は、「自己責任原則貫徹の大原則」が完全に踏みにじられたことを訴え続けたが、木村氏は全面にわたって政府決定の擁護に回ったのである。5月14日に記述した内容とは正反対の主張を繰り返したのである。

りそなの繰延税金資産計上が3年となったことについて、竹中金融相(当時)は、監査法人は独立機関で、政府といえども監査法人の決定には逆らえないと繰り返したが、りそな処理に際して監査法人が金融庁当局と完全に独立に意思決定したなどということはありえない。3年計上は政府の意向であったと考えるべきである。

当時の公認会計士協会会長は奥山章雄氏(中央青山監査法人)だが、奥山氏は竹中金融相の下に置かれた「金融問題タスクフォース」のメンバーも務めた人物で竹中氏との関係は非常に深い。公認会計士協会と金融庁当局が連携してりそな銀行処理が決められたと考えるのが妥当である。当時の関係者からの取材をもとにして、りそな処理がどのような経緯を経て決定されたのかを再検証する必要がある。

小泉政権の経済政策は2003年春に事実上、完全破綻した。緊縮財政政策と企業の破綻処理推進の組み合わせは、日本経済を金融恐慌の入り口まで誘導し、多くの罪無き国民に悲痛な苦しみを与えた。結局、「自己責任原則」を代償として完全放棄することにより、金融恐慌を回避したのである。一連の経過のなかで、外資系ファンドを中心に巨大利益を供与された人々が存在することを忘れてはならない。

小泉政権の政策評価に際してもっとも重要であるのが、2003年のりそな処理なのである。このりそな処理についての厳密かつ客観的評価なくして、小泉政権の政策評価は不可能である。2003年から2006年までの株価反発、経済改善をもって小泉政権の「改革」政策を高く評価するような軽薄な論評には、まったく存在価値が無いことをしっかりと見抜かなければならない。そのような評価に共通する背景は、「権力迎合」の精神構造である。

http://web.chokugen.jp/uekusa/2006/06/10_47b9.html

-------------------------------------------------------------

【私のコメント】

小泉政権で国策捜査・国策逮捕により迫害されていた植草氏が小泉政権の政策の核心に触れ始めた。

小泉政権は米国を支配するユダヤ金融資本の命令で、2003年にりそな銀行破綻危機を故意に演出して株価を暴落させた。その底値で株を買いあさったのはユダヤ金融資本であった。これは小泉政権がユダヤ金融資本と協力して行った悪質な株価操縦に他ならない。植草氏の主張するように、インサイダー疑惑として徹底的に追及する必要がある。

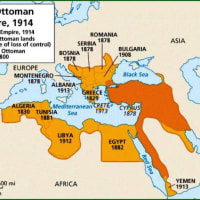

フランス革命はユダヤ金融資本が扇動し実行した革命戦争であり、ワーテルローの戦いでロスチャイルドが英国株式をわざと大暴落させた後に底値で買い漁って英国を乗っ取った事実が思い起こされる。また、1929年の米国株大暴落を仕組んだのもユダヤ金融資本であり、彼らは空売りで大儲けした。日本の1980年代後半のバブルも米国政府を通じたユダヤ金融資本の命令で実行されたという説がある。これが事実ならば、彼らは人為的バブルの暴落過程で空売りで儲け、暴落の底値で買い漁って日本を半ば乗っ取りつつあるといえる。

※コメント投稿者のブログIDはブログ作成者のみに通知されます