21世紀に入ってからは赤字の規模が拡大している。長年にわたって大幅な経常収支赤字を続けてきたために、米国は対外債務が対外資産を上回る純債務国となっている。しかも純債務の規模は名目GDP比で40%という規模に達している。アメリカは純債務国となってしまっており、短期的にも要注意であろう。AFPの記事と東洋経済の解説を要約した。

【3月7日 AFP】米商務省が6日発表した貿易統計によると、2018年の米国の貿易赤字はの6210億ドル(約69兆4000億円)となり、過去10年で最大を記録した。世界貿易に対するドナルド・トランプ大統領の攻めの姿勢が裏目に出た格好だ。

サービスを含む国際収支ベースの貿易赤字は2018年、6210億ドルとなり、前年比12.5%と大幅に増加した。輸出入のどちらも過去最大を記録した。

米政権は主要貿易相手国に数千億ドル(数十兆円)に上る関税を課したが、トランプ氏が不満を示しているモノの貿易赤字も2018年に急増し、過去最大を記録した。モノの貿易赤字総額は前年比10.4%増の8913億ドル(約99兆6500億円)。

国・地域別では対中国の赤字額は4192億ドル(約46兆8600億円)、対メキシコで815億ドル(約9兆1100億円)、対欧州連合()で1693億ドル(約18兆9200億円)で、それぞれ拡大した。

貿易赤字が拡大する中、米中高官らは両国間の貿易戦争の終結に向けた協議で大きな進展に近づいているとの見解を示している。中国は貿易赤字を削減しトランプ氏を満足させるため、米国産農産物の輸入増を提案するとみられている。(c)AFP/Douglas Gillison

米国の経常赤字は巨額でやはり見過ごせない

対外純資産の増減は長期的に見れば経常収支によって左右される。個人の資産を考えてみればわかりやすい。毎年末の資産額は株価や住宅価格次第で大きく変動するが、長期的に見れば毎年の所得から支出を差し引いた残りで貯蓄ができたかどうかに依存している。国が海外に保有している資産や負債の残高も、株価や地価、為替レートの動きで変動するが、経常収支の黒字・赤字こそ対外純資産が増減する主要因だ。

米国経済は1980年代に入ってからは経常収支の赤字基調が続いており、21世紀に入ってからは赤字の規模が拡大している。長年にわたって大幅な経常収支赤字を続けてきたために、米国は対外債務が対外資産を上回る純債務国となっている。しかも純債務の規模は名目GDP比で40%という規模に達している。

米国が財政赤字を拡大させれば経常赤字も拡大

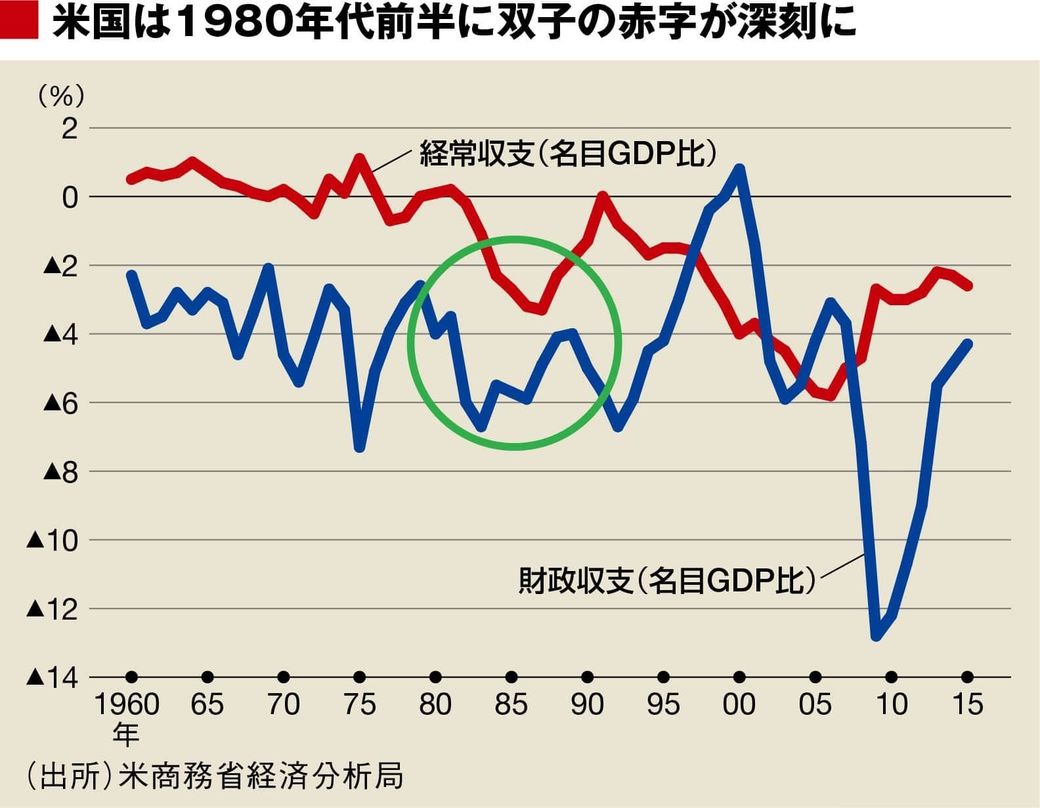

トランプ大統領は、大幅な減税や大規模なインフラ投資を経済政策に掲げている。これはレーガノミクスを想起させる政策内容だ。1980年代前半の米国では、大幅な財政赤字が発生すると同時に経常収支赤字が拡大するという、双子の赤字問題が深刻となった。

経常収支の赤字拡大をもたらした直接の原因は、インフレを防止するために当時のボルカーFRB(連邦準備制度理事会)議長が採用した金融引き締め政策によるドル高だった。ムニューチン財務長官は過去の財務長官と同様に「長期的には強いドルが重要だ」としているが、トランプ大統領は貿易赤字縮小の観点から、ドル高を牽制する発言を繰り返していて、FRBの利上げを遅らせようとするかもしれない。

トランプ大統領が掲げているインフラ投資による財政支出の拡大や大幅減税による歳入の減少を相殺するような歳出削減が行われるとは考えにくいので、貯蓄投資バランスから考えると、財政赤字が膨張することはほぼ確実だ。財政刺激により好調な経済の中で企業の設備投資が落ち込んだり、消費が減退したりすることは考えにくいので、財政赤字の拡大は経常収支の赤字拡大をもたらすはずだ。

経済は好調なので、イエレンFRB議長がトランプ大統領の圧力をはねのけて緩やかながら着実に利上げを続ければ、内外の金利差が拡大してドル高が起こり、輸出の抑制と輸入の促進を通じて経常収支の赤字が拡大するはずだ。

仮に、トランプ大統領がFRBに圧力をかけて利上げを遅らせればドル高は抑制できるかもしれない。しかしすでに上昇し過ぎではないかという声もある株価や住宅価格など資産価格はさらに上昇する。それが消費や企業の設備投資を拡大させて輸入が伸びる要因となるはずだ。物価上昇率も高めとなるはずだから、名目の為替レートが変わらなくても米国製品が外国製品に対して割高になってしまう。やはり実質的には為替レートでドルが割高になってしまうという形で米国の貿易収支赤字は拡大し、経常収支の赤字も膨らむだろう。

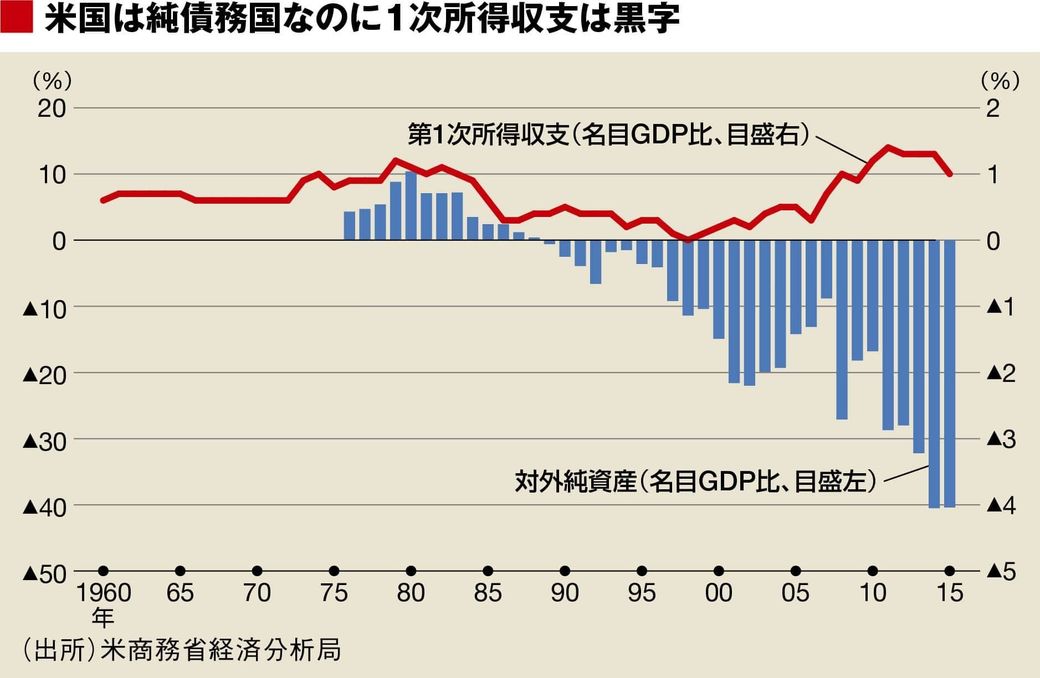

米国は対外純債務国であるにもかかわらず、対外金融債権・債務から生じる利子や配当の受け払い収支である第1次所得収支は黒字を続けているので、債務が増えても問題は起こらないという見方もある。21世紀に入ってから債務の超過幅がかなり拡大しているにもかかわらず、米国の第1次所得収支の黒字はむしろ拡大している。

純債務国であるにも関わらず第1次所得収支が黒字となっているのは、米国の対外資産の利回りが対外債務の利回りよりも高いからである。米国の対外資産は、リスクはあるが利回りの高い直接投資の割合が大きいのに対して、対外債務は金融資産への投資が多く、それもかなりの部分が安全資産である米国債への投資で低利回りである。

米国は国としてレバレッジの高い投資をしている

21世紀に入ってから米国の対外直接投資の残高はネットで大きく増えていることと、米国の金利が低下したことは、米国の第1次所得収支の黒字を拡大させた。さらに、対外資産と対外債務が両建てで大きく増加しており、対外投資と対外債務の利回り差を増幅する働きをしている。これは、金融機関がレバレッジを高めれば大きな利益を上げられるというのと同じである。好調なときには利益を大きく高めるが、問題が起きた場合の損失も大きい。米国経済は世界一の規模を誇っているが、対外債務の規模がこれだけ大きくなると、万一損失が発生した際に容易に吸収できるとは限らない。またこれから米国の金利が上昇していった場合にも第1次所得収支の黒字を維持できるかどうかは定かではなく、ドルへの信認が揺らぐという危険性もある。

トランプ大統領から大幅な経常収支黒字の縮小を迫られなかったことに、日本国内では安堵の声が聞かれるが、長期的に考えると米ドルに対する信認が揺らぐことは日本にとっても大きなマイナスだ。トランプ政権の経済政策に対しては、米国第一を掲げて自国の利益ばかりを考えているという論調が多い。しかし、日本も自らの行動を省みる必要がある。米ドル基軸通貨体制が永久に続くわけではないが、当面はこの体制が安定することが世界経済全体にとって利益である。米国の経常収支赤字を縮小することは必要であり、そのためにどのようなメカニズムを働かせるべきなのか、米国にだけ責任を負わせることは日本にとっても得策ではないだろう。

※コメント投稿者のブログIDはブログ作成者のみに通知されます