天候デリバティブとは、将来の気象の変化に対して「保険」を掛けることにより、そのリスクをヘッジする手段です。これは、契約時に設定された一定の気象条件が実現した場合(指定された気象要素が閾値を超えたことが観測された場合)に、その観測値(閾値からの差分)に応じた補償金が支払われる「金融商品」です(※厳密には保険商品ではありません)。

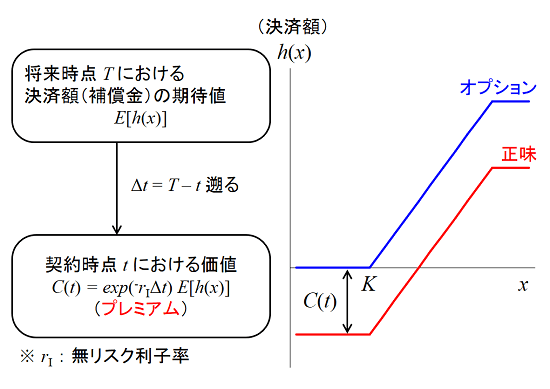

契約の際には、利用者は「保険の掛け金」に相当する「プレミアム」を保険会社等に支払います。このプレミアムは、将来における天候の影響とその発生確率に基づく期待値を基に算出されるため、将来における天候リスクの経済効果の指標と理解することもできます。そこで、ここでは簡単な契約プラン例を挙げて、プレミアムの算出について考えてみたいと思います。

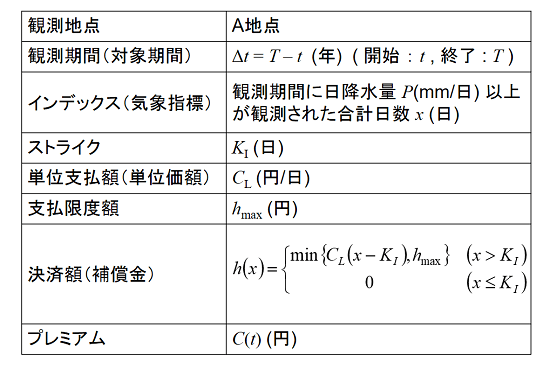

この例は、降水日数を指標とするコール・オプション取引です。

インデックス(気象指標)には、観測期間中(Δt)に観測点(A地点)で日降水量がPmm以上を観測した日数(降水日数)の合計値xを用い、その値がKI日(ストライク=閾値)を超えると補償金が発生する仕様となっています。ここで、単位支払額はインデックス1日当たりCL円、支払限度額はhmax円です。

インデックスと補償金の関係を表すと、次のグラフのようになります。

インデックスxがストライク(KI日)に達していなければ、補償金h(x)は発生しません。しかし、インデックスがストライクを超える場合は、その超過分に応じて(1日当たりCL円の割合で)補償金が増えて行きます。但し、最大補償はhmax円と定められています。

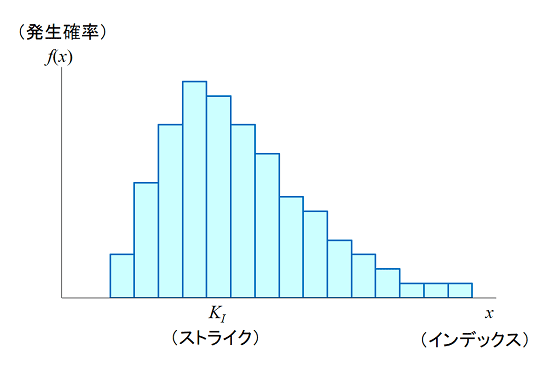

過去の気象データを基に、観測期間中(Δt)に観測点(A地点)における日降水量がPmm以上を観測した日数xを集計し、横軸にインデックスx、縦軸にはインデックスの発生確率(過去の出現頻度)f(x)という形に書き直してみます。

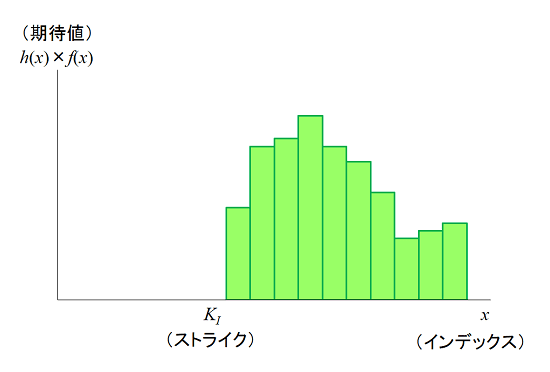

続いて、インデックスと発生する補償金の関係を考えてみます。

上の2つのグラフを基に、インデックスxと発生する補償金の期待値h(x)f(x)を求めてみます。

補償金と出現確率の積の総和=このグラフの面積が、天候リスクに伴う補償金の期待値となります。平均的に発生し得る補償金額に相当します。そして、この補償金はあくまで将来時点(満期)における価値なので、これを現在時点(契約時)の価値に換算します。この換算された金額を基にプレミアムが決まります。

ここで、rIは無リスク利子率、exp(-rIΔt)はディスカウント・ファクターです。