「安倍緩和」に議論百出!金融緩和に関する6つの疑問に答え

安倍晋三自民党総裁が総選挙の争点として掲げている金融政策について、各方面で反響を呼んでいる。「安倍緩和」ともいうべき方向感に、市場は素直に反応して、円安、株高になっている。

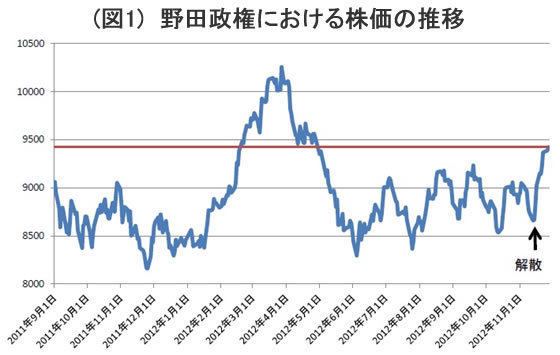

解散後、安倍氏の金融緩和の主張によって株価は800円近く上昇し、9423.3円(11月27日終値)。野田政権の平均株価8925円。この水準をはるかに超えている。また、野田政権で今の株価より高い期間はわずか16%しかない(図1)。

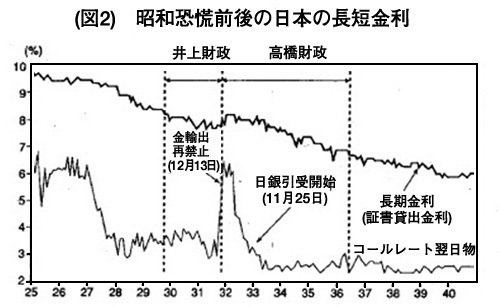

これはいわゆる政策レジーム・チェンジへの期待にほかならない。戦前の昭和恐慌でも、高橋是清が出てきて、政策レジーム・チェンジ(金本位制離脱、日銀の国債引受)が実施され、インフレ予想が上昇し、昭和恐慌から脱出できた。

自民党が総選挙に勝ち本当に政策レジーム・チェンジが行われ、デフレ脱却した暁には、後世の史家は11月14日の衆議院解散、その後の安倍氏の発言が政策レジーム・チェンジの転換点になったというだろう。

一方、現時点では、金融緩和の効果を疑問視する意見もある。それらの疑問はおよそ6つにまとめられると思うので、今回はそれらに答えることとしよう。

素朴だが本質的な

6つの疑問に答える

疑問1 日銀がお札(日銀券)を刷ってマネーを供給しても、物価を上げることはできない。物価はモノに対する需要と供給で決まり、いまの日本デフレは需要不足に基づくものだから、金融緩和では解決しない。

こうした基本的な疑問に答えるために、もういちど基礎から洗い直しておこう。

世の中のお金の総量と世の中のモノの総量をイメージしてみる。今のようにモノがあふれていると、相対的にモノは多くなる。多くなったモノは希少性がなくなり、価値が下がる。これがデフレだ。だから、それを直すにはお金を増やせばいい。

疑問1は、このような子供でもわかるロジックを忘れて妙な先入観をもっているのだろう。子供でもわかるロジックだ。そのために教材としては、日銀のホームページにある「にちぎん☆キッズ」がいい。これは小学生高学年向けであるが、実によくできている。

そこには、「デフレのとき、日本銀行がお金を多めにする」と書かれている。その下に「金利が下がる」となって、最後に「景気が活発になり、物価が 安定する」と書かれている。なお、「金利が下がる」とあるが、これを名目金利ととらえて、ゼロ金利だからもう下がらないというのは、素人だ。これは「実質金利(=名目金利-インフレ予想)」である。

金融緩和するとインフレ予想が高まるので実質金利が下がるからだ。実質金利が下がるということを確認できれば、金融緩和が需要不足を補うことも確 認できる。実質金利が下がると、資産市場である為替と株式市場は早く反応する。円安になって、株高となる。円安は輸出を増加させ、株高はいずれ消費を増加 させる。また実質金利の低下は後になって設備投資を増加させる。こうしてタイムラグはあるものの、金融緩和は輸出、消費、設備投資という有効需要を増加さ せる。

これらのメカニズムをさらに確認したいならば、2010年11月11日付けと12月2日付けの本コラムを参照して欲しい。

疑問2 日銀がマネーを供給(ベースマネーを増やす)しても、マネーストック(社会に出回っている通貨の総量)が伸びてい ない。それは需要不足であるあるため、企業も設備投資に慎重になっており、銀行の貸し出し(企業の借入)が伸びないためである。つまり需要不足がデフレの 原因であることを示している。

これはマネーストックが増えないと景気回復がないという思い込みだ。疑問1で明らかにしたように、ベースマネーが増えてインフレ予想が高まれば、それで十分だ。

日米の大恐慌のデータから見ると、銀行貸し出しの増加は景気の回復から2~3年後に起こる。つまり銀行貸し出しは遅行指標であり、銀行貸し出しが すぐ出てこないのはあまり前だ。実は、不況期では企業で内部留保などが多くなり、景気が回復しても当分の間は自己資金で設備投資をまかなうために、すぐに は外部資金に依存しないのだ。

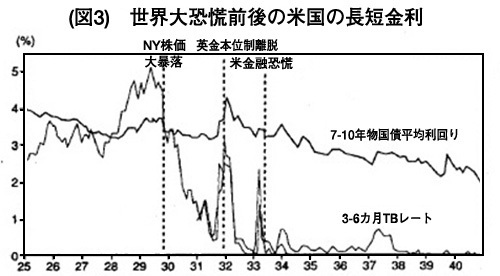

ちなみに、景気回復局面では外部資金に依存しないため、長期金利も遅れて上昇する。もちろん一時的な長期金利上昇はありえるが、本格的な金利上昇も景気回復後の2~3年後である。これも過去の恐慌のデータからわかっている(図2、図3参照)。

疑問3 日銀が国債を直接引き受け、マネーを無制限に供給すると、円に対する信用がなくなり、物価上昇率は2~3%にとどまらず、大幅な物価上昇と悪い金利の上昇が起こり、日本経済にダメージを与える。

安倍氏が言うのはインフレ目標を達成するまでの間、無制限買い入れをするという意味であって、インフレ目標を突破してまでも、金融緩和するはずがない。インフレ目標を設定している国では、ハイパーインフレになっていない。

安倍氏自身は国債の市中買い入れの意味で発言しているので、それが日銀引受だという批判は、ためにする議論だ。本人にも確認し、発言をチェックしたが、確かにそうは言っていない。それを発言したというのは誤報である。

もっとも、仮に建設国債の日銀引き受けであっても、財政法の観点からいえば、程度問題である。今年度の国債発行は174兆円であるが、そのうち建設国債は5兆円にすぎない。

一方で、国債の日銀引き受けが禁じ手であるというのは誤りで、今年度も借換債17兆円の日銀引き受けが行われている。日銀引受が毎年行われていることについては、2011年4月21日付け本コラムをみてほしい。借換債も建設国債を含む新発債も条件は同じで、市場では混在して取引されており、両者の区別はない。この区別はあくまで財務省サイドの話だ。

ちなみに財政規律の観点から、今年度の日銀引き受けは30兆円の枠になっている。仮に建設国債5兆円を全額日銀が引き受けたとしても、借換債17兆円と合わせて22兆円なので、何の問題もない。法改正なしでできる話だ。

なお、中央銀行の国債引受について、各国の法制を整理しておこう。日本は原則禁止だが国会議決で可能で現在もやっている。ECBは禁止規定あり。 FRB(米連邦準備制度理事会)、BOE(英国中央銀行)は禁止規定はなく前例はあるが今やる必要はないというスタンス。中央銀行の国債引受について国際 的に禁じ手と断言できるかどうか。法制面で見る限り、それは事実とはいえない。

疑問4 日銀がマネーをどんどん供給すれば、物価は上昇するかもしれないが、それは物価が上がるだけで、本当(実質の)の経済(GDP)の増加には結びつかない。物価上昇で低所得層の生活が苦しくなるだけだ。

国民生活について重要なのは、名目のGDPだ。しかも金融緩和で実質GDPも増加する。疑問1で実質金利が下がり、その後設備投資が増加すること を説明したが、設備投資は新技術を経済に取り込み生産力を向上させる。これは総供給を増やすので、物価上昇ではなく実質的な成長につながる。

こう考えると、総供給を高める構造改革・規制緩和など他の措置を同時に行うことが実質GDPを伸ばすため重要なこともわかる。金融政策と構造改革・規制緩和はしばしば相反するものと考えられているが、それぞれ一方しか知らないから生じる見方といえる。

筆者のように、小泉・安倍政権で、金融政策も構造改革・規制緩和も担当した者からみれば、まったく無意味な反目でしかない。金融政策は POLICY TO HELPが多いが設備投資増を通じて、POLICY TO SOLVEにもある。構造改革・規制緩和はPOLICY TO SOLVEだが、POLICY TO HELPなしではできない

疑問5 為替レートは二つの国の通貨の量で決まると言われる。ドル・円の場合2000年ごろまでこの関係をよく当てはまる が、名目ゼロ金利になった2000年ごろから以降は、この関係とは無関係にドル・円レートは動いている。したがって、日銀がマネーを増やしても、円安にな るとは限らない。

いわゆるソロス・チャートでよく知られている考えであるが、円とドルの総量で考えれば、相対的に多くなったほうの希少価値がなくなり価値が低くな るという、疑問1で述べた単純なロジックである。国際金融で妥当しているマネタリー・アプローチからも導かれる頑強な理論でもある。

日米で量的緩和などの急な変化がある、と現実世界がすぐには対応できず、一時的に乖離したように見えるが、実は方向性は同じであり、若干のテクニ カルな修正を施せば、ほぼ結論は妥当する。経済学は精密な科学ではないので、ぴたりと当てはまるモノでないが、補正によっておおよその方向感はわかる。実 際のビジネスには使えないが、中長期的な視野で政策をするには十分である。

疑問6 中央銀行の政治からの独立性は、財政赤字の中央銀行によるファイナンスに歯止めをかけ、通貨の価値を守るために必要なことである。だから、先進国では中央銀行の独立性が保証されている。

現政権は「独立性」の意味を分かっていないか、わざとはぐらかしている。独立性には、目標設定までできるオールマイティーな「目標の独立性」と、 与えられた目標の下での達成手段の選択が自由にできるという「手段の独立性」があり、先進国では独立性とは「手段の独立性」の意味である。

これは、2010年5月26日、バーナンキFRB議長が日銀本店で講演した「中央銀行の独立性、透明性と説明責任」でも明らかにされているが、そ れでもわざと独立性を強調する。そもそも中央銀行は政府の“子会社”なので、政府がインフレなどの目標設定するのは当たり前だ。ほとんどの先進国でインフ レ目標が導入されている。

しかも、インフレ目標を設定することは、必要以上の金融緩和を行わないという意味で、通貨の価値や財政規律を守るためには好都合である。

以上が素朴な疑問への答えだ。

日銀の国債引き受けがハイパーインフレを

引き起こしたという認識は誤り

本サイトでも、山田厚史による11月22に付け「「金融右翼」が円を卑しめる「国債の日銀引き受け」は暴論」がある。日本のマスコミにありがちな、事実やデータなしで、言葉だけ威勢がいいというものだ。

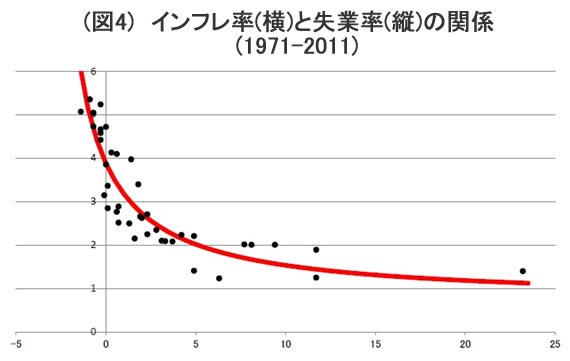

安倍総裁のいうインフレ目標による金融政策は、インフレ率と逆相関のある失業率の安定化に役立つので、政治的な立場の右、左にかかわらず、ほぼすべての先進国で採用されている政策だ(図4)。

その歴史を遡ると、金融政策による雇用の安定化に着目して、いち早く正統性を主張したのは、ヨーロッパの左派である。ヨーロッパの社会民主主義政 党の集まりの「欧州社会党」や共産党などの集まりである「欧州左翼党」の主張を調べてもらえればいい。この意味で、「金融右翼」という言葉は悪いジョーク でしかない。

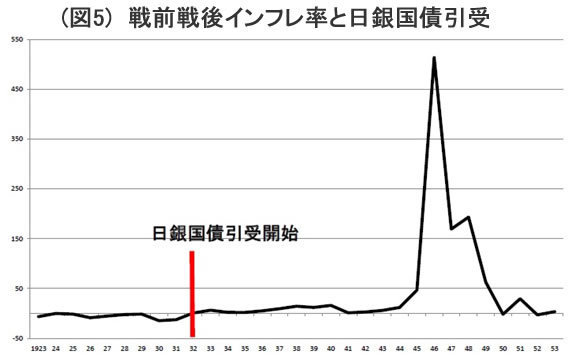

国債の日銀引受では、必ず持ち出されるのが、戦前に国債を日銀引受したから、戦後にハイパーインフレになったという史実に反する思い込みだ。

戦前の日銀引受は1930年代前半に実施された。戦後のハイパーインフレとは10年以上の間があるし、30年代後半のインフレ率は高くない。戦争 で生産設備が壊滅的な打撃を受け、モノ不足でハイパーインフレになった。ハイパーインフレと日銀の国債引受は関係ない(図5)。

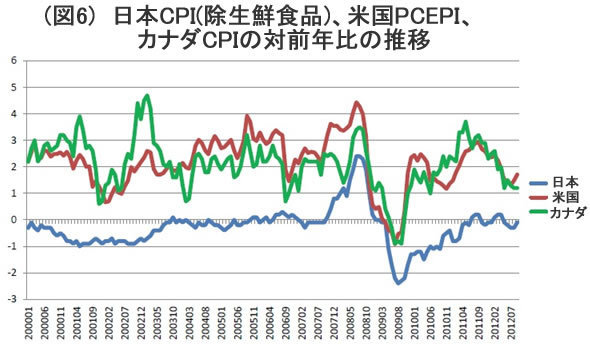

次期イングランド銀行(BOE)総裁にカナダ中銀のカーニー氏が内定した。カーニー氏はカナダ人で、イングランド銀行総裁に外国人が就くのは初め てのことだ。もっともイングランド銀行もカナダ中銀もともにインフレ目標を採用しており、目標達成できる人物であれば外国人でも支障がないのだろう。

日本では日銀法に総裁として外国人を排除する規定はない。みなし公務員規定があるがその適用は刑法等であるので、外国人でも問題ないようにみえ る。国会での審議などで日本語で意思疎通できないと問題かもしれないが、目標の達成率からみると、これまでの日本人総裁は情けない。

日、米、加でインフレ率がどの程度目標(日本は0~2%、米、加は1~3%)に達しているかを計算すると、2000年以降で、日本1割9分、米7割4分、加7割5分。日本の打率の低さは際立っている。この「打率」を見れば、外国人助っ人でもいいと思う人は多いだろう。

shuzo ati @soratine

shuzo ati @soratine 老子 @rousinokotoba

老子 @rousinokotoba Joyce Meyer @JoyceMeyer

Joyce Meyer @JoyceMeyer 池田信夫 @ikedanob

池田信夫 @ikedanob

y_mat2009 @y_mat2009

y_mat2009 @y_mat2009 nishinosoubashi @nishinosoubashi

nishinosoubashi @nishinosoubashi honnenogod @honnenogod

honnenogod @honnenogod ウェッジ編集部 @WEDGE_Infinity

ウェッジ編集部 @WEDGE_Infinity 橋下徹 @t_ishin

橋下徹 @t_ishin なーはー @87___

なーはー @87___ Joyce Meyer @JoyceMeyer

Joyce Meyer @JoyceMeyer