朝方はほんの少し過ごしやすくなったように思いますが、日中はまだまだ暑い・・・・

昨日の中国新聞に

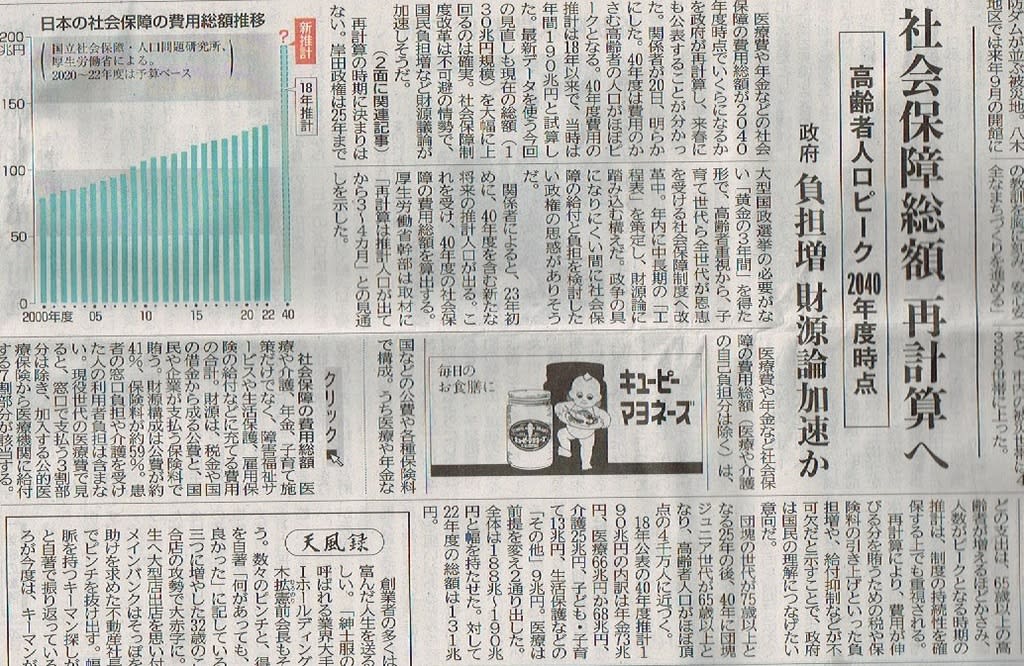

社会保障を削ろうとの魂胆丸見えのこんな記事が載ってました。

先日の日経新聞は

ソフトバンクG、繰り返す法人税ゼロ 税制見直し議論も

2007年3月以降の15年間で課税は4回

ソフトバンクグループ(SBG)に2007年3月期以降の15年間で、法人税が生じたのは4期だったことが日本経済新聞の取材で分かった。「法人税ゼロ」の年が繰り返されたのは、税法で非課税となる配当が多いためとみられる。合法な税務処理だが、税負担の軽さについて、現在の税制が妥当なのかなど議論を呼ぶ可能性もある。

税負担、利益の0.25%

関係者によると、直近15年でSBG単体に法人税が課されたのは10年3月期、12年3月期、13年3月期、17年3月期だった。法人税額は計約170億円で、この間のSBG単体の税引き前利益(計約6兆6千億円)の約0.25%だった計算となる。

連結純利益が日本企業で史上最高の約5兆円となった21年3月期も、単体の法人税はゼロだった。SBGは22年3月期は連結、単体とも大幅な赤字を計上するなど足元の業績は苦戦している。

SBGは有価証券報告書に法人税に関するデータも記載しているが、これは「会計上で税負担とみなす分」などを示したもので、税務上のSBG単体の法人税額とは異なる。SBGは傘下企業とは別に単体で税務処理し、法人税額などは開示されていない。

課税が少ない理由は、収益の大半が税法上は非課税となる傘下企業などからの配当だからとみられる。税法では一定条件を満たす国内子会社からの配当金は全額が、海外子会社からの配当金は95%が非課税となる。

一連の税務処理は合法だ。法人間の配当に課税しない制度も、欧米など海外でも一般的といえる。

ただ今回のように会計上の利益と実際の法人税額が極端に開いた例が明らかになるのは珍しい。一部の専門家は「税負担が軽すぎるとの不公平感から、税制や納税状況の説明が十分かという議論につながる可能性がある」と話す。

- 【関連記事】法人税ゼロは妥当か ソフトバンクGと税、識者の見方

欧州やオーストラリアでは、大企業の税負担が合法的に少ないことが問題視され、納税情報を透明化する制度作りが進んだ。

財務諸表にのぞく納税状況

各企業が支払っている法人税額は通常は外部にわからない。税務会計は決算短信などを作成する企業会計とは計算方法が異なるうえ、納税額などを記す確定申告書も公表義務がない。

上場企業が公表する決算短信は法人税に関する複数の項目を含むが、大半は会計上の税負担とみなされるもので実際の納税額とは違う。ただし損益計算書の「法人税、住民税及び事業税」の項目は、数値の動き方が法人税の有無の目安となる。同じ数値が何年も続く場合は、資本金などの外形的な条件で決まる地方税分のみが反映され、業績で増減する法人税が生じていない可能性が高い。

SBGの場合、「法人税、住民税及び事業税」は過去15年のうち13の期間で同じ「500万円」だった。SBGの関係者は日本経済新聞による20年の取材時、この項目が500万円で固定されている場合について「法人税が生じていない」と認めていた。別の複数の関係者によると、修正申告などを経て課税された年もあり、最終的に税負担が生じたのは10年3月期など4回だった。

課税がわずかな理由は、収益の大半が子会社などからの配当金という、純粋持ち株会社として独特の収益構造の影響が大きいとみられる。21年3月期の開示資料によると、SBG単体の営業収益(約1兆6千億円)は、ほぼ全てが国内外の関係会社からの受取配当金だった。現行の日本の税法では原則、3分の1超の株式を持つ国内子会社からの配当金には税金がかからず、海外子会社からの配当金も95%が非課税となる。

税務と会計で2つの顔

SBGは非課税収入が多いだけでなく、税務上の赤字(欠損金)が積み上がっているのも特徴的だ。同社の資料などによると、20年3月末時点で約3兆4千億円(連結ベース)の繰越欠損金を保有し、その多くがSBGのものとされる。

この欠損金の多くは、16年に約3.3兆円で買収した英アーム・ホールディングス株を巡る取引などで生まれたとみられる。18年3月期に中核事業を担う同社子会社「アーム・リミテッド」株を配当として受け取り、価値が下がったアームHD株の大半を「ソフトバンク・ビジョン・ファンド」(SVF)などに譲渡した。この取引で約2兆円の税務上の欠損金が生じた。

一連の取引を巡って国税当局は約4000億円の申告漏れを指摘し、SBGも修正申告した。だが税務上の欠損金が多かったため、追徴課税は発生しなかった。また税務と会計ではルールが違い、会計上の損失は計上されなかった。

こうした手法には「税制の抜け穴」との指摘も上がった。国税当局や財務省はその後、「ソフトバンク税制」と呼ばれるルール改正に着手。20年度税制改正で子会社からの配当と子会社株式の譲渡を組み合わせた節税策を封じた。

現在、税務上の繰越欠損金は10年間有効だ。SBGに今後、課税所得が発生しても当面は欠損金と相殺され、税額が圧縮される。SBGは過去に長らく会計上で多くの利益を計上してきたが、税務上は巨額の赤字会社という全く別の顔を持っている。

専門家から「違和感」

専門家の中には「もともと持ち株会社は非課税の収益が多い性質がある」(企業税務に詳しい税理士)や、「グローバル企業が最適な税負担を求めて様々な仕組みを検討するのは当然だ」(企業の税務戦略に詳しい山田典正税理士)などの声もある。

一方で、財務省で法人税制の改正に長く携わった朝長英樹税理士は「適法でも兆円単位の利益のある会社が何年も法人税額がゼロなのは違和感がある。制度に問題がないか検討すべきだ」とみる。

企業税務に詳しい弁護士も「SBGは日本に本社を置き、株式市場などの公共サービスを利用している。株主には配当を行い、自社株買いなども実施している」と指摘したうえで、「これほど法人税が少ないと、自社の株主には還元するが日本国には還元しないとも解釈でき、バランスが悪いと感じる」と話す。

こうした「違和感」や「不公平感」の声が高まれば、法人税の負担を巡るルール見直しの議論につながる可能性もある。

SBGの税負担を軽くしている要素のうち、賛否を呼びそうなのは海外子会社の配当金の95%を非課税とする制度だ。リーマン・ショック後、日本企業の海外資金を国内に戻しやすくする狙いなどで導入された。海外での納税の有無を問わないため「国内外で二重の非課税となる恐れもある」との指摘がある。現制度では海外子会社への課税の詳細について、日本の国税当局も直接の把握は難しい。

SBGは21年2月、英国子会社から40億ドル(当時のレートで約4200億円)の配当を受けたことを公表するなど、海外子会社からの配当利益も発生している。

投資会社を巡る税制の見直し議論に発展する可能性もある。国際税制に詳しい弁護士は「一般的に投資会社は積極的な節税策で税負担が軽い例が多いといわれる」と話す。米国が大企業への課税強化にかじを切るなど、海外でも法人税制の強化が目立つ。業種による税負担の不公平感の解消も課題となっている。

税制や透明性に議論も

納税情報の開示を巡る課題も浮かぶ。ESG(環境・社会・企業統治)重視を受け、納税額などを自主公表する企業が増えている。しかしSBGの手法はグループの一部のみの開示で「都合のいい部分のアピール」と指摘される可能性がある。

SBGの場合、会計上の利益が多い自社単体の納税情報はほぼ非公開とする一方、傘下で事業会社のソフトバンクや同社の関連30社分などはまとめて開示している。20年度の日本での税前利益は計8451億円で、法人税等支払い額は計3894億円だった。「納税が多い企業分だけ開示している」とみられる可能性もある。

企業税務に詳しい筑波大学の本田光宏教授は「大企業がなるべく多くの納税情報を明かすことは適切な納税を示す『税のガバナンス』の一貫といえる。公平な税制に向けた建設的な議論にもつながる」と話している。

SBGは課税回数や税額、税負担が軽い理由などの日本経済新聞の取材に「有価証券報告書に記載のSBG単体の法人税の欄以外に開示しているものはない。(日経の質問には)間違いが散見されるが、これ以上の回答は控える」と答えた。その後日経は課税回数などを再取材で確かめ、再びSBGに質問したが同社は「(前回以上の)回答はない」とした。国税庁は「個別企業の納税状況については回答できない」としている。

(企業税務エディター 川瀬智浄、宮川克也、鈴木亘)

この記事にはさっそく池田信夫さんなど企業サイドのかたがかみついておられましたが、海外で子会社がその国での税金を払っていても 日本のソフトバンクの儲けとなるんであれば、日本でもきちんと税金を払うのがいいと思います。

そして下は今日の中国新聞記事

オーストラリア軍の軍事演習に自衛隊が、ドイツ軍などと共に参加すると述べた記事も載っています。