2022年はドル高・円安の年だったと思います。

年始には1ドル115円くらいから始まり、4月ころからドルが急上昇し10月には1時150円まで上がりました。現在は130円程度と少し落ち着きましたが、それでも2000年代に入ってから最高水準のドル高です。

米国の金利上昇と日本の金融緩和の継続が主な原因と言われています。

金利の上昇により債権価格の低下、REIT価格の低下、株価の低下と投資家には辛い年だったかもしれませんね。

しかしながら、自分も含む資産形成期に投資をしている人たちには良い買い場だったと思います。

ただ、ドル高によって外国資産に投資するには効率が悪く、国内中心の投資になりました。

現在のポートフォリオは、日本株の割合が増えて、現在72社の株に分散させています。また、RIETを少し強化しました。

相変わらず米国に頼り切っていますが、今後、米国の成長は鈍るという予想が大半なので、アジアを中心とした途上国への割合を増やしながら、国内株のバランス調整を行なっていきたいと思います。

年始には1ドル115円くらいから始まり、4月ころからドルが急上昇し10月には1時150円まで上がりました。現在は130円程度と少し落ち着きましたが、それでも2000年代に入ってから最高水準のドル高です。

米国の金利上昇と日本の金融緩和の継続が主な原因と言われています。

金利の上昇により債権価格の低下、REIT価格の低下、株価の低下と投資家には辛い年だったかもしれませんね。

しかしながら、自分も含む資産形成期に投資をしている人たちには良い買い場だったと思います。

ただ、ドル高によって外国資産に投資するには効率が悪く、国内中心の投資になりました。

現在のポートフォリオは、日本株の割合が増えて、現在72社の株に分散させています。また、RIETを少し強化しました。

相変わらず米国に頼り切っていますが、今後、米国の成長は鈍るという予想が大半なので、アジアを中心とした途上国への割合を増やしながら、国内株のバランス調整を行なっていきたいと思います。

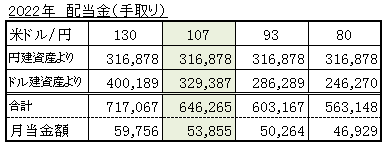

さて、退職まであと1年となってしまいましたが、今年の受け取り配当金は、次のようになりました。

円建資産より 316,878円

ドル建資産より 400,189円($3078.38×\130)

合 計 717,067円

目標の年間60万円を達成しました。

しかし、1ドル130円というのは、特殊事情だと思えます。

目標は1ドル107円くらいのときということで見てみると、

646,265円となり達成しています。

(ちなみに、含み益はポートフォリオ全体で+23.5%でした)

どのくらいの円高まで耐えられるか計算すると1ドル93円くらいまで耐えられそうです。

ここ数十年でもっとも円高が進んだ1ドル80円程度までになると

563,148円となり37,000円ほど不足しますね。

机上の計算では、来年の配当で、の辺まではクリア出来そうな感じです。

こうしてみると、各社の増配が大きな力になっています。

労働賃金である給料は上がらず、配当はバンバン上がる資本主義の原理(r>g)はインフレ下でも健在でした。

来年は、基本ポートフォリオの完成と新NISA対策を考えねばなりません。

※コメント投稿者のブログIDはブログ作成者のみに通知されます