■ 金利上昇で拡大する利払い ■

「日銀が将来債務超過になる」という話題をネットで見かける機会が増えました。「日銀は普通の銀行と違い、国債を簿価評価しているので、債務超過にはならない」と私は漠然と思っていましたが、どうやら金利が上昇すると債務超過が起きるらしい。

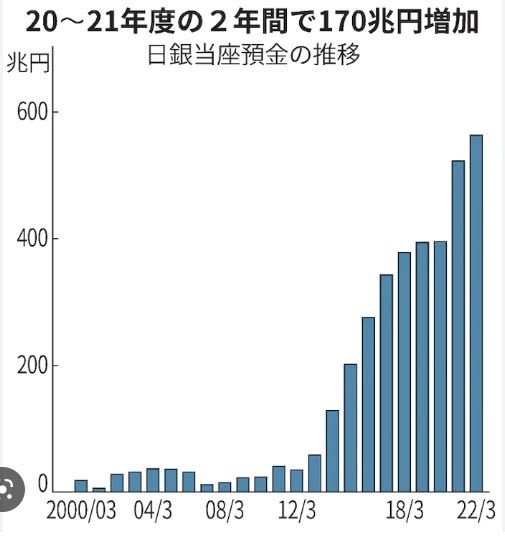

1)金利上層で日銀当座預金の利付けが増える

2)金利上昇で日銀当座預金の額が増える

3)日銀は国債を高値買いしているので、償還時に実損が既に発生している

4)日銀の収益= 国債を売却して得られる収益から、- 利払費

現在、日銀は年間1.3兆円程度の収益を上げています。これは国庫に納められます。しかし、金利が上昇すると日銀当座預金の金利が上昇して日銀の利払い費が増加します。償還時期を迎える日銀保有の国債の金利は異次元緩和の影響で今後、ゼロに近づいて行きますが、金利が上昇し続ければ日銀の利払い費は増え続ける。要は日銀は経常赤字に陥る。

日銀当座預金の金利を据え置く事でこの事態は防ぐ事は出来ますが、インフレ率の上昇が続くと、金利の付かない日銀当座預金に金融機関は資金を置いておく事が難しくなり、資金流出が起ります。その結果、日銀の利払い費は減りますが、一方で市中に資金が出て行く事でイングレ率が上層し、金利に上昇圧力が掛かるという悪循環が起きる。

そもそも、日銀の役割は「インフレの抑制」で、国民もインフレを嫌いますので、政府も日銀もインフレを放置する事は出来ません。ですから、インフレが進行すれば日銀当座預金の金利を上げざるを得ない。日銀の自己資産は5兆円程度ですから、これを越える負債が発生すれば日銀は債務超過になるらしい。(日銀券は日銀の負債)

11月末の日銀の当座預金残高は490兆円程度。この全てに利付けする訳では有りませんが、仮に全てに利付けされるとすると、金利1%で5兆円の経常赤字が発生する。これ日銀の自己資本に相当します。日銀は金利上昇によって、国債を簿価評価していても債務超過になるのです。

■ 日銀の損失は株価下落でも発生する ■

日銀は大量の日本株ETFや、J-RITEを保有しています。日本株ETFの保有額は50兆円に達しています。これも長期保有すれば問題無いとは言え、10%の株価下落で5兆円の評価損を出す可能性が有る。

そもそも中央銀行が株やJ-RITEを買い支える事自体が異常なのですが、日銀は世界で一番クレージな中央銀行となってしまった。

■ 実質利上げに追い込まれた日銀の未来 ■

黒田総裁は任期終了前に実質的な利上げに追い込まれました。これは長期金利を日銀が不自然に0.25%に留めて置く事に危機感を持ったからです。

金利が上昇する中で、金融機関は低金利過ぎる長期国債を手放したい。日銀は日本国債の購入をこれ以上増やすと、日銀当座預金残高が膨らんで、利払い費リスクが加速する。

分かり切っていた事ですが「異次元緩和」のリスクが金利上昇局面で一気に噴き出した。黒田総裁の後任がなかなか決まりませんが、後始末を任される事が分かっているだけに、やり手が居ないというのが現実では無いか・・・。

金利がこのまま上昇を続けるのか、あるいは、どこかの時点で金融緩和バブルが弾けて景気が冷え込んで金利が下がるのか?

リマンショックで金利がゼロになりましたが、ドルの信用不安が取り沙汰されたのも短い時間でした。FRBの狂った様な通貨供給で強引に底が抜けかけた鍋に、札束で栓をした。

今度は詰め込み過ぎたお金の重みで鍋の底が抜けそうですが、問題は通貨の信用が保たれるかどうか。先進国の国民は以外に政府を信用していることはコロナ禍やウクライナ紛争で証明されたので、通貨の信用も意外に崩れにくいのでしょう。

私は危機はジワジワと進行するのでは無く、一気に起きると妄想していまし。トランプを使ってアメリカの分断を進めたのはなぜか?ドルが暴落するならば、アメリカで内戦が起きる位のショックが必要なのかも知れません。

日本は日銀が意外にタヌキなので、ダラダラと危機を先延ばすと思います。だから、やはりアメリカに注目しています。円の崩壊は「道連れ」というシナリオ。

金利上昇で庶民ができる対処は、負債の圧縮と、変動金利で借りている住宅ローンを固定に変える事ぐらい。ただ、これも日銀の実質的利上げで借り換えコストが上がってしまいました。

私は預金をかき集めて住宅ローンを完済しておきました。危機が起きれば仕事も不安定になるので、ローンが焦げ付いて家を取られるのは避けたい。不動産はインフレには強いので、コレも資産保全の方法の一つかと。

低金利やゼロ金利に慣れ過ぎた社会に、今利上昇は大きな変化をもたらすと信じています。

マックス、ギュンダーの「マネーの公理」第3の公理じゃ。「日本国という巨大船」が今どうなっているのか?勝手に想像して見たんじゃ。

①船は巨大だから、何の心配も要らない。逆にもっと荷を積むべき。

②船は今の積荷なら何とかなる。しかし、もう積めない。減らすべき。

③船は荷を積み過ぎてる。浸水が始まったら、沈没は早いぞ。

④船は既に沈み始めている。もう浸水は止められない。

「積荷」は「日本国債」の事じゃ。爺さんの見立ては③じゃ、借金(国債)で国家予算の歳出不足を約20年間賄い続け、今また更に借金を増やす算段じゃ。日銀は市場金利のコントロールが出来なくなったんじゃ。船底に浸水が始まったんじゃ。浸水始めたら、積荷の重さ(公的債務1255兆)で浸水は加速度を増すじゃろう。直ぐに④に移行すると見ておる。「返さなくて大丈夫な借金」はこの世の中に無い事など、小学生でも解る当たり前の事じや。返さない借金は増えるのみじゃ。借金には利息が付いておる。更にその利息は生き物じゃから、証文売買の取引状況等で証文価格と利息が変動するんじゃ。時間が経てば(1年から数年)日銀は債務超過で、中央銀行の体を成さなくなると見ておる。

この船が「沈まない」と思う者は、海に飛び込まず、そのまま乗り続けるがいいんじゃ。爺さんは10年前から準備して、自分と家族の「救命胴衣とゴムボート」用意したんじゃ。こんな物じゃ役に立たないかも知れんが、無いよりマシだと思っておるんじゃ。皆んなも自分なりに行動する事をお勧めするんじゃ。

日銀は最強のトレーダー・・・まさに中央銀行には逆らうなですね。先日の円高でFXトレーダーの中にはヤバイ事になった人も少なく無いはず。

黒田総裁のスゴイ所は「平気でウソをつく」ところですよね。異次元緩和の時は、サプライズを越えて「バズーガー」などと言われましたが、「市場との対話」どころか、市場を騙す事が上手い。(同時に国民も騙していますが)

株式や資産市場価格は、物価よりも敏感に通貨量に反応していますが、円はドルに化けて海外市場で運用される率が高いので、日銀の緩和規模に比べると値上がり幅が少ない事も確か。日本株の1980年代からの長期チャートを見ると、90年代のバブルの山以降がバッサリと削り取られている。失われた20年の間、右肩上がりに上層する外国株とは全く違う動きをしています。その間、日銀は量的緩和でマネタリーベースを拡大していましたが、皮肉な事にその資金は、アメリカのバブルを膨らめる形でリーマンショックの遠因となった。

リーマンショックからしばらくの間は、円安局面で買われ、円高で売られる傾向が強かった日本株ですが、最近はこの相関も崩れがちでした。日銀が株式を資産として買う様になってから、日本株の動きは読みにくい。下落局面で日銀が買い支えるから。

為替にしても、株にしても、日銀は反対取引をする事で海外投資家にカモられる日銀ですが、相場が大きく動く時に損を取り戻している。確かに日銀は投資家として優秀ですが、中央銀行という無限に資金量がそれを支えています。後、ディーラーとしての黒田総裁のウソの上手さも。

要するに、日銀や財務省はMMT派の森永康平、中野剛、三橋貴明なんかより遥かに経済を深く理解していた、という事ですね。

日本の官僚は今も昔も世界で一番優秀だったのかも。MMT派は全員バカだけど、日銀や財務省は賢い:

世界の株はすべて暴落しているけど、日本株だけは上がっているしね:

エリオット波動・宮田レポート(短期アップデート) ※12月20日更新

https://www.m2j.co.jp/market/report/20706/list

YouTube M2TV (12月19日) [2023年に日経平均は跳ねる(?!)]

https://www.youtube.com/watch?v=qyqSIJECKc4

[日経平均]

【当面の想定レンジ】 27,000~28,200円

世界金融危機の底値を付けた08年10月以降、日経平均はおよそ4年周期で底入れしており、現在の相場はコロナショック底(20年3月)を起点とする4年サイクルの中にあります。この4年サイクルは、二つの2年サイクル(2年+2年)で構成されており、今年3月から後半の2年サイクルに入っています。

先進国で唯一金融緩和を続けている日本には、景気拡大の大きな余地があるといえましょう。それはもちろん、日本株を大きく押し上げる要因になるはずです。日本株の優位性が一段と注目される局面は近いと思われますし、遠からず”米国株離れ”もあり得るでしょう。日経平均は24年中に過去最高値・38,915円(ザラバで38,957円)を更新してもおかしくありません。

【週足・エリオット波動分析】

現在のプリファード(優先)・カウントは以下の通りです。

21年高値からの第(2)波は「シンメトリカル・トライアングル」です。このパターンは副次波A(↘)-B(↗)-C(↘)-D(↗)-E(↘)により構成されます。

1年超のトライアングルは大詰めを迎えています。トライアングルにおける最後の波・E波は終わりつつあります。

日経平均は12月19日に大幅に続落。一時27,165円まで下げ200日MAに達すると共に、パラボリックが売り転換しました。一方、TOPIXは一時1934まで下げたものの、200日MA(1916)には届いておらず、8日に付けた安値(1929)も辛うじて下回らずに踏みとどまっています。ちなみにこの日の銀行株の大幅高にみられるように(TOPIX銀行株指数は1.19%のプラスでした)、指数の下げの大きさほどには内容は悪くありませんでした。

バリュエーション面から割安な日本株は(19日の予想PERは12.48倍と11月10日以来の低水準です)今後大きなリターンが期待できるでしょう。さすがに年内は難しそうですが、今年度中に日経平均が3万円を回復する展開は期待できそうです。

今年の第4四半期(10月~12月)来でみると、ドル建て日経平均のリターン改善と海外投資家の買い越し基調が目立ちます。海外年金資金やミューチュアルファンドといった、ロングオンリーの長期投資家による日本株買いが、じわり始まった可能性があります。

さらに四半期来では、海運、商社、銀行、鉄鋼、非鉄などバリューセクターの上昇が目立っています。年初来でみてもTOPIXバリュー指数はアウトパフォーム、11月25日には年初来高値を付けています。

こういった流れから、TOPIXは日経平均より一足先に、強気相場に入りつつあるようです。2023(11/24高値)を抜くと強気トリガー発動となり、21年9月高値・2120を早々に目指す展開となりそうです。

インサイダー取引をやっているんだから当然だけど

2022年12月25日

FX(外国為替証拠金取引)が1京円突破! 日銀は介入で巨額利益

多くのFX投資家は円安で儲けて円高で吐き出します

世界を動かしたFX投資家

1京円は1兆円の1万倍ですがFX(外国為替証拠金取引)の取引額が22年11月までに史上初めて1京円を突破しました

金融先物取引業協会による統計なので金融庁監督下にある日本の国内業者の取引額と思われ、FX業者は定期的に報告が義務付けられています

FXは為替レートが大きく変動すると取引量が急増し、2022年はドル円レートの急変動によって参加者や取引額が増えました

22年のドル円レートは1ドル114円で始まり安定していたが、2月22日に115円を越え3月10日に1ドル116円になり「アメリカが利上げする」という噂が流れていました

3月16日にFRBは連邦公開市場委員会(FOMC)で0.25%引上げ、10月20日に1ドル150円を付けるまで小休止を挟んで円安が進行しました

日銀財務省は9月22日に1ドル145円で最初の為替介入を実施し、この時はほとんど効果が無かったように見え税金の無駄遣いと揶揄された

日銀が9月22日に介入で使った金額は2.2兆円なので1京円に比べるとゾウとアリに見え、効果はないように思えました

10月21日の介入は1ドル150円で行われ、日銀が5円ごとにドル売り円買いする意図が明白になり、2回目の介入金額は6.3兆円と1回目より増えました

為替介入の原資に使われたのは2011年の超円高時に1ドル80円前後で購入し、プールしていたうちの約10兆円が使われた

2011年に日銀は1ドル80円台で14兆円分のドルを買い、最近も外国為替資金特別会計で1370億ドルの外貨を保有していてこのうち約680億ドルで円買い介入をしたようです

日銀が2011年に介入で使った14兆円は11年後に約580億ドルと8,5兆円+22年介入の含み益に化けたので、世界最強の為替トレーダーになっている

2011年に日銀は約14兆円をドル買いしたが、その後買い戻した円も含めてその時のお金は今20兆円以上に増えました

https://www.thutmosev.com/archives/89688747.html

国債は銀行や保険会社にタダで金をやる目的で発行されている

というのが理解できていないだけですね:

現代日本では企業が金を借りないから、銀行は日本国債でお金を運用して稼ぐしかないんだ。

そしてその日本国債の金利を払う為に新規日本国債を発行するので、日本国債がどんどん増えて困っているんだよ。 それが緊縮財政をしなければならなくなった原因だ。現状では日本政府が日本の金融機関の経費を国債発行ですべて出している事になるからね。

MMT論者・財務省批判者が知らない日本国債の真実

日本の民間銀行は元々企業に金を貸してその利子で稼いでいた。 しかし金利がゼロに近くなったので、貸して稼ぐのが不可能になった。 それで次に考えたのは日本国債を買って稼ぐ方法です。 しかしそれでは日本政府が民間銀行にタダで金をやっている事になり、政府の赤字がどんどん増えていくので、日銀に民間銀行が持っている日本国債を買わせる事にしました。

民間銀行が売った国債をそのまま日銀当座預金にブタ積みしていたらお金を稼げないので、日銀当座預金を日銀券に変えて、為替市場でドルにして外国の債券やアメリカ国債を買う事になります。それで超円安になったのです。

▲△▽▼

最も「勝ち組」の投資は日本国債だった _ 国債を発行すると資本家だけがボロ儲けして労働者はどんどん貧しくなる

マネーストックが毎年毎年増えているのは新規国債発行分だけ金が増えているからだよ。

財務省や経済学者が騒いでいる財政危機というのは、民間が新規事業を増やせないのに、国債の利払い額だけが毎年毎年増え続けて、その増加分もすべて新規国債で賄わないといけない、という現状の事だよ。政府財政はネズミ講と同じになってしまったんだ。

利子付き国債の発行は貧富の差を拡大しマルクスの預言した階級社会を作ってしまう

最も「勝ち組」の投資は日本国債だった

1990年台バブル崩壊で「1円も損をせず」「元金が7倍以上になった」のは日本国債を買った人だけだった。

バブルの頃は色々な投資がブームで、金銀、土地、ゴルフ会員権、株やピカソの絵、ハワイや湯沢の別荘が人気でした。

これらの投資はその後のバブル崩壊で全て損をした筈で、保険や年金商品ですら政府の方針でカットされていました。

そんな中で唯一バブル崩壊の影響をまったく受けなかった投資商品が「日本国債」で、日本国債が危ないという定説とは真逆の結果です。

バナナ売りみたいな投資アナリスト達は毎日毎日「あぶないよあぶないよ、さあ国債が破綻するよ」と道端で「国債が危ない」と言い続けています。

彼らがそう言っている理由は国債以外の投資商品を売って稼いでいるからで、国債が売れたら困るのです。

日経先物とかFXとか株とか土地とかピカソの絵を売って初めて「カモ」から金を取れるので、日本国債が売れたら儲からなくなるのです。

1980年に日本国債を購入した人は、30年後の2010年に7倍に増えていて、もし最初に1000万円なら7000万円、100万円でも700万円に増えていたのです。

バブル崩壊も阪神大震災も福島原発もリーマンショックもすべて無関係で、1980年台に買っていさえすれば誰でも7倍になったのです。

では日本国債を買う以外でこの30年間に投資で資産を7倍にした人がどれだけ居たか、聞くまでもなくほとんど居ないはずです。

日本国債より危険な投資に手を出す人々

「そんなのウソだ。日本国債はゼロ金利じゃないか」というもっともな意見がありますが、それでも30年間毎年金利が付くことで、5倍とか7倍に増えるのです。

考え方を変えれば本当に「金利ゼロ」だったとしても、デフレで物価が下がると実質的にお金が増えるのです。

「経済専門家は皆日本が破産すると言っている」というもっともな意見もあるが、逆に日本政府が破産した後に残る安全な物って何なんでしょう?

例えば土地は消えませんが、戦前日本最大の資産家だった本間家(ローソク足を発明した本間宗久の子孫)は敗戦でアメリカ軍に土地を没収され、ただの釣具屋になり今は中国に買収されて消滅しました。

有名企業の株を保有しても日本政府が倒産するほどの事態なら、三菱や三井やトヨタだって倒産するでしょう。

金などの貴金属は物質として目減りしませんが、あの手のものは長期的には必ず物価上昇率より価値が目減りしていきます。

日本国債がデフォルトするほどの危機なら、どんな資産も無価値になる可能性が高く、それらより危険ではありません。

例えば沖縄県知事のアホは「中国に統一してもらって日本から独立しよう」と言っていますが、中国は共産国家で個人の土地所有が認められていません。

米軍基地が中国軍基地にかわり、土地は政府の所有になり、住民は政府から借りた借地に住む事になります。(中国人民はそうしている)

日本国債より安全な投資って何?

日本国債が無効になるほどの衝撃というのはこれほどの事が起きると推測でき、こんな事を考えるよりは自衛隊に税金を払ったほうが幾らかマシです。

「日本国債がアブナイから他に投資しよう」という考えは一見合理的にみえて、相当におかしいのが分かると思います。

例えていえば「巨大隕石が地球に落下するから地球の裏側に逃げよう」みたいな話で、恐竜より頭の働きが鈍いです。

▲△▽▼

利子付き国債を発行すると、その利子を返す為に新規国債を次々に発行しないといけなくなるので、ネズミ講と同じです。 失業云々とは関係ありません。完全雇用になっても国債の利子を返す為に、新規に国債を発行しなければいけないというのが現在の状況です。 だから財務省は財政破綻、財政破綻と大騒ぎしているのです。

貨幣のプール論は正しい。

三橋さんは完全に誤解していますが、本来の貨幣のプール論というのは

税金で徴収した以上の金を政府が使うと、その分はインフレ税という形で通常の税額に加えて後から追加徴収する事になる

という意味です。何処の国でも国債発行でマネーストックを増やして意図的にインフレにしています。つまり、国民が気付かない様にこっそり金を取って政府資金を増やしているのです。

サルの朝三暮四の話と同じ騙しの手口ですね。 三橋信者みたいな 右翼・保守はアホだから簡単に騙せるんです。

日本政府が使える金は税金で徴収する金額だけ

日本政府が国債を発行すると日本国内で流通する貨幣が増えるので貨幣価値が下がります。

円の貨幣価値が下がると

・日銀の借用証である日銀紙幣の実質価値が下がる。

・政府の借用証である日本国債の実質価値が下がる。

・銀行預金額の実質価値が下がる。

・労働者の賃金の実質価値が下がる。

従って、日本政府が公共事業をやる為に国債を発行すると、労働者の持って居る金の一部を日本政府に取られた事になります。

つまり、日本政府が財政支出する元金は税金の他に、貨幣価値が減少した為に労働者から日本政府に移転した金額も含まれます。

政府が財政出動しなければ税金だけで政府支出を賄っていたのが、余計な公共事業をやった為に貨幣価値の減少した分(所謂インフレ税)も加算されます。

即ち、政府が使える金額は (税金 +インフレ税) で徴収した金額 になります。

つまり貨幣のプール論は正しいのです。

>”エントリーの冒頭での4つの箇条書き…?”について。

>>1)金利上層で日銀当座預金の利付けが増える

=市中金利(我々が銀行に預けている預金金利)が上がると、日当預(銀行が日銀に預けている預金金利)も”自動的”に上がる・・・っと言う意味でしょうね。

※言うまでもありませんが、市中金利と日当預の金利(特別付利)にはなんの関連性もありません。

>>2)金利上昇で日銀当座預金の額が増える

=これはどういうロジックなのか不明?ですね。

>>3)日銀は国債を高値買いしているので、償還時に実損が既に発生している

=日銀は、金利0.1%の国債を、金利0.2%を乗っけて市中銀行から買っている(買った)ので、償還時(国債の満期)に0.1%の損がでます。

※では、その0.1%の損(その分”日当預が増える”だけですけどね)は誰が被るかというと、最終的には”政府”が被ります。

>>4)日銀の収益= 国債を売却して得られる収益から、- 利払費

=※日銀預金は”当座預金”ですので、”利払費”などというものはありません。そも、日銀(中央銀行)はNPOですので、”収益”を上げる必要はありません(そんなこと、気にする必要もありません)。

人力さんの言説は、そもすべてが前提からズッコケているので、結論(命題)である”日銀が債務超過に陥るぅ〜”なぁんてことなど、たうぜん起こり得ないのでした・・・ちゃんちゃん。

>>>私はサマーズや、レイ.ダリオやジム.ロジャースの言説はスルっと納得し易い。

ながれいし!人力さん、 見事に”金融”ずっぷし^^;)。日本人で言えば、竹中平ちゃんですね。

紙幣をばら撒けばインフレになるという単純な事実が森永康平、中野剛、三橋貴明には難しすぎて理解できない

日本政府の全国旅行支援で宿泊予約殺到してホテル代値上がり

2022年10月12日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/29551

日本国民がインフレで苦しむ中、インフレ政策を行なっている日本政府が国民を救うために旅行に補助金を出す全国旅行支援なる政策を行なっている。筆者は日本政府のこの政策は大変優れていると考えており、その詳細をこの記事で説明したい。

全国旅行支援

全国旅行支援は要するに以前行われていたGO TOトラベルと似たようなもので、今回は旅行代金の40%を政府が税金で割引にするものだそうだ。

2020年、コロナの致死率がまだ高く、国民が不安を抱えていた時期に行われた前回のGO TOトラベルは、当時日本旅行をとても楽しみにしていたコロナウィルスには大変喜ばれたという。

GO TOトラベルで安全な旅行を楽しむコロナウィルス

何故名前が違うのかは筆者にはよく分からないが、日本では買い手から見てどう見ても中身が同じものが、売り手の都合で名前が違ったり手続きが違ったりするのが伝統的なおもてなしとされるそうだ。日本は明治維新と敗戦で伝統をすべて売っ払ってしまったと思われているが、このようにまだまだ特筆すべき伝統が残っており、保守派と呼ばれる自民党は日本に残ったこうした伝統を守ることによって多くの支持を得ている。

ホテルに予約殺到

さて、このように前回の大成功を受け継いだ全国旅行支援だが、早い地域では10月11日から開始されたようだ。

国民がインフレに苦しむ最中での大盤振る舞いに多くの人が予約に殺到したようで、大手旅行サイトがサーバダウンするほどの状態だったそうだ。大盛況ではないか。

多くの人が予約サイトに殺到したということは、各地のホテルの多くの部屋が予約されたはずである。ネットでホテルを予約したことのある人なら分かるだろうが、何らかの要因で多くの人が予約した後にホテルを予約しようと思えば、どういう状況になっているか? 安い部屋が残っていなかったり、売れ残りの部屋しかなかったりするわけである。

これが経済学で言うところの需要と供給のうち、需要が殺到して供給が少なくなった後の状況である。供給が需要に対応できなくなる、つまり供給が足りなくなることで物価が上昇する。これがインフレである。

大和総研によれば、全国旅行支援は8,300億円分の需要を押し上げる効果があるという。供給が変わらないにもかかわらず、需要が人工的に押し上げられれば、当然その分インフレに傾く。

これまでインフレターゲットなる政策によってインフレを目指してきた日本政府としては、悲願が達成でき喜んでいることだろう。

先進的な日本の金融教育

全国旅行支援は大成功である。そもそもこの優れた政策は、筆者の考えによれば、日本政府が国民の金融の知識の不足を憂慮したことに始まる。

日本では金融庁主導で、経済について何も知らない国民に金融教育を施しているという。

日本政府が危機感を抱くのも当然だろう。日本では、経済学者のラリー・サマーズ氏らが2021年からインフレを警告していたにもかかわらず、インフレはロシアのウクライナ侵攻が原因だというデマを多くの人が信じている。

サマーズ氏: インフレは今や広範囲に燃え広がっている (2021/10/17)

ここの読者は知っている話だが、そもそもここでは2020年の時点でインフレを警告していた。

金融市場にインフレの兆し: 金、原油、穀物価格が高騰 (2020/10/4)

ロシアのウクライナ侵攻後、原油価格は…下がっている。原油価格上昇は2020年に始まっており、現在の価格はウクライナ侵攻前よりも低い。ウクライナ侵攻は2022年2月である。

インフレの実際の原因はアメリカでコロナ後に行われた現金給付であり、それはアメリカのインフレ率と可処分個人所得のチャートを並べれば人目で分かる。

3回行われた現金給付で所得が跳ね上がったことが、特に2021年序盤にインフレ率を押し上げたことが分かる。これがエネルギー資源や農作物などのドル建て価格を押し上げ、物価高騰が世界中に波及したのである。

サマーズ氏: ドル高がアメリカのインフレを世界のインフレにした

つまり、日本の金融メディア関係者は、インフレの原因がウクライナ情勢で原油価格が上昇したからだと主張する一方で、実際には原油価格のチャートさえ調べていないということになる。はっきり言うが、日本の金融メディアは単なる素人である。そして恐るべきことに、日本国民はこうした専門家のフリをしたド素人連中によるデマを完全に鵜呑みにしている。

インフレの本当の原因

要するにインフレとはコロナ後に行われた政府によるばら撒きが需要と供給のバランスを完全に破壊したことによって発生した。

だが悲しいかな、紙幣をばら撒けばインフレになるという単純な事実が多くの人々には難しすぎるようだ。

世界最大のヘッジファンド: インフレになって驚いているリフレ派は馬鹿じゃないのか

日本政府が国民の金融の知識(というか常識的判断)に危機感を抱くのも当然だろう。世界的なインフレになってもなお、インフレ対策で現金給付や補助金を出し、火事に放火することの頭のおかしさが人々には分からない。

いや、もしかすると、需要と供給という抽象的な言葉が難しすぎたのかもしれない。そこで日本政府は全国旅行支援という起死回生の策を思いついたのだろう。需要と供給という分かりにくい言葉ではなく、ホテルの部屋が実際に予約されてどんどん無くなってゆくというより分かりやすい表現で、日本政府はこうすればインフレになるということを丁寧に教えてくれているのである。親切なことである。

結論

何とも優れた教育ではないか。馬鹿は殴られるまで分からない。いや、問題は何度殴られても分からない馬鹿が日本の過半数を占めているということである。GO TOトラベルは2回目である。

より具体的な表現をすれば、現在こぞってホテルを予約している人々の中には、この補助金政策がなければ旅行に行かなかった人が多く含まれているはずである。彼らが殺到した後、家族訪問などで元々旅行しなければならなかった人々に残されるのは、価格が上がった航空券やホテルの部屋である。

資本主義では通常、人々が自分のお金を出してでも買いたいと思う物を生産する人に報酬が与えられる。日本の首相による新しい資本主義では、政府の指定したサーバにその日に殺到した人にただでさえ不足しているエネルギー資源を無駄に消費する権利が与えられる。

新時代の到来である。

利上げで預金者はインフレから資産防衛できるにもかかわらず日銀が利上げを行わない理由

サマーズ氏: 日本政府はドル円で1人綱引きをしている

また、金融庁は「寝てても儲かるインデックス投資」という詐欺まがいのフレーズで騙される国民が多くいることを憂慮し、米国株の40年来の巨大バブルのまさに天井で彼らに米国株を掴ませ、大損させることでその身で学ばせるという画期的な政策を行なっている。

2022年インフレ株価暴落は個人投資家が全員退場するまで続く

「株式投資は長期的にはほぼ儲かる」という主張が完全に間違っている理由

こちらの金融教育も大きな成果を上げるだろう。非常に楽しみである。

人力さんと自分とで議論になったことなんかありませんよ。

人力さんは常に頓珍漢な誤魔化しと自己弁護に終始されているだけで、これを”議論”などとはおこがましいです。

>MMTについて。

MMTとはたかが記号で、内容はたんに現在の貨幣・財政システムを解説しているに過ぎません。

内容的もなんら特別のものではなく、”今現在、世界の通貨システムはこういうふうに運用されているんですよ”と説明しているに過ぎません。

もちろん、なぁにも理解できていない・しようとしない人力さんの妄想・妄言のように”これから(未来に)やっていく”なんて代物などでなどではありません(人力さん、反論出来るのならどうぞ…まぁ出来ないでしょうけど)。

>お勧めについて。

森永康平氏のYoutubeチャンネル・書籍は如何でしょうか?。

中野剛氏の書籍や動画も分かりやすいのですが、中野氏のお話はやはり少しは会計にも素養がないと”っん・・ん?”っと思われる部分があると思います。

逆に、MMT派の筆頭と云われる三橋貴明氏のチャンネルや書籍はお勧めできません(あの方・・・ほんと説明下手だと思います)。

>評論家(学者)。

>>池田しぇんせい・・・クソです。

>>高橋幼稚一・・・ビチクソです。

そも、まったく会計素養がないのに経済を語っている時点で阿呆ぅです。たとえば、”当座預金(日銀当座預金ももちろん含め)の金利がどうのこうの”・・・なぁんて宣ってるのがその証左です(人力さんご反論・・・まぁしない(できない)ですよね)。

無知さん(HNお願いします)、私の説のここが納得できない・理解できないとうありましたら、どうかお声がけください。人力さんのように関係ない話で誤魔化したり逃げたりしません(もし間違があれば、それを真摯に認めます・訂正します)ので、もちろん自分の分かる範囲でですが誠意お応えさせて頂きます。

結局多くの政策がジレンマや合成の誤謬に陥り易い。

「低成長でのインフレ=スタグフレーション」はジレンマの最たるものですが、「利益の先食いをした経済は、その対価をいずれは払う」と言う最も当たり前のことを受け入れれば、景気減速や崩壊は次なる成長の前段階だとも言えます。

ただ、世界は「飛ばし」でコレを誤魔化しているので、コレが隠しきれなくなった時に「飛ばした金額」が巨大になり過ぎてハードランディング以外の解決策が無くなっている。会社で言えば、「飛ばしが発覚して倒産」みたいな感じですかね。

そして「損」をするのは「徳」をしていた国民。尤も、個々には「損得の差」も生じますし、誰かの損を掠め取って徳をする輩も少なくは無い。

異次元緩和(財政ファイナンス)の限界は金利上昇である事は、この政策が実行された時からの自明の理ですが、財務省は増税によってインフレを抑え込もうとするでしょう。その意味においては米中の緊張の高まりは財務省には渡りに船。財政支出の行先はアメリカの軍事産業ですからインフレ圧力も生じ難い。コレもある種の「飛ばし」ですね。

まあ、そう上手く行くとも思えませんが。

マクロ経済学って学問と言うよりも、金融政策を実行する前の言い訳だと私は考えています。だから、往々にして未来を読み違えるし、予測不能の事態には対応出来ない。

私もズブの素人ですが、陰謀論的に妄想を膨らめて、陰謀論的に魅力的な結果からキーワードを決めて、google 検索をする事が多いです。(このブログは陰謀論ブログですから)

幾つかの説や予測が見つかるので、陰謀論的に判断しシックリする説を採用しています。但し、基礎的な事は大体日銀のホームページに書いてあります。

私はサマーズや、レイ.ダリオやジム.ロジャースの言説はスルっと納得し易い。彼らは当たり前の事を、当たり前に言っている。

池田信夫は解説としては分かり易いですが、本人の主観も入るので、注意して読んでいます。最近は防衛問題が絡んで来たので「無限国債」などと言い出した。コレ、リーマンショック直後の「高額白金コインを1枚政府が発行してFRBに買い取らせれば良い」と言ったアメリカの論争と一緒で、ルール的には可能だが「通貨の信用」が損なわれる可能性を考えると、一国で採用出来る政策では無いかと。

尤も、鍛冶屋さんには内緒ですが、現在の通貨制度が崩壊した後にはMMT的と言うか政府通貨的な通貨システムが採用されると思います。電子通貨と資産保有制限の組み合わせで、通貨を安定させられるのでは無いかと。ベーシックインカムの上手に組み込まれるでしょう。

2022年12月23日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/32101

12月21日に亡くなったGuggenheim Partnersのスコット・マイナード氏が日米シンポジウムで日銀のイールドカーブコントロールとその行く末について語っていたので紹介したい。

突如心臓発作で亡くなったマイナード氏のニュースは、今週まで日常的に彼の意見を読んでいた読者にも驚きだろう。

スコット・マイナード氏、心臓発作で死去 63歳

今回紹介するマイナード氏の相場観は、自社サイトで公開されていたGlobal CIO Outlookの投稿としては最後のものとなる。そしてそのテーマは債券の専門家にふさわしく、日本政府の莫大な負債だった。

莫大な政府債務は問題ないのか?

日本の負債について語ったマイナード氏のプレゼンテーションのタイトルは、「持続不可能なものは持続されない」だった。

マイナード氏はスライドの中で「日本の政府債務は別次元の水準だ」と述べ、日本と他国のGDP比政府債務の水準を比べている。

先進国の数値は、2021年から2022年のもので次のようになっている。

日本: 168%

米国: 100%

ユーロ圏: 92%

イギリス: 84%

しかし政府債務は何故問題なのか? 東京の中心に打ち立てられた巨大な便器は、単に1569億円も要したというだけでなく、誰も使い手がいないこの便器は今でも莫大な維持費という赤字を垂れ流し続けている。

出典:産経新聞

何度も言うがこの便器はあなたの給与から自民党が盗んだ金で維持されているのである。

それでも問題がないのだろうか。無駄なものに大量のコンクリートと労働者の人生が浪費されたということを除けば、財務的には債務はゼロ金利が続いていた間は何の問題もなかった。何故ならば、借金も利払いがなければ一生借りていられるからである。

だが問題がある。低金利政策は長期的にはインフレを引き起こし、インフレが起これば低金利は続けられないということである。

世界最大のヘッジファンド: インフレになって驚いているリフレ派は馬鹿じゃないのか

マイナード氏は次のように述べている。

政府の利払い費用は下落傾向にあるが、金利が上がってGDP成長が弱まるにつれて再上昇するだろう。

インフレ政策が何の問題もなかったのはデフレで有り続けた間だけだというのは、あまりに皮肉な話ではないか。

ハイエク: 緩やかなインフレが有益であるという幻想

ついに始まった日本の金利上昇

まず最初に2021年にアメリカがインフレになり、その後利上げを開始した。そして2022年にはついに日銀も利上げをしなければならなくなった。

日銀がYCC変更で長期金利の上昇を許容、日本も金利上昇による景気後退へ

2022年12月に行われた政策変更は0.25%の利上げに相当するが、アメリカはもう4%も金利を上げている。

だが利上げはアメリカよりも日本に弊害が大きい。何故ならば、政府債務が日本のほうが大きいからである。

政務債務がGDPの100%で、国債の金利が1%上がれば、政府の年間利払いは単純計算でGDPの1%分増える。

だが日本の政府債務はGDP比168%なので、金利が1%上がると利払いは1.68%増える。

それは政府が東京五輪や全国旅行支援のような政策が出来なくなるということなので、それはそれで良いことなのだが、実際には日本政府は増税によってその利払いを国民に転嫁しようとするだろう。(実際、岸田政権による増税が議論されている。)

「日本の政府債務は国内の貸し借りだから問題ない」という議論はまったく正しい。何故ならば、政府債務はこのように増税によって国民に転嫁されるから、国外から見れば何の問題もないのである。そう主張し続けてきた自民党を日本人はずっと支持してきたのだから、日本人はそういう状況を自ら望んでいるのだろう。

崖っぷちの日本の財政

マイナード氏は次のように述べている。

日銀は日本国債を買い支える限界に達しつつあるかもしれない。

日銀、ECB、イングランド銀行は発行済み国債の約半数を保有している。

ただ、保有残高自体は問題ではないかもしれない。筆者の見解では、実際には限界とはインフレが起こったということである。今日発表された日本のインフレ率は3.8%だ。欧米のような物価水準になる日も遠くない。そして日銀はいまだに低金利を続けている。

マイナード氏は日銀が国債を買い支えている今の状況は持続不可能だと言う。何故ならば次のことが順番に起きるからだという。

日銀は紙幣を印刷して日本国債を買い、金利目標を維持する

日本円の供給量が増え、円の価値が下落する

日銀は円を支えるために外貨準備を消費して円買いを行う

円の供給量が減り、日本国債の金利に上昇圧力がかかる

1に戻る

ここには様々な限界が見え隠れする。まず外貨準備は無限ではない。ドル円を短期的に数円操作するだけの為替介入ならまだしも、長期的にドル円の水準に影響を与えるような為替介入を継続的に行うことはできない。

また、インフレが起こってしまった現状、紙幣印刷を続ければ円安でインフレが悪化し、金利を上げてインフレを抑制しようと思えば今度は景気が沈み込む。

イールドカーブコントロールの今後

2022年12月に打たれた日銀の第一手目は長期金利の利上げだった。

日銀の長期金利の実質利上げを受けてドル円の空売りを開始

長期金利に上限を設けていたイールドカーブコントロールは、少なくとも上限が0.25%上げられたわけだが、今後どうなるのか。マイナード氏はこの措置によって状況は次のように推移すると言っている。

日銀は新たな金利ターゲットを設定する

日銀の保有する国債の価値が下がる

市場は新たな金利上限に挑戦する

日銀は国債買い入れで市場を安定化しようとする

円の供給量が増えインフレが悪化する

この状況はどういう形で解決されるのか。マイナード氏は3つのシナリオを挙げている。

選択肢1: 日銀が金利の上限を撤廃する

そもそも長期金利を抑えておくことを諦めるほかないというのが第一のシナリオである。その場合、次のことが起こるとマイナード氏は言っている。

日本国債の金利が上がる

金融市場が不安定化する

日銀はマネーサプライを減らすために日本国債の保有を減らそうとし、金利に更なる上昇圧力がかかる

2023年に大不況が起こると想定されているアメリカと同じシナリオである。

ポジャール氏: 政策金利は5%以上に上がって景気後退ではなく恐慌を引き起こす

また、イールドカーブコントロールが持続不可能であることは経済学者ラリー・サマーズ氏が7月に予想していた。

サマーズ氏: 日銀はイールドカーブコントロールを止めざるを得なくなる (2022/7/16)

選択肢2: 日銀の債務が資産(日本国債)を上回り債務超過に陥る

また、マイナード氏は日銀の債務超過を心配している。利上げ局面で中央銀行にとって困難なのは、短期金利を上げると債務超過に陥りかねないことである。

中央銀行の資産と負債が何かということを読者は知っているだろうか。資産は主に買い入れた国債であり、負債は主に市中銀行などが中央銀行に預けている預金である。中央銀行から見ればこれは預かっているお金なので負債にあたる。

そして負債には金利を払わなければならない。つまり中央銀行は保有する国債の金利を受け取りながら、預かっている預金に対しては金利を払っている。つまり長期金利を受け取りながら短期金利を支払っているのである。

だからアメリカのように利上げによって短期金利が長期金利を上回るような状況では、受け取る金利よりも支払う金利が大きくなる危険がある。

それで日銀が債務超過に陥れば政府はどうするか? マイナード氏は次のように説明している。

日銀は政府に救済を求める

政府は増税で資金を集めようとし、経済活動に下方圧力がかかる

政府は国債を発行し、日本国債の価格に更なる下方圧力がかかる

日銀の負債であろうが政府の負債であろうが要するに国民が支払うということである。

現状では、日銀は長期金利しか上げていないが、その大きな理由は債務超過懸念にあるだろう。だが短期金利をマイナスに保ったままでインフレは抑制できるのか?

選択肢3: 日銀がリバースレポを行う

最後の選択肢はリバースレポの設定で短期金利まで利上げする場合である。

リバースレポとは簡単に言えば日銀が保有する国債を市場参加者が短期的に現金と交換する取引で、一時的とはいえ現金を市場から吸い上げるので引き締め効果を生む。

だがこのシナリオは本当に日銀の債務超過を誘発しかねない。マイナード氏はその結末を次のように説明している。

リバースレポ金利がマネーマーケットの金利を上昇させ、経済活動に下方圧力がかかる

日本国債の金利よりも高いレポの金利は日銀の資本を更に減らしてゆく

結論

マイナード氏の最後のGlobal CIO Outlookは、債券の専門家にふさわしい厳密な議論だった。テーマが日本の政府債務だったことも日本の読者には趣深いだろう。彼は次のように述べている。

日銀が政策変更に動き、日本の財政状況は厳しいが、これは他の先進国にとっても例外ではない。むしろ非常に緩和的な金融政策を取る他の国にとっての教訓的な前例となり、またこれから起こるべきことの前触れとなるだろう。

この言葉はマイナード氏の遺訓と取っても良いのではないか。

上記のマイナード氏の議論をもっと簡単に言えば、円安とインフレを止めるには金利を上昇させるしかないが、金利を上昇させると資産価格と経済が死ぬということである。レイ・ダリオ氏が言っていたではないか。

世界最大のヘッジファンド: 日本は金利高騰か通貨暴落かを選ぶことになる

インフレもそうだが、著名投資家が事前に警告していたことに、人々はすべてが手遅れになってから気付き始める。そして彼らの正しい意見に耳を貸す者はほとんどいない。

だが結局日銀も利上げをしなければならなくなった。「貯蓄から投資へ」の掛け声で国民をリスク資産に誘導しておきながら、金利上昇によってリスク資産を殺すのだから、岸田首相の詐欺の手腕は褒められてよい。

「株式投資は長期的にはほぼ儲かる」という主張が完全に間違っている理由

自民党を信じる者は常にふさわしい結果を手にする。いつもながらおめでたいことである。

お二人の論争は前から見させていただいてますが

会計も簿記も全く分かっていない

私のような浅学のものにはさっぱりです

今回のエントリーの冒頭での4つの箇条書きも?だらけです

おはずかしい限りですが

この問題について

お二人のお勧めの、分かりやすいサイトがあればご紹介いただけないでしょうか

あと経済学者や評論家等でお二人の考え方に一番近い方を

それぞれお挙げいただけないでしょうか

池田信夫が正しいのか

高橋洋一が正しいのが

加谷珪一なのか

もっと学会で認められているような

ガチの経済学者なのか

博識の皆さんが情報を持ち寄るこのコメント欄で

このような教えてだけというのは申し訳ないですが

日本経済の重大な問題を少しでも理解したいのです

> いつもの事ながら、話が全く噛み合わないのでここら辺で。

まぁ・・・そうくると思っていました^^;)。

咬み合わなのじゃなく、人力さんが理解できてないだけでしょ?。

FRBがどうのオーバーナイトローンがどうのと、またぞろ関係ない話で煙に巻いたつもりなんでしょうねぇ...。

特別付利についても国債の金利についても、私の話が”間違っている”とお考えなら(そうなんですよね?)真っ向から論理的に反論なされればいいだけじゃないですか。

人力さんのお話が論理的に整合性があるお説なら、自分も宗旨変えしますよ(まぁ・・・できないから”逃げる”んでしょうけど)。

かつてのトンガッた人力さんは何処行ったんだろう・・・ホントにホント情けなしです。

かつては公定歩合が市中金利にリンクする事で中央銀行は市中の資金量を調節していました。

現在はコール市場と呼ばれる超短期市場への資金供給によってコントロールしています。しかし、ゼロ金利では、この機能が上手く働かない。供給サイドとしてもゼロ金利以下では貸出は増えないので、市中から国債を大量に買い入れるオペレーション(量的緩和)のよって強引に資金供給を行っています。

一方、現在はインフレなので市中の資金を吸収しなくてはなりますんが、一般には国債売却や政府短期証券の売却でそれを達成します。ところが?、国債市場が機能していないので、売りオペは上手く機能しません。この様な状況で日銀が資金を吸収するのには当座預金に利付けする方法が有効です。リスクゼロで金利が得られるのですから金融機関はコレに喜んで応じます。

日銀のジレンマは、本来資金供給を絞るべきインフレ時にも国債はある程度購入しなければいけない点。そして国債金利をゼロ近傍に固定しながら(量的緩和を続けながら)、インフレを抑制しなければならない。日銀当座預金にブタ積みさせるしか無いのでは?

https://www.nikkei.com/article/DGXZQOGN16EDC0W1A610C2000000/

FRBはオーバーナイトの短期金利を誘導目標にしていますが、市中資金の吸収は準備預金金利でやってますよ。日銀も同様で、かつては公定歩合で資金量を調節していましたが、今はFRB同様にオーバーナイトの超短期の金利でコントロールしています。

インフレ時に中央銀行は資金を市中から吸収する必要が有りますが、金利の付かない日銀当座預金にブタ積みしても金融機関の損失は膨らむばかりです。それよりも金利が上昇した市中で運用したり貸し出す事を選択する。

いつもの事ながら、話が全く噛み合わないのでここら辺で。

良い年をお迎えください。

まぁ”経済通www^^)”の人力さんにはいまさら釈迦説・仏陀教説・暖簾に腕押し・・・(ん?)でしょうが...。

>日銀当座預金の金利がうんぬん...

日銀当座預金の特別付利は、市場金利とはまったく関係ありません(たうぜん連動もしません)よ。

当座預金は預金者間の決済用資金ですから、もともと無利子です(なぜ、”日銀預金・日銀普通預金”と呼ばず、”日銀当座預金”っというのかを考えましょうね)。こんなの経済の知識以前...、少しでも会計なり経理なり簿記なりに触れたことがあれば常識問題です。

>国債金利上昇がかんぬん...

前にコメントでどなたかが、国債の市場金利と利付けに関して詳しくご解説されて折られましたが、けっきょく人力さんはあのお話しをご理解できたのでしょうか?(あっ 出来てたらこの記事はないか^^;)。

たとえ国債の市場金利が上昇しようが下降しようが、政府にしても日銀にしても利払いリスクなど存在しません(そも、日銀は国債の金利をもらう方ですしね)。

またぞろ、「既発国債はそうでも、今後の新発国債がぁ〜〜〜〜〜」っとおっしゃれるのでしょうけど、それこそ国債の金利が上がり(上げざるを得なくなれば)国債の需要が高まるのですから、金融機関は国債を欲し日当預と国債を交換します(銀行BSのMBが減って国債が増える)。そうなってくると、もう特別付利など必要がなくなります。

人力さん、お説に自信(責任)がおありなら、一度がっつりやり合いませんか?(もちろん論理的な”議論”でです)。おこころがあれば、誠意お応えしますよ。

まぁ...今回もいっつも見たくお逃げになる(有耶無耶にされる)んでしょうけでねぇ...、同年代としてはやっぱ情けなし...。

金利がゼロになった時点で、経済はその活力を失い、債務の膨張無くして成長が出来ない。先進国の多くがそうなっている現在、「世界大戦」に匹敵する「破壊と再構築」が必要とされています。それが、「グレートリセット」。ダボス自身ははっきりとそう言っている。

日銀が金融抑圧的な政策を取っても、生産性の回復には全く結びつかない。現在起きているのは資本主義や戦後民主主義の制度疲労なのだから、この根本を破壊しなければ、世界は次のフェーズに進めない。

コロナ&ワクチンで世界は人口削減というカードを平気で切ってきました。当然、経済も通貨も無傷で済む訳がありません。

レイ・ダリオもジム・ロジャースも知的ですよね。多少、ポジショントークも含まれてはいますが、彼らは世界を正確に観察している。

2022年11月8日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/30502

世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏がLinkedInのブログで莫大な債務を抱えた日本経済の行く末について語っている。

現金給付の結末を予想したダリオ氏

ついに世界的なインフレが起こってしまった。思い返せば、この状況を一番早く予想していたのはレイ・ダリオ氏ではなかったか。このインフレを引き起こした現金給付について、ダリオ氏は早くも2020年5月には次のようにコメントしていた。

世界最大のヘッジファンド: 量的緩和で人々はリッチになったような気がする (2020/5/8)

これはある意味モノポリー(訳注:人生ゲームのようなもの)でプレイヤーのほとんどが文無しになって怒り出したので銀行役の人が現金を配り始める瞬間と同じようなものだ。

人間はいくつになっても中身は子供と大して変わらない。現金給付を求める人も居れば、インデックスを保有して寝ているだけで金が儲かるという幻想にしがみつく人もいる。本質的には同じことである。

だが当時ダリオ氏が何をしていたかを思い出してほしい。人々が政府によるお金配りに熱狂していた一方で、ダリオ氏は淡々と紙幣印刷で滅んでいったかつての覇権国の研究をしていた。

世界最大のヘッジファンド: オランダ海洋帝国が繁栄した理由 (2020/5/22)

世界最大のヘッジファンド: 大英帝国の繁栄と衰退 (2020/5/25)

当時、何故ダリオ氏が突然オランダ海上帝国や大英帝国の研究をし始めたのかを本当の意味で理解した人はほとんどいなかっただろう。

だが物価高騰と株価暴落が起こっている今、読者は2年前のこれらの記事をどう見るだろうか。

ガンドラック氏の景気後退予想: 現金給付のツケを払うことになる

先進国の衰退の段階

いずれにせよ、インフレは起こってしまった。紙幣をばら撒き過ぎたので紙幣の価値がなくなり、紙幣ではものが買えなくなってしまった。

だがダリオ氏によれば、それは先進国に起こる典型的なサイクルの一部の過ぎないという。ダリオ氏は次のように語っている。

多くの国、特に主要な通貨を保有する国々は、経済の長期サイクルのうち縮小・再整理の段階に近づいている。

縮小・再整理の段階とは何か。アメリカも日本も、かつて栄えた国である。アメリカは辛うじてまだ栄えていると言えるだろうか。少なくとも2021年まではそうだと言えただろう。

しかしダリオ氏の経済理論によれば、栄える国は大抵の場合債務を増やしながら栄える。そして最初のうちは生産力の向上によって栄えてきたこれらの国は、徐々に債務に頼らなければ経済成長できなくなる。

どのような国でも永遠に栄えることはないので、そのタイミングはいずれやってくる。つまりは債務の力に頼ってももはや経済成長できないタイミングがやってくるのである。

ダリオ氏は次のように言う。

縮小・再整理の段階とは、債務の水準と成長率が1930年から1945年のように持続不可能な規模になった場合に起こる。

より具体的には、債権者を惹きつけられるだけの金利水準が、支払い義務を履行しようとする債務者にとって耐えられないほど高くなってしまった時にそれは生じる。

アメリカはまさにそういう状態にあると言えるだろう。アメリカの金利は4%程度であり、これまでゼロ金利に慣れ親しんできた借金漬けの企業にとっては耐えられないほど高い。

一方でアメリカのインフレ率は8%なので、4%の金利では債券の保有者は債券を持っていると差し引きで実質4%損をしてしまう。

どちらにしても滅ぶしかない

ダリオ氏は次のように続ける。

この状況になれば中央銀行は難しい立場に置かれる。(債券が投げ売りされて)金利が高騰し、資産価格や経済にダメージが及ぶことを許すか、紙幣を印刷して債券を買い支え、紙幣の価値が下がることを許すかのどちらかしかない。

そしてこの選択に既に迫られている国がある。ダリオ氏はこう続ける。

例えばイギリスの債務をめぐる大混乱は一番典型的な状況だろうし、より目立ってはいないが日本の紙幣印刷と円の減価は同じ状況だと言える。

イギリスの状況は、それを引き起こしたトラス政権の退陣という形で一応は決着した。

ドラッケンミラー氏: 他の国がイギリスに続けば暗号通貨は暴騰へ

しかし日本の状況は続いている。そもそもこの状況は2012年のアベノミクスの頃から続いている。

市場がアベノミクスを織り込み始めた2012年11月16日の衆議院解散時の日本円の価値(対ドル)を100とした場合、その後の円の価値は以下のように推移している。

当時を100とした場合、今の円の価値はおよそ55である。

結論

人々は米国株が20%ほど下落したくらいで大騒ぎしているが、そもそも10年でほぼ半値になっているものを日本人の多くは保有しているではないか。

そして何故そうならねばならなかったのか? 何故債務は増えなければならなかったのか? 政治家が東京五輪やGO TOトラベルを行うためである。

日本政府の全国旅行支援で宿泊予約殺到してホテル代値上がり

それでも日本人は自民党に文句を言わない。彼らは永田町の中高年に貢ぐために生きているので、そっとしておいてあげるのが良いだろう。変わったキャバクラが日本では人気なのである。

投資家はただ市場の行方を予測するのみだろう。ダリオ氏は次のように言う。

中央銀行が強力な利上げを行ない流動性を引き締める場合、金融資産の価格は下がり、経済のうち金利に敏感な部分がダメージを受けるだろう。

一方で中央銀行が紙幣印刷を続ける場合、彼らの通貨の価値はより急速に落ちていくということが事実起こっている。

ドル円に関して言えば、短期的にはアメリカの利上げの限界はドル高の限界を意味する。円と同様にドルもゴミであるために、短期的には円が下がったりドルが下がったりするだろう。

ドラッケンミラー氏: 今後6ヶ月でドル空売りへ

だが長期的にはどちらも沈んでゆく。そして恐らく円の方が激しく沈んでゆく。

ドル円が150円というのは短期的には天井かもしれないが、長期的にはまだまだ通過点に過ぎない。財布の中に入っている日本円の価値をちょっと疑ってみるのが良いだろう。永田町のキャバクラよりも良い使い道があるはずである。

2022年10月6日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/29198

ここ数日、インフレ下における最良の投資方法は、株式の空売りを除けば預金であるということを説明してきた。

インフレ相場での最良の投資方法は株の空売りを除けば株式投資ではなく預金

何故ならば、インフレ対策で行われる利上げによって、預金者はインフレによる現金の減価とさほど変わらない金利収入が得られるからである。

インフレ率と政策金利

過去に物価が高騰した1970年代のアメリカのインフレ率と政策金利のチャートをもう一度掲載しよう。

インフレ率が最高で15%近くまで上がった時代であり、人々はものの値段が上がって苦労した。

だが注目してほしいのだが、上のチャートでインフレ率とともに金利も20%近くまで上がっているのである。つまり、インフレで預金の実質的価値が目減りした分は高くなった金利収入で補填されており、預金者の資産はインフレ下でも守られたことになる。

つまり、インフレは預金者にとって大した問題ではない。ただ、これはインフレを抑制するために政策金利を上げるまともな中央銀行を持った国に限った話である。

日銀の低金利政策

では何故日銀はインフレに応じて金利を上げないのだろうか? 利上げは悪なのだろうか? だが利上げがあれば、預金者はインフレで資産を目減りさせることはなかったはずだ。(「インフレで株式は買い」という完全に間違ったデマに騙されて株を買ったりしなければだが。)

ドラッケンミラー氏: 株式市場は40年前の物価高騰時代より酷い惨状に

何故政府は金利を上げないのか? 利上げは預金者をインフレから守ってくれる。利上げさえあれば、一部の人々は「インフレ対策で株式投資を始めなければならない」と言いながら、インフレで大暴落する株式に突っ込んでいったりはしなかったはずである。

2022年インフレ株価暴落は個人投資家が全員退場するまで続く

何故日銀は利上げをしないのか。その理由は、預金者にとってインフレから身を守ってくれるものであるはずの利上げは、債務者にとっては借金がこれ以上できなくなる致命的な金融政策だからである。

金利が上がれば債権者(預金者は預金を通して実質的に国債を保有している)は金利収入が上がるが、それは同時に債務者の支払う金利が増えるということを意味する。

そして国内最大の借金を抱えた債務者は、言うまでもなく政府である。

政府債務

日本の政府債務は今どれくらいまで膨らんでいるだろうか。GDP比のチャートを掲載しよう。

2020年のデータで日本の政府債務はGDPの216%に達している。

預金者にとってはインフレから身を守ってくれる利上げだが、このような巨大な債務者にとってそれはどのような意味を持つか?

例えばアメリカでは利上げの結果、短期金利は利上げ前の水準(つまりゼロ金利)から4%上昇している。

同じことが日本で行われればどうなるだろうか? GDPの200%以上の債務を抱える日本政府にとって、それは単純計算でGDPの8%分の利払いの増加を意味する。

日銀が利上げを行わない理由

これこそが日銀が利上げを行わない理由である。そして日銀はインフレを望んでいる。

日本の消費者が現在物価上昇で苦しんでいるにもかかわらず、日銀がインフレを望んでいる? そんな残酷なことがあるだろうか? だが思い出してほしいのだが、日銀はインフレターゲットなるものを掲げてもう何年もインフレを実現しようとしてきた。

そしてインフレになった。2020年から既に始まっていた現在インフレの原因は2022年に始まったウクライナ情勢ではなく、コロナ後に世界中の政府が現金給付と量的緩和を行なったからであり、金額で言えば最大の戦犯はアメリカ政府だが、日本政府もその一部であることは単なる事実である。

ドラッケンミラー氏: インフレを引き起こした政府の間違いは長期にわたって貧困層を苦しめる

彼らの「インフレターゲット」は現実になった。そして実際に物価が上昇して初めて、人々はインフレとは物価上昇という意味だということを理解したらしい。馬鹿ではないのか? 辞書が無かったのか? インフレが他にどういう意味だと言うのだろうか?

ハイエク: インフレ主義は非科学的迷信

インフレとは物価上昇という意味であり、需要に対して供給が足りない、つまりものが足りないという意味である。

逆にデフレとはものが十分足りている、ものが余っている状況である。

ものが足りている状態よりもものが足りない状態が良いと何故信じたのか? 彼らは馬鹿なのか? インフレ政策という非科学的政策を理解不能の理由で支持した有権者の愚かさは脇に置くとしても、政府が何故インフレを望んだのかという理由は明らかである。

債務者の喜ぶ低金利とインフレ

何故政府は低金利とインフレを望んだのか。

まず低金利が借金をしている政府にとって有利であるのは明らかだろう。利払いが少なければ、より多くの借金をすることができ、東京五輪やGOTOトラベルを自由に行えるというわけである。1569億円を使って東京に打ち立てられた巨大な便器はところで今使われているのだろうか。インフレ政策という西洋発の国民総奴隷スキームを喜んで輸入する日本国民は便器も洋式を利用するというわけである。

出典:産経新聞

そして低金利と財政赤字を組み合わせた緩和政策は、アメリカでそうなったように、時間差でいずれ物価高騰を引き起こす。

ガンドラック氏の景気後退予想: 現金給付のツケを払うことになる

だが考えてもらいたいのだが、この物価高騰でさえも巨大な借金を抱えた政府にとってはプラスなのである。

インフレが政府の借金を帳消しにする

事実、日銀は日本でもインフレが始まっているにもかかわらず、それを支援する低金利政策を続けている。

それは何故か? 低金利が利払いを軽減するならば、インフレは借金の元本を実質的に帳消しにするからである。

極端なケースを考えれば分かりやすいのだが、例えば物価が上がり100円のりんごが100兆円になったとしよう。

そうすれば元々100兆円の借金を抱えていた人物はどうなるか? 借金がりんご1個分になるのである。

これは戦後のドイツがインフレによって借金を帳消しにしたスキームと同じである。インフレは借金を帳消しにする。

だが借金が帳消しになって債務者である政府は喜ぶかもしれないが、債務者の債務は債権者の資産である。そしてそれも帳消しになる。

日本国民は預金を通して実質的に国債を保有している。銀行が預金を使って国債を買っているからである。

もうお分かりだと思うが、インフレになれば目減りするのは借金だけでなく、預金も同じように減価される。中央銀行が利上げさえ行えば、インフレによる資産減は金利収入増で打ち消され、利上げが預金者の資産を守ってくれるはずなのだが、国民の預金を犠牲に自分の借金を帳消しにすることを始めから目的としている日本政府がそれをするわけがないだろう。

結論

世の中には日本政府の莫大な借金は日本国民の保有する資産を考慮すれば問題ないという天才的な意見があるらしい。しかしそれは国民の資産を税金として没収することによって政府の借金を帳消しにするという意味である。彼らにはそれが分かっているのだろうか。

だが実際、日本国民はそれを望んでいるのではないか。毎日働いて得た収入が所得税と社会保険税と消費税で半分以上消えてなくなり、日本の首都にふさわしい巨大な便器に生まれ変わること、そして最後に残ったなけなしの預金さえもインフレで消えてなくなること、すべて日本の有権者が自分で望んだことではないか。

それでも日本人は自民党に投票し続ける。前にも書いたが、日本国民とは殴られても次の日には忘れている民族である。そしてそういう人々はこれからも殴られ続ける。

何故日本の有権者はどれだけの仕打ちを何度受けても自民党をわざわざ選出するのか? その理由はウィキペディアに詳しく書いてあるのでそちらを参考にしてほしい。

ストックホルム症候群 – Wikipedia

https://ja.wikipedia.org/wiki/%E3%82%B9%E3%83%88%E3%83%83%E3%82%AF%E3%83%9B%E3%83%AB%E3%83%A0%E7%97%87%E5%80%99%E7%BE%A4

補足を有難うございます。

日銀に限らずリーマンショック、コロナショックと各国中央銀行はハメを外し過ぎました。

一方で先進国の経済成長は鈍化しているので、かつての様なインフレは中々発生しません。今回の各国の利上げはウクライナ危機と中国のゼロコロナ政策による供給制約によって達成されたインフレに対応するものですが、このインフレに持続性があるかが興味を引きます。台湾有事が起きればトドメとなると思いますが。

尤も、その前に金融市場と債権市場が崩壊する未来を私は妄想しています。ここでドル回帰が起きるかが今後の世界を左右します。コレだけは起きてみないと分かりません。

電子通貨システムに移行す為には、この機会に通貨システムを破壊したほうが事はスムーズに運ぶと思いますが。

貴殿のブログ記事を読んで、思いついた事を記してみたんじゃ。久しぶりの経済記事じゃが、よく纏まっておる。ととても関心させられてた。12月22日の記事前に書いたんじゃやが、この記事のコメントで送る。

■ 出口に舵を切った黒田総裁? ■

先の見通しがあって、舵を切ったもんじゃ無いな。追い詰められて切羽詰まってやむを得ず、市場に舵を切らされたと見とるんじゃ。0.25%死守の限界が来たので、仕方なく0.5%へ逃げただけじゃ。直ぐに次の限界がやって来る。それは繰り返し襲って来るんじゃ。

■ 既にステルスでは無くなった日本の財政ファイナンス ■

日本型マスコミの呑気さ加減に呆れておる。実質的な財政ファイナンスは2016年初頭から、行われておるんじゃ。マイナス金利政策の追加(1月)、上場投資信託ETF購入増額・RIET購入(7月)、型だけの総括的検証(9月)、等アベノミクスに沿った財政ファイナンスは顕著だった。国民に現実(真実)を伝えず、ステルスにしていたのは御用マスコミの責任も大きい。

■ 財政ファイナンスに問題が有るのか

財政法第4条: 国の歳出は、公債又は借入金以外の歳入を以て、その財源としなければならない。

財政法第5条: すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。 問題大有りじゃじゃ、戦後の失敗(ハイパーインフレ)に懲りて、法律で健全財政を決めたんじゃ。日銀黒田は犯罪者も同然じゃ。死者に鞭打ちたくないが、安倍晋三は、日本を奈落の底に落とした宰相となる可能性有りと見ておる。

■ 為替市場が敏感に反応する ■

これから先、日本は世界からどう見られるか?が心配なんじゃ。日本の財政ファイナンスを世界市場が認識した時、日本銀行は中央銀行として存在して居られるじゃろうか?長期国債金利を0.5%に保つなんて不可能じゃ。金利上昇は価格下落し破綻が待っている。政府にとっては、利払い費の増大で1200兆の重みを耐えられないのじゃ。

■ 最後の貸し手の日銀の動向に市場は敏感になる ■

日銀は2016年に「ルビコン川」渡ってしまったのじゃ、もう引き返せないのじゃ。あとは時間の経過を待つのみかもしれん。「前門の虎、後門の狼」自力で進む、戻るも出来ないと見ておる。世界経済は日本の情況を呑み込みながら、進んでいくんじゃ。さてどうなるんじゃろ?神のみぞ知るじゃ。

■ 防衛費増額を税金で負担するか、国債で負担するか? ■

こうなると、この問題はちっぽけな問題じゃ。どっちでも結果は同じ事じゃ。