■ 金利上昇で拡大する利払い ■

「日銀が将来債務超過になる」という話題をネットで見かける機会が増えました。「日銀は普通の銀行と違い、国債を簿価評価しているので、債務超過にはならない」と私は漠然と思っていましたが、どうやら金利が上昇すると債務超過が起きるらしい。

1)金利上層で日銀当座預金の利付けが増える

2)金利上昇で日銀当座預金の額が増える

3)日銀は国債を高値買いしているので、償還時に実損が既に発生している

4)日銀の収益= 国債を売却して得られる収益から、- 利払費

現在、日銀は年間1.3兆円程度の収益を上げています。これは国庫に納められます。しかし、金利が上昇すると日銀当座預金の金利が上昇して日銀の利払い費が増加します。償還時期を迎える日銀保有の国債の金利は異次元緩和の影響で今後、ゼロに近づいて行きますが、金利が上昇し続ければ日銀の利払い費は増え続ける。要は日銀は経常赤字に陥る。

日銀当座預金の金利を据え置く事でこの事態は防ぐ事は出来ますが、インフレ率の上昇が続くと、金利の付かない日銀当座預金に金融機関は資金を置いておく事が難しくなり、資金流出が起ります。その結果、日銀の利払い費は減りますが、一方で市中に資金が出て行く事でイングレ率が上層し、金利に上昇圧力が掛かるという悪循環が起きる。

そもそも、日銀の役割は「インフレの抑制」で、国民もインフレを嫌いますので、政府も日銀もインフレを放置する事は出来ません。ですから、インフレが進行すれば日銀当座預金の金利を上げざるを得ない。日銀の自己資産は5兆円程度ですから、これを越える負債が発生すれば日銀は債務超過になるらしい。(日銀券は日銀の負債)

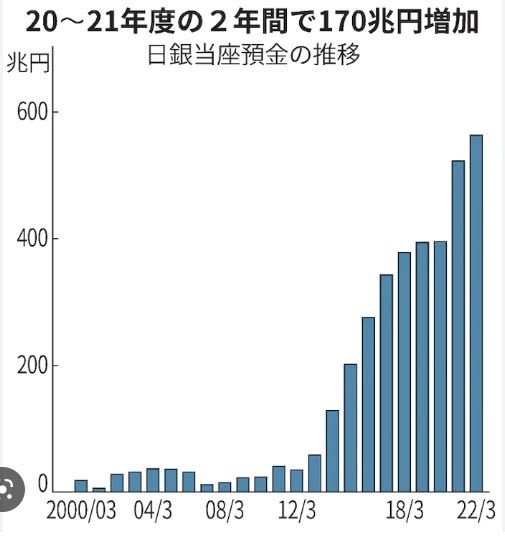

11月末の日銀の当座預金残高は490兆円程度。この全てに利付けする訳では有りませんが、仮に全てに利付けされるとすると、金利1%で5兆円の経常赤字が発生する。これ日銀の自己資本に相当します。日銀は金利上昇によって、国債を簿価評価していても債務超過になるのです。

■ 日銀の損失は株価下落でも発生する ■

日銀は大量の日本株ETFや、J-RITEを保有しています。日本株ETFの保有額は50兆円に達しています。これも長期保有すれば問題無いとは言え、10%の株価下落で5兆円の評価損を出す可能性が有る。

そもそも中央銀行が株やJ-RITEを買い支える事自体が異常なのですが、日銀は世界で一番クレージな中央銀行となってしまった。

■ 実質利上げに追い込まれた日銀の未来 ■

黒田総裁は任期終了前に実質的な利上げに追い込まれました。これは長期金利を日銀が不自然に0.25%に留めて置く事に危機感を持ったからです。

金利が上昇する中で、金融機関は低金利過ぎる長期国債を手放したい。日銀は日本国債の購入をこれ以上増やすと、日銀当座預金残高が膨らんで、利払い費リスクが加速する。

分かり切っていた事ですが「異次元緩和」のリスクが金利上昇局面で一気に噴き出した。黒田総裁の後任がなかなか決まりませんが、後始末を任される事が分かっているだけに、やり手が居ないというのが現実では無いか・・・。

貴殿のブログ記事を読んで、思いついた事を記してみたんじゃ。久しぶりの経済記事じゃが、よく纏まっておる。ととても関心させられてた。12月22日の記事前に書いたんじゃやが、この記事のコメントで送る。

■ 出口に舵を切った黒田総裁? ■

先の見通しがあって、舵を切ったもんじゃ無いな。追い詰められて切羽詰まってやむを得ず、市場に舵を切らされたと見とるんじゃ。0.25%死守の限界が来たので、仕方なく0.5%へ逃げただけじゃ。直ぐに次の限界がやって来る。それは繰り返し襲って来るんじゃ。

■ 既にステルスでは無くなった日本の財政ファイナンス ■

日本型マスコミの呑気さ加減に呆れておる。実質的な財政ファイナンスは2016年初頭から、行われておるんじゃ。マイナス金利政策の追加(1月)、上場投資信託ETF購入増額・RIET購入(7月)、型だけの総括的検証(9月)、等アベノミクスに沿った財政ファイナンスは顕著だった。国民に現実(真実)を伝えず、ステルスにしていたのは御用マスコミの責任も大きい。

■ 財政ファイナンスに問題が有るのか

財政法第4条: 国の歳出は、公債又は借入金以外の歳入を以て、その財源としなければならない。

財政法第5条: すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。 問題大有りじゃじゃ、戦後の失敗(ハイパーインフレ)に懲りて、法律で健全財政を決めたんじゃ。日銀黒田は犯罪者も同然じゃ。死者に鞭打ちたくないが、安倍晋三は、日本を奈落の底に落とした宰相となる可能性有りと見ておる。

■ 為替市場が敏感に反応する ■

これから先、日本は世界からどう見られるか?が心配なんじゃ。日本の財政ファイナンスを世界市場が認識した時、日本銀行は中央銀行として存在して居られるじゃろうか?長期国債金利を0.5%に保つなんて不可能じゃ。金利上昇は価格下落し破綻が待っている。政府にとっては、利払い費の増大で1200兆の重みを耐えられないのじゃ。

■ 最後の貸し手の日銀の動向に市場は敏感になる ■

日銀は2016年に「ルビコン川」渡ってしまったのじゃ、もう引き返せないのじゃ。あとは時間の経過を待つのみかもしれん。「前門の虎、後門の狼」自力で進む、戻るも出来ないと見ておる。世界経済は日本の情況を呑み込みながら、進んでいくんじゃ。さてどうなるんじゃろ?神のみぞ知るじゃ。

■ 防衛費増額を税金で負担するか、国債で負担するか? ■

こうなると、この問題はちっぽけな問題じゃ。どっちでも結果は同じ事じゃ。

補足を有難うございます。

日銀に限らずリーマンショック、コロナショックと各国中央銀行はハメを外し過ぎました。

一方で先進国の経済成長は鈍化しているので、かつての様なインフレは中々発生しません。今回の各国の利上げはウクライナ危機と中国のゼロコロナ政策による供給制約によって達成されたインフレに対応するものですが、このインフレに持続性があるかが興味を引きます。台湾有事が起きればトドメとなると思いますが。

尤も、その前に金融市場と債権市場が崩壊する未来を私は妄想しています。ここでドル回帰が起きるかが今後の世界を左右します。コレだけは起きてみないと分かりません。

電子通貨システムに移行す為には、この機会に通貨システムを破壊したほうが事はスムーズに運ぶと思いますが。

2022年10月6日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/29198

ここ数日、インフレ下における最良の投資方法は、株式の空売りを除けば預金であるということを説明してきた。

インフレ相場での最良の投資方法は株の空売りを除けば株式投資ではなく預金

何故ならば、インフレ対策で行われる利上げによって、預金者はインフレによる現金の減価とさほど変わらない金利収入が得られるからである。

インフレ率と政策金利

過去に物価が高騰した1970年代のアメリカのインフレ率と政策金利のチャートをもう一度掲載しよう。

インフレ率が最高で15%近くまで上がった時代であり、人々はものの値段が上がって苦労した。

だが注目してほしいのだが、上のチャートでインフレ率とともに金利も20%近くまで上がっているのである。つまり、インフレで預金の実質的価値が目減りした分は高くなった金利収入で補填されており、預金者の資産はインフレ下でも守られたことになる。

つまり、インフレは預金者にとって大した問題ではない。ただ、これはインフレを抑制するために政策金利を上げるまともな中央銀行を持った国に限った話である。

日銀の低金利政策

では何故日銀はインフレに応じて金利を上げないのだろうか? 利上げは悪なのだろうか? だが利上げがあれば、預金者はインフレで資産を目減りさせることはなかったはずだ。(「インフレで株式は買い」という完全に間違ったデマに騙されて株を買ったりしなければだが。)

ドラッケンミラー氏: 株式市場は40年前の物価高騰時代より酷い惨状に

何故政府は金利を上げないのか? 利上げは預金者をインフレから守ってくれる。利上げさえあれば、一部の人々は「インフレ対策で株式投資を始めなければならない」と言いながら、インフレで大暴落する株式に突っ込んでいったりはしなかったはずである。

2022年インフレ株価暴落は個人投資家が全員退場するまで続く

何故日銀は利上げをしないのか。その理由は、預金者にとってインフレから身を守ってくれるものであるはずの利上げは、債務者にとっては借金がこれ以上できなくなる致命的な金融政策だからである。

金利が上がれば債権者(預金者は預金を通して実質的に国債を保有している)は金利収入が上がるが、それは同時に債務者の支払う金利が増えるということを意味する。

そして国内最大の借金を抱えた債務者は、言うまでもなく政府である。

政府債務

日本の政府債務は今どれくらいまで膨らんでいるだろうか。GDP比のチャートを掲載しよう。

2020年のデータで日本の政府債務はGDPの216%に達している。

預金者にとってはインフレから身を守ってくれる利上げだが、このような巨大な債務者にとってそれはどのような意味を持つか?

例えばアメリカでは利上げの結果、短期金利は利上げ前の水準(つまりゼロ金利)から4%上昇している。

同じことが日本で行われればどうなるだろうか? GDPの200%以上の債務を抱える日本政府にとって、それは単純計算でGDPの8%分の利払いの増加を意味する。

日銀が利上げを行わない理由

これこそが日銀が利上げを行わない理由である。そして日銀はインフレを望んでいる。

日本の消費者が現在物価上昇で苦しんでいるにもかかわらず、日銀がインフレを望んでいる? そんな残酷なことがあるだろうか? だが思い出してほしいのだが、日銀はインフレターゲットなるものを掲げてもう何年もインフレを実現しようとしてきた。

そしてインフレになった。2020年から既に始まっていた現在インフレの原因は2022年に始まったウクライナ情勢ではなく、コロナ後に世界中の政府が現金給付と量的緩和を行なったからであり、金額で言えば最大の戦犯はアメリカ政府だが、日本政府もその一部であることは単なる事実である。

ドラッケンミラー氏: インフレを引き起こした政府の間違いは長期にわたって貧困層を苦しめる

彼らの「インフレターゲット」は現実になった。そして実際に物価が上昇して初めて、人々はインフレとは物価上昇という意味だということを理解したらしい。馬鹿ではないのか? 辞書が無かったのか? インフレが他にどういう意味だと言うのだろうか?

ハイエク: インフレ主義は非科学的迷信

インフレとは物価上昇という意味であり、需要に対して供給が足りない、つまりものが足りないという意味である。

逆にデフレとはものが十分足りている、ものが余っている状況である。

ものが足りている状態よりもものが足りない状態が良いと何故信じたのか? 彼らは馬鹿なのか? インフレ政策という非科学的政策を理解不能の理由で支持した有権者の愚かさは脇に置くとしても、政府が何故インフレを望んだのかという理由は明らかである。

債務者の喜ぶ低金利とインフレ

何故政府は低金利とインフレを望んだのか。

まず低金利が借金をしている政府にとって有利であるのは明らかだろう。利払いが少なければ、より多くの借金をすることができ、東京五輪やGOTOトラベルを自由に行えるというわけである。1569億円を使って東京に打ち立てられた巨大な便器はところで今使われているのだろうか。インフレ政策という西洋発の国民総奴隷スキームを喜んで輸入する日本国民は便器も洋式を利用するというわけである。

出典:産経新聞

そして低金利と財政赤字を組み合わせた緩和政策は、アメリカでそうなったように、時間差でいずれ物価高騰を引き起こす。

ガンドラック氏の景気後退予想: 現金給付のツケを払うことになる

だが考えてもらいたいのだが、この物価高騰でさえも巨大な借金を抱えた政府にとってはプラスなのである。

インフレが政府の借金を帳消しにする

事実、日銀は日本でもインフレが始まっているにもかかわらず、それを支援する低金利政策を続けている。

それは何故か? 低金利が利払いを軽減するならば、インフレは借金の元本を実質的に帳消しにするからである。

極端なケースを考えれば分かりやすいのだが、例えば物価が上がり100円のりんごが100兆円になったとしよう。

そうすれば元々100兆円の借金を抱えていた人物はどうなるか? 借金がりんご1個分になるのである。

これは戦後のドイツがインフレによって借金を帳消しにしたスキームと同じである。インフレは借金を帳消しにする。

だが借金が帳消しになって債務者である政府は喜ぶかもしれないが、債務者の債務は債権者の資産である。そしてそれも帳消しになる。

日本国民は預金を通して実質的に国債を保有している。銀行が預金を使って国債を買っているからである。

もうお分かりだと思うが、インフレになれば目減りするのは借金だけでなく、預金も同じように減価される。中央銀行が利上げさえ行えば、インフレによる資産減は金利収入増で打ち消され、利上げが預金者の資産を守ってくれるはずなのだが、国民の預金を犠牲に自分の借金を帳消しにすることを始めから目的としている日本政府がそれをするわけがないだろう。

結論

世の中には日本政府の莫大な借金は日本国民の保有する資産を考慮すれば問題ないという天才的な意見があるらしい。しかしそれは国民の資産を税金として没収することによって政府の借金を帳消しにするという意味である。彼らにはそれが分かっているのだろうか。

だが実際、日本国民はそれを望んでいるのではないか。毎日働いて得た収入が所得税と社会保険税と消費税で半分以上消えてなくなり、日本の首都にふさわしい巨大な便器に生まれ変わること、そして最後に残ったなけなしの預金さえもインフレで消えてなくなること、すべて日本の有権者が自分で望んだことではないか。

それでも日本人は自民党に投票し続ける。前にも書いたが、日本国民とは殴られても次の日には忘れている民族である。そしてそういう人々はこれからも殴られ続ける。

何故日本の有権者はどれだけの仕打ちを何度受けても自民党をわざわざ選出するのか? その理由はウィキペディアに詳しく書いてあるのでそちらを参考にしてほしい。

ストックホルム症候群 – Wikipedia

https://ja.wikipedia.org/wiki/%E3%82%B9%E3%83%88%E3%83%83%E3%82%AF%E3%83%9B%E3%83%AB%E3%83%A0%E7%97%87%E5%80%99%E7%BE%A4

2022年11月8日 GLOBALMACRORESEARCH

https://www.globalmacroresearch.org/jp/archives/30502

世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏がLinkedInのブログで莫大な債務を抱えた日本経済の行く末について語っている。

現金給付の結末を予想したダリオ氏

ついに世界的なインフレが起こってしまった。思い返せば、この状況を一番早く予想していたのはレイ・ダリオ氏ではなかったか。このインフレを引き起こした現金給付について、ダリオ氏は早くも2020年5月には次のようにコメントしていた。

世界最大のヘッジファンド: 量的緩和で人々はリッチになったような気がする (2020/5/8)

これはある意味モノポリー(訳注:人生ゲームのようなもの)でプレイヤーのほとんどが文無しになって怒り出したので銀行役の人が現金を配り始める瞬間と同じようなものだ。

人間はいくつになっても中身は子供と大して変わらない。現金給付を求める人も居れば、インデックスを保有して寝ているだけで金が儲かるという幻想にしがみつく人もいる。本質的には同じことである。

だが当時ダリオ氏が何をしていたかを思い出してほしい。人々が政府によるお金配りに熱狂していた一方で、ダリオ氏は淡々と紙幣印刷で滅んでいったかつての覇権国の研究をしていた。

世界最大のヘッジファンド: オランダ海洋帝国が繁栄した理由 (2020/5/22)

世界最大のヘッジファンド: 大英帝国の繁栄と衰退 (2020/5/25)

当時、何故ダリオ氏が突然オランダ海上帝国や大英帝国の研究をし始めたのかを本当の意味で理解した人はほとんどいなかっただろう。

だが物価高騰と株価暴落が起こっている今、読者は2年前のこれらの記事をどう見るだろうか。

ガンドラック氏の景気後退予想: 現金給付のツケを払うことになる

先進国の衰退の段階

いずれにせよ、インフレは起こってしまった。紙幣をばら撒き過ぎたので紙幣の価値がなくなり、紙幣ではものが買えなくなってしまった。

だがダリオ氏によれば、それは先進国に起こる典型的なサイクルの一部の過ぎないという。ダリオ氏は次のように語っている。

多くの国、特に主要な通貨を保有する国々は、経済の長期サイクルのうち縮小・再整理の段階に近づいている。

縮小・再整理の段階とは何か。アメリカも日本も、かつて栄えた国である。アメリカは辛うじてまだ栄えていると言えるだろうか。少なくとも2021年まではそうだと言えただろう。

しかしダリオ氏の経済理論によれば、栄える国は大抵の場合債務を増やしながら栄える。そして最初のうちは生産力の向上によって栄えてきたこれらの国は、徐々に債務に頼らなければ経済成長できなくなる。

どのような国でも永遠に栄えることはないので、そのタイミングはいずれやってくる。つまりは債務の力に頼ってももはや経済成長できないタイミングがやってくるのである。

ダリオ氏は次のように言う。

縮小・再整理の段階とは、債務の水準と成長率が1930年から1945年のように持続不可能な規模になった場合に起こる。

より具体的には、債権者を惹きつけられるだけの金利水準が、支払い義務を履行しようとする債務者にとって耐えられないほど高くなってしまった時にそれは生じる。

アメリカはまさにそういう状態にあると言えるだろう。アメリカの金利は4%程度であり、これまでゼロ金利に慣れ親しんできた借金漬けの企業にとっては耐えられないほど高い。

一方でアメリカのインフレ率は8%なので、4%の金利では債券の保有者は債券を持っていると差し引きで実質4%損をしてしまう。

どちらにしても滅ぶしかない

ダリオ氏は次のように続ける。

この状況になれば中央銀行は難しい立場に置かれる。(債券が投げ売りされて)金利が高騰し、資産価格や経済にダメージが及ぶことを許すか、紙幣を印刷して債券を買い支え、紙幣の価値が下がることを許すかのどちらかしかない。

そしてこの選択に既に迫られている国がある。ダリオ氏はこう続ける。

例えばイギリスの債務をめぐる大混乱は一番典型的な状況だろうし、より目立ってはいないが日本の紙幣印刷と円の減価は同じ状況だと言える。

イギリスの状況は、それを引き起こしたトラス政権の退陣という形で一応は決着した。

ドラッケンミラー氏: 他の国がイギリスに続けば暗号通貨は暴騰へ

しかし日本の状況は続いている。そもそもこの状況は2012年のアベノミクスの頃から続いている。

市場がアベノミクスを織り込み始めた2012年11月16日の衆議院解散時の日本円の価値(対ドル)を100とした場合、その後の円の価値は以下のように推移している。

当時を100とした場合、今の円の価値はおよそ55である。

結論

人々は米国株が20%ほど下落したくらいで大騒ぎしているが、そもそも10年でほぼ半値になっているものを日本人の多くは保有しているではないか。

そして何故そうならねばならなかったのか? 何故債務は増えなければならなかったのか? 政治家が東京五輪やGO TOトラベルを行うためである。

日本政府の全国旅行支援で宿泊予約殺到してホテル代値上がり

それでも日本人は自民党に文句を言わない。彼らは永田町の中高年に貢ぐために生きているので、そっとしておいてあげるのが良いだろう。変わったキャバクラが日本では人気なのである。

投資家はただ市場の行方を予測するのみだろう。ダリオ氏は次のように言う。

中央銀行が強力な利上げを行ない流動性を引き締める場合、金融資産の価格は下がり、経済のうち金利に敏感な部分がダメージを受けるだろう。

一方で中央銀行が紙幣印刷を続ける場合、彼らの通貨の価値はより急速に落ちていくということが事実起こっている。

ドル円に関して言えば、短期的にはアメリカの利上げの限界はドル高の限界を意味する。円と同様にドルもゴミであるために、短期的には円が下がったりドルが下がったりするだろう。

ドラッケンミラー氏: 今後6ヶ月でドル空売りへ

だが長期的にはどちらも沈んでゆく。そして恐らく円の方が激しく沈んでゆく。

ドル円が150円というのは短期的には天井かもしれないが、長期的にはまだまだ通過点に過ぎない。財布の中に入っている日本円の価値をちょっと疑ってみるのが良いだろう。永田町のキャバクラよりも良い使い道があるはずである。

金利がゼロになった時点で、経済はその活力を失い、債務の膨張無くして成長が出来ない。先進国の多くがそうなっている現在、「世界大戦」に匹敵する「破壊と再構築」が必要とされています。それが、「グレートリセット」。ダボス自身ははっきりとそう言っている。

日銀が金融抑圧的な政策を取っても、生産性の回復には全く結びつかない。現在起きているのは資本主義や戦後民主主義の制度疲労なのだから、この根本を破壊しなければ、世界は次のフェーズに進めない。

コロナ&ワクチンで世界は人口削減というカードを平気で切ってきました。当然、経済も通貨も無傷で済む訳がありません。

レイ・ダリオもジム・ロジャースも知的ですよね。多少、ポジショントークも含まれてはいますが、彼らは世界を正確に観察している。

まぁ”経済通www^^)”の人力さんにはいまさら釈迦説・仏陀教説・暖簾に腕押し・・・(ん?)でしょうが...。

>日銀当座預金の金利がうんぬん...

日銀当座預金の特別付利は、市場金利とはまったく関係ありません(たうぜん連動もしません)よ。

当座預金は預金者間の決済用資金ですから、もともと無利子です(なぜ、”日銀預金・日銀普通預金”と呼ばず、”日銀当座預金”っというのかを考えましょうね)。こんなの経済の知識以前...、少しでも会計なり経理なり簿記なりに触れたことがあれば常識問題です。

>国債金利上昇がかんぬん...

前にコメントでどなたかが、国債の市場金利と利付けに関して詳しくご解説されて折られましたが、けっきょく人力さんはあのお話しをご理解できたのでしょうか?(あっ 出来てたらこの記事はないか^^;)。

たとえ国債の市場金利が上昇しようが下降しようが、政府にしても日銀にしても利払いリスクなど存在しません(そも、日銀は国債の金利をもらう方ですしね)。

またぞろ、「既発国債はそうでも、今後の新発国債がぁ〜〜〜〜〜」っとおっしゃれるのでしょうけど、それこそ国債の金利が上がり(上げざるを得なくなれば)国債の需要が高まるのですから、金融機関は国債を欲し日当預と国債を交換します(銀行BSのMBが減って国債が増える)。そうなってくると、もう特別付利など必要がなくなります。

人力さん、お説に自信(責任)がおありなら、一度がっつりやり合いませんか?(もちろん論理的な”議論”でです)。おこころがあれば、誠意お応えしますよ。

まぁ...今回もいっつも見たくお逃げになる(有耶無耶にされる)んでしょうけでねぇ...、同年代としてはやっぱ情けなし...。

https://www.nikkei.com/article/DGXZQOGN16EDC0W1A610C2000000/

FRBはオーバーナイトの短期金利を誘導目標にしていますが、市中資金の吸収は準備預金金利でやってますよ。日銀も同様で、かつては公定歩合で資金量を調節していましたが、今はFRB同様にオーバーナイトの超短期の金利でコントロールしています。

インフレ時に中央銀行は資金を市中から吸収する必要が有りますが、金利の付かない日銀当座預金にブタ積みしても金融機関の損失は膨らむばかりです。それよりも金利が上昇した市中で運用したり貸し出す事を選択する。

いつもの事ながら、話が全く噛み合わないのでここら辺で。

良い年をお迎えください。

かつては公定歩合が市中金利にリンクする事で中央銀行は市中の資金量を調節していました。

現在はコール市場と呼ばれる超短期市場への資金供給によってコントロールしています。しかし、ゼロ金利では、この機能が上手く働かない。供給サイドとしてもゼロ金利以下では貸出は増えないので、市中から国債を大量に買い入れるオペレーション(量的緩和)のよって強引に資金供給を行っています。

一方、現在はインフレなので市中の資金を吸収しなくてはなりますんが、一般には国債売却や政府短期証券の売却でそれを達成します。ところが?、国債市場が機能していないので、売りオペは上手く機能しません。この様な状況で日銀が資金を吸収するのには当座預金に利付けする方法が有効です。リスクゼロで金利が得られるのですから金融機関はコレに喜んで応じます。

日銀のジレンマは、本来資金供給を絞るべきインフレ時にも国債はある程度購入しなければいけない点。そして国債金利をゼロ近傍に固定しながら(量的緩和を続けながら)、インフレを抑制しなければならない。日銀当座預金にブタ積みさせるしか無いのでは?

> いつもの事ながら、話が全く噛み合わないのでここら辺で。

まぁ・・・そうくると思っていました^^;)。

咬み合わなのじゃなく、人力さんが理解できてないだけでしょ?。

FRBがどうのオーバーナイトローンがどうのと、またぞろ関係ない話で煙に巻いたつもりなんでしょうねぇ...。

特別付利についても国債の金利についても、私の話が”間違っている”とお考えなら(そうなんですよね?)真っ向から論理的に反論なされればいいだけじゃないですか。

人力さんのお話が論理的に整合性があるお説なら、自分も宗旨変えしますよ(まぁ・・・できないから”逃げる”んでしょうけど)。

かつてのトンガッた人力さんは何処行ったんだろう・・・ホントにホント情けなしです。

お二人の論争は前から見させていただいてますが

会計も簿記も全く分かっていない

私のような浅学のものにはさっぱりです

今回のエントリーの冒頭での4つの箇条書きも?だらけです

おはずかしい限りですが

この問題について

お二人のお勧めの、分かりやすいサイトがあればご紹介いただけないでしょうか

あと経済学者や評論家等でお二人の考え方に一番近い方を

それぞれお挙げいただけないでしょうか

池田信夫が正しいのか

高橋洋一が正しいのが

加谷珪一なのか

もっと学会で認められているような

ガチの経済学者なのか

博識の皆さんが情報を持ち寄るこのコメント欄で

このような教えてだけというのは申し訳ないですが

日本経済の重大な問題を少しでも理解したいのです