日本企業の株価は

国際比較で見て昔に戻ったか?

日本企業の時価総額を国際的な比較で見ると、1988年にピークになっており、その後、長期的に低下を続けた。いまに至るまで、バブル崩壊直後の水準に戻っていない。

これは日経平均株価の推移とは異なるものだ。

アベノミクスが始まった2013年以降、株価は上昇した。年初終値で見ると、1990年が2万3848.71円だったが、19年にこれを超えた。

これで見る限り、日本の株価はバブル崩壊直後の水準に戻ったといえる。

では、国際比較で見た場合に、日本の株価は昔に戻ったといえるだろうか?

そうはいえない。なぜなら、世界の各国で企業利益が増え、株価が上昇しているからだ。

したがって、円表示の日本の株価が昔の水準に戻ったといっても、それは世界の中での日本企業の位置が1990年代初め頃の位置に戻ったことを意味するものではない。

国際標準での日本企業の位置

時価総額はバブル崩壊の落ち込みから回復せず

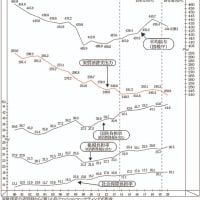

図表1は、日経平均株価の年初終値の推移を示したものだ。

これに対して図表2では、日本、アメリカ、中国の国内企業時価総額の合計値を、ユーロ圏を1とする指数で示した。

これは、各国の国内企業時価総額を市場為替レートでドルに換算し、それをユーロ圏の値で割った値だ。

この指数で見れば、その国の企業が世界の中でどのような位置を占めているかが分かる。

時価総額は株価を発行済み株式数に掛けたものだ。そして、株価は企業利益、割引率、そして将来の成長期待を反映している。

本コラム『日本は「先進国」から脱落目前、2022年は歯止めの正念場』(2022年1月6日付)では、1人当たりGDP(国内総生産)で同じような指標を作った。

時価総額は、GDPとは異なり、現在の状況だけでなく、将来の予測をも反映していることになる。

図表1と比べて図表2の顕著な違いは、日本を示す線が1989年から下落して以来、ほとんど回復していないことだ。

図表1で見たように、単純に株価だけを見れば回復している。しかし、時価総額をドルに換算し、それをユーロ圏との比較で見れば、つまり、国際的な相対評価で見れば、日本の株価はバブル崩壊で落ち込んでから回復していないのだ。

現在の水準は1970年代後半と同じだ。日本の企業の相対的な位置はその頃の水準にまで低下してしまったということができる。

アベノミクスで株価が上昇したのは事実だが、他の国の株価も上昇しているので、日本が相対的に上昇したというわけではない。

アメリカや中国の顕著な上昇に比べれば、後れを取っている。

しばしば、「アベノミクスは株価を上昇させたが、賃金は上昇しなかった」といわれる。しかし、株価についても、ここで示した指標で評価すれば、他国に比べて後れを取っているのだ。

ピークは株価や地価のピーク前、

衰退はバブル崩壊前から始まっていた

図表2で見る日本の指標は山形で、ピークは1988年だ。87年から89年まではアメリカを超えた。

これは、株価や土地価格がピークに達する以前のことだ。

つまり、日本経済の衰退はバブル崩壊の前に始まっていることになる。一般には、バブルの崩壊によって日本経済衰退が始まったと考えられているのだが、そうではない。

80年代には、日本企業の時価総額が世界ランキングでトップを占めた。これには確かにバブルの影響があった。しかし、87年から88年にかけての上昇(これは明らかにバブルによるものだ)がなかったとしても、日本の地位はアメリカに近づき、ユーロ圏の2倍を超える高い位置を獲得していたのだ。

なお、本コラム『日本の輸出国としてのシェアは80年代中頃がピーク』(2022年2月17日付)で示したように、この時期に世界貿易における日本のシェアが最高になっている。これは偶然の一致ではないと思われる。

競争力低下させた円安政策

企業は技術革新を怠る

1人当たりGDPに関して日本のピークは1990年代の中頃だ。ところが、企業活動ではそれより10年ほど前にピークになっている。

企業活動が低下して国際競争力を失い、それを補うために90年代の後半以降、円安政策がとられるようになった。

円安で利益が回復したので日本企業は技術革新を怠ることになった。それによって経済が衰退し、さらに円が減価した。

日本が90年代以降、成長しなくなったのは、バブルの崩壊によるのではなく、このようなメカニズムによる。

2013年に日本を抜いた中国

新たなビジネスモデル生んだ米国

中国やアメリカはどうか。

図表2を見ると、2010年頃から中国の指数が顕著に上昇し、13年に日本を抜いていることが分かる。

2010年頃までは、中国の産業は低賃金労働に依存する軽工業だったが、この頃から現代的な企業活動による成長が始まったことを表している。

なお、中国がルイスの転換点といわれる地点を通過したのは、この頃だったといわれる。これは、農村の過剰労働力が解消して賃金が継続的に上昇する時期に入る時点のことだ。ちょうどこの頃から、中国で世界的企業が成長し、これによって賃金の上昇を実現できたのだ。

図表2でアメリカの指標が上昇するのは、2008年頃からだ。

1995年にインターネットが使えるようになったのだが、それから10年少々たってから、アメリカIT産業の本格的な成長が始まったということになる。

なお、この少し前から、アップルがファブレス(工場なし)方式を導入し、世界的な水平分業を始めている。

国際的レベルで考えれば

日本への投資は賢明でない

アベノミクスの期間、図表1で示した日経平均株価ベースでは、2012年から18年までに株価は1.93倍になった。。

ところが、図表2に示す時価総額での国際比較では日本の指数は同期間に1.68倍になっただけだ。(アメリカは1.80倍)。

1990年代からの期間をとれば、日本の指数の伸びはマイナスになっている。

したがって、国際的なレベルでの投資を考えた場合、他の国に比べて日本が投資先として優れているかどうかは大いに疑問だ。

どんな形態の投資であれ、日本に投資をするよりは、他国(とりわけアメリカ)に投資をするほうが賢明だ。

そして日本が投資対象として適切でないとみなされれば、円に対する需要が増えず、円安がますます進行する。投資先としての日本の魅力がさらに失われるという悪循環に陥りかねない。

こうした状況から脱却するために必要なのは、ひとつには円安政策から脱却することだ。そしてもうひとつは、日本企業が新しい技術とビジネスモデルを開発して利益を増やすことだ。

(一橋大学名誉教授 野口悠紀雄)

※コメント投稿者のブログIDはブログ作成者のみに通知されます