■ 低成長という経済のネオスタンダード ■

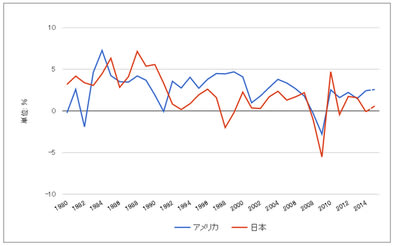

日米経済成長率比較

世界経済のネタ帳 より

日銀の異次元緩和に代表される昨今の先進国を中心とした金融緩和が何故インフレという目的をなかなか達成出来ないのか?

原油安という大きな要因は有りますが、それ以上に大きな要因は・・・

先進国において成長率が低い状態が常態化している

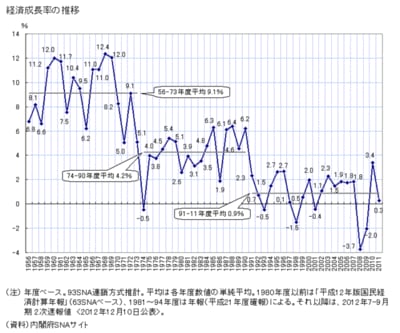

戦後、先進国の経済は、景気の周期変動はありながらも、リーマンショック以前は5~0%の範囲で推移しています。日本は大バブルの崩壊以降は低迷しており2~マイナス%の範囲をいったり来たりしています。

http://blog.livedoor.jp/stakeid/archives/51798050.html より

バブル後の「失われた10年」の間はバブルの清算が低成長の原因でしたが、その後の10年は不良債権処理も有る程度進んでいたので、別の要因が経済の成長を妨げていたと考えられます。少子高齢化がその原因の最たるものとされていますが、これに疑問を挟む余地は無いでしょう。特に近年、若年労働者の減少は顕著で、一方で福祉の負担となる高齢者が増加し続けています。これで経済成長を達成する為には、余程のイノベーションが無い限り不可能でしょう。

欧州各国も成長率の低下に悩まされていますが、これはEU発足やユーロへの通貨統合、東西冷戦終結による低賃金の労働力と新たな需要というボーナス期間が終了して、ヨーロッパがかつての低成長社会に戻りつつある事の現れだと思われます。

一方、アメリカにおいても成長率は80念d内から低下傾向を見せています。これは製造業のい衰退に端を発していると思われますが、その後はITバブルや不動産バブルで成長率を一時的に回復した後にバブル崩壊で成長率が低下する事を繰り返しています。さらには、戦後ベビーブーマーのリタイアによる影響が将来的な成長の重石となっています。

この様に、戦後復興に始まった先進各国の経済成長は、近年低下傾向が顕著となっています。日銀の黒田総裁も「2%成長が先進各国のスタンダードになりつつある」と発言しています。

■ 量的緩和を安定させる低成長 ■

中央銀行は戦後一貫して「インフレ」を監視していました。成長率の高い経済ではインフレが発生し易く、インフレは物価上昇によって庶民の生活を困窮させ、さらには個人の資産の減少を招くからです。

しかし、近年、先進各国の中央銀行は「インフレ」を政策目標にしています。「インフレターゲット」の本来の意味は、インフレ率を一定の範囲内に納める事で、インフレ率の上限コントロールの意味合いの方が大きかったのですが、リーマンショック以降は、2%というインフレ率がターゲットになりつつあります。

リーマンショック後、各中央銀行が量的緩和を推進した本来の目的は金融市場に潤沢な資金を供給する事で、市場の崩壊を防ぐ事でしたが、それを可能にしたのは先進各国の成長率低下のスタンダード化でした。

■ 新たな経済モデルが必要になるのかも知れない ■

ケインズ以降のマクロ経済学は潜在成長率がプラスである事を前提として成り立っています。何等かの理由で低下した成長率をマクロ政策でプラスに出来ると主張していたのです。

ケインズは財政出動も必要と唱えましたが、それは一時的な低下を反転させるブースターの役割であって、財政出動の無制限の拡大を良しとした訳ではりません。

リフレ派の主張も、過剰な通貨供給が実質金利を下げる事で、経済成長のきっかけを作るという意味においてはケインズの財政出動と大差はありません。前提となるのは潜在成長率がプラスであるという点です。

しかし、先述した様に先進各国の潜在成長率自体が下がった場合、財政出動も量的緩和も根本的解決を提供出来ない事になります。この場合はイノベーションによる生産性の大幅な上昇か、或いは戦争などによる供給の極端な不足以外にはインフレ率を大幅に改善する事が不可能になります。

■ ネオスタンダードを意識し始めたリフレ派 ■

日銀の異次元緩和の結果を意識してか、リフレ派の重鎮達の発言も変化し始めています。

クルーグマンは最近「フォワードガイダンスは経済に極めて限定された参加者しかいない

場合にのみ機能する」「無責任であることを信頼できる形で約束すれば、 後は自動的に問題を解決できるという考え方は楽観的すぎる。そうなることはない」と発言した様です。

サマーズも「長期停滞論」を主張し始めており、先進国における成長率の低下は過剰な金融政策によるバブルでしか打破抱きないといった様な発言をし始めています。当然、バブルは弾けてその後の経済に深刻な影響を与えますが、バブルが新たなイノベーションの温床になる事はプラスであると主張しています。

■ 「金利の墓場」 ■

構造的要因で低成長が長期化する先進国で緩和的金融政策を続けた場合に何が起きるのか?その答えは日本や欧州の金利が示しています。欧州ではドイツ国債の金利がマイナスになっていますし、日本の短期国債金利もマイナスに足を突っ込む状況が発生しています。

本来、敢えて損をする投資という意味においてマイナス金利は有り得ない訳ですが、低成長下ので量的緩和は限定的とは言え、超安全資産におけるマイナス金利を実現しています。尤も日本国債の金利マイナス化に寄与しているのは日銀の大量買入れですが・・・。

この様に低成長下で金融緩和を継続すると、短期的、或いは中期的には金利がゼロに向かって低下して行きます。

資金は少しでも金利を求めますから、リスクの高い市場に過剰流動性が流れ込み、ハイリスク市場(例えばジャンク債市場)などでも金利低下が進行します。

金利差は経済の循環を生み出す原動力ですから、金利差の縮小はダイナミックな経済活動を阻害する要因となります。仮にあらゆる金利がゼロになるならば、経済活動は死滅します。これは「金利の墓場」と呼べるでしょう。

実際にあらゆる金利がゼロになる事などは有り得ませんが、リスクに見合わない金利低下が進行した場合、次第に投資に慎重になる人達が増えて行きます。こうして、過剰な金利低下が進行すると、知らず知らずの内に経済活動や投資行動が低下して行きます。これを私は勝手に「低金利の罠」と呼んでいます。

■ 金利低下が限界を超えると「悪い金利上昇」が始まる ■

「金利低下」は市場参加者がリスクを軽視する事で発生します。量的緩和による過剰な金利の低下は、大量に供給される低金利の資金によって借り換えがスムーズに行える事によって発生しています。

最近の市場の大きな変動が、中央銀行の金融政策の変更に左右されているのはこの為です。FRBは昨年12月に0.25%の利上げを発表していますが、これはリーマンショック以降の金融政策における最大の転換点です。

バーナンキによるテーパリングも大きな転換ではありましたが、FRBは0.25%という超低金利は継続していたので、実際の資金需給に大きな影響は有りませんでした。(日銀とECBの量的緩和という援護射撃も有りましたが)

しかし、利上げは確実に「借り換え金利」や「調達金利」に影響を与えるので、短期のスポット市場などから金利の上昇が始まり、次第に資金循環全体の流れを低下させて行きます。

この変化が最初に現れるのは新興国市場とジャンク債市場ですが、それぞれの市場に流入する資金が減る毎に、様々な市場で金利上昇は始まります。

本来、金利上昇は景気回復による資金需要の増加として好感されるものですが、金利が下限を超えて低下した後に始まる金利上昇は、資金循環の悪化と捉える事が出来非常に危険なサインです。これは「悪い金利上昇」と言えるでしょう。

■ 金利上昇を望みながら、米国債金利の上昇に怯えるアメリカ ■

FRBの利上げは「金利の正常化」としては正しい選択です。下がり過ぎた金利のデメリットをFRBは正しく理解しています。

一方で、ドルと米国債を巡る環境としては金利上昇は警戒すべき事となります。利上げを受けて米国債金利が上昇傾向に有りますが、これは低金利で購入した米国債が含み損を発生する事と同義であり、あまり金利上昇が急激に進むと米国債を手放す投資家が増え、コントロールが出来ない事態が発生する可能性も有ります。

ですから、アメリカはFRBが金利上昇を徐々に進めながら、同時に米国への資金還流が米国債に流れる仕組みを構築して行くでしょう。

それが何かと言えば・・・・「新興国バブルの崩壊」と「有事」では無いかと私は睨んでいます。米国債は流動性が高いので、とりあえず資金を置いておくには便利です。

■ 金利上昇自体に耐えられない日本 ■

日本は米国よりももっと悲惨で、異次元緩和に突入した時点で金利上昇という選択肢を捨てています。

異次元緩和には三つの目的が有ります。

1) 日本国債市場から資金を追い出してをれを米国債投資に向かわせること

2) 最早国民の金融資産で支えきれなくなった国債発行残高を財政ファイナンスで支える

3) 国債金利を低下させる事で、国債の利払いを圧縮する

この三つの目的を達成する為には、日本の金利は低いままでいる必要が有り、景気回復による金利上昇は日銀や財務省にとっては「タブー」となります。

10%への消費税増税率引き上げは景気判断で先延ばしされましたが、景気回復の糸目が見えなければ再延期も有ると私は見ています。要は、「増税するぞ」というアナウンス自体が景気抑制効果を持ち、金利抑圧に役立っているのです。

一方、「増税延期」は安倍政権にとっては分かり易い政治カードですから、これを切り札に安倍政権が衆参同時選挙に売って出る可能性はかなり高いと思われます。(目的は憲法改正を隠れ蓑にした構造改革の強行)

■ 見えないリスクを抱えてしまった世界 ■

この様に極端な金融緩和による「金利低下のリスク」は、今後徐々に顕在化してきますが、市場の過熱感が無いだけに、「顕著なバブル」が観測されないという特徴が有ります。

これはリーマンショックの原因となったMBSのリスク管理の基本である「大数の原理」のトリックに似ています。リスクが拡散する事で、リスクが見えなくなるのです。

例えば、1企業に株式投資するリスクは企業業績やその将来予測から見え易いのに対して、平均株価などにリンクするETFなどのリスクは相場が上昇している間は意識され難いものとなっています。

■ 低成長経済における金融緩和の継続はバブル崩壊で終わる ■

結局、経済のネオスタンダードとも言える先進国の低成長は、観えないバブルを生み出しており、資金供給の減少によってバブルは2年以内に崩壊します。

これはリーマンショックと基本的に何ら変わらない構造ですし、或いはそれ以前の数々のバブル崩壊とも変わり有りません。ただ、規模が次第に大きくなり、市場の限定的なものから、あらゆる市場に拡大してゆく事が最大の違いでしょう。

そして、バブル崩壊の引き金は、常に中央銀行が握っている事に私達は気付くべきなのです。