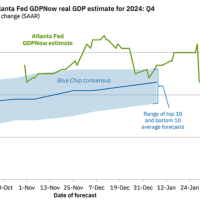

先週末1月26日に発表された12月の基調的インフレ指標でFRBが注視しているコアPCEデフレーター(個人消費支出コア物価指数)は前年同月比2.9%上昇と3%割れとなった。

伸びは11月の3.2%から縮小し、21年3月以降で最小となった。ただし、ここでも26日に取り上げたが、前日25日のGDPに付随して公表されたインフレデータに対し、いわば2番煎じという印象で市場の反応は限られた。

それでもこの結果は注目すべきだろう。

というのは12月のFOMC(連邦公開市場委員会)のメンバー予測では、23年末のコアPCEデフレーターは9月時点の3.7%から下方修正されたものの3.2%となっていたことによる。12月は2.9%と予想を大きく下回るインフレ鈍化を示したことになる。

米国経済は想定を超える堅調さを維持しているが、その一方で、インフレも想定以上のスピードで鈍化していることを表している。

今週は30~31日の2日間の日程でFOMCが開かれる。

26日に書いたようにFRBは先行きの利下げ方向を念頭に置いている。それでも足元の個人消費の強さや、また歴史的株高が続いていることから資産効果などセンチメント面で消費をさらに刺激しインフレ再燃に至ることへの警戒を解けないでいる。議論は利下げの有無でなくタイミングに移っており、これまで通り「データ次第」という表現が繰り返されそうだ。

今回の会合が3月利下げへの序曲になるとは思えないものの、パウエル議長が記者会見にてインフレ鈍化による実質金利の上昇をどう判断していると述べるかは大きな注目点といえる。

金市場の内部要因としては、NY金の短期筋の買い建て(ロング)ポジションが、1月23日までの3週間で重量換算で189トン減少した。1月2日時点の427トンから238トンまで減少し、整理が進行している。