■ アメリカの景気は本当に回復しているのか? ■

「アメリカの景気が回復している」事を前提にFRBはテーパリングを実施しています。多くの経済アナリスト達も「アメリカの景気回復は本物だ」と言っています。

そこで本日はアメリカの景気の実情について素人ながら考察してみます。

■ 雇用は回復しているが、平均所得は減少している ■

http://gogogofx.com/contents/usadata/nofarmerworklong.html より

上のグラフはアメリカの雇用者数の推移です。

リーマンショックで大きく落ち込んだ雇用数ですが、その後は順調に回復している事が分かるかと思われます。

FRBは失業率の改善目標を6.5%としていますが、失業率は景気が回復して求職活動をする人が増えると増加する傾向があるので、雇用状況の把握としては雇用者数推移の方が実体を履飽きし易いかと思います。

こちらはアメリカの実質GDPの推移ですが、こちらもリーマンショックで少し落ち込みましたがその後は順調に回復しています。2010-2013年の実質成長率は1.8%で低調ではあるが、成長はしています。

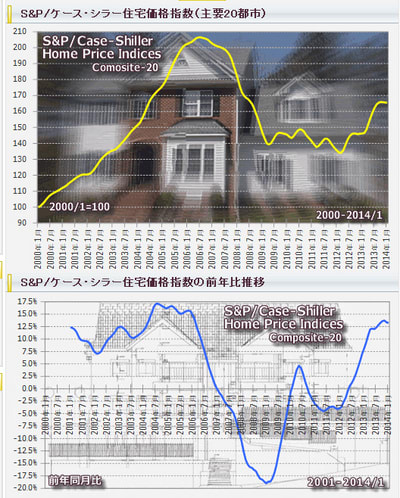

http://lets-gold.net/chart_gallery/chart_usa_macro_case-shiller.php

ケースシスラーの住宅価格指数も2012年から改善が顕著になっています。

これらのデータを元に、「アメリカの景気は確実に回復している」と言うアナリストが増えています。

■ マネタリーベースの拡大に比べて緩やかな実体経済の景気回復 ■

http://members3.jcom.home.ne.jp/takaaki.mitsuhashi/data_44.html

その間、FRBが量的緩和でどのくらいマネタリーベースを拡大したかと言えば4倍です。FRBがジャンジャンとドルを供給した割には、GDPも雇用者数の改善も緩やかです。

http://lib.ruralnet.or.jp/nisio/?p=2769

上のグラフはアメリカの所得の中央値の推移です。2000年頃から定価し始めますが、これはITバブル崩壊の影響でしょう。その後、FRBの緩和策でアメリカは住宅バブルになりますが、住宅価格の上昇による購買力の増加による好景気によってアメリカ人の所得が回復した事が分かります。しかしFRBは金利引き締めのタイミングを逃したのでリーマンショックによって偽りの回復は敢え無く崩壊します。

問題はリーマンショック以降、FRBはマネタリーベースを4倍に増やしたのに、アメリカ人の所得の中央値が低下している事です。

一方、所得が低下傾向にあるにも関わらず、アメリカの小売売上高(自動車を除く)は順調に増加しています。大型耐久財である自動車を除いた統計なので、生活必需品の売り上げ高と見る事が出来ます。

http://lifecycletheory.blogspot.jp/2012/06/blog-post_14.html

インフレ率の推移を確認してみます。

http://ecodb.net/country/US/imf_inflation.html

一時的な落ち込みを除けば、平均2~3%のインフレ率を維持しています。この事から小売売上高の上昇は、インフレ率の上昇を反映したものであると言えます。要は、数量が伸びているのでは無く、価格が上昇しているのです。

ただ、FRBがマネタリーベースを4倍に拡大したにも関わらず、インフレ率がこの程度に抑えられている事にこそ、アメリカ経済の本質的問題があります。FRBの量的緩和は、消費の維持する効果はありますが、消費拡大に繋がっていないのです。

■ 資産市場が水膨れしただけ ■

http://ecodb.net/stock/dow.html

上のグラフは2009年からのダウ平均の推移です。リーマンショックの底値から2倍に上昇しています。これを「正常化」と見るか、それとも「バブル」と見るかで見解が分かれる所です。

何れにしても、FRBの量的緩和によって、株式市場と債権市場は価格が上昇しています。この価格上昇は、実体経済の拡大に比べて格段に大きいので、単にマネタリーベースによって増えた資金の行先が株式や債券市場だったと言う事でしょう。

住宅市場の値上がりも同様に、低金利と資金供給に支えられています。この先の住宅価格の上昇を見込んだ投資資金が流入しています。

■ アメリカの消費の低迷は、中国の輸出量に表れる ■

ここに来て中国の輸出が減少しています。アメリカを始めとする先進国の輸入量が減っているからです。

アメリカではインフレ率も鈍化していますし、2013年後半以降、実体経済がやや失速気味では無いかと私は感じています。

■ 失業率は口実で、資産市場に呼応したテーパリング ■

FRBは量的緩和の縮小に踏み切っています。その理由に失業率の低下を上げていますが、実際にはアメリカの実体経済の回復は弱弱しく、最近ではインフレ率も低下傾向です。

それでもFRBがテーパリングを粛々と進める理由は、資産市場のバブル化を牽制しているのでしょう。FRBの金融緩和に実体経済はあまり過敏に反応する事はありません。一方で、資産市場はイエレン議長の一言一言に過敏に反応しています。

結局FRBの金融緩和は実体経済の改善を目的としているのでは無くて、資産市場の崩壊を付設目的で実施されています。

結果的には金融恐慌を防止する事で、実体経済えの悪影響を防いでいるので、この事自体が悪い事ではありません。むしろ必要な処置でした。

■ 資産市場は正常化出来るのか? ■

現在の資産市場は各中央銀行の供給する緩和マネーによって支えられています。資産市場や金融市場の正常化は、これらの緩和マネーが無くとも市場が安定して維持出来る状態を指すはずです。

現在がFRBは粛々とテーパリングを実行する一方で、日銀は黙々と日本国債を買い増して円を金融機関に供給しています。日米金利差が広がりつつあるので、日本の資金はアメリカに流出し易い状況にあります。

FRBのテーパリングのバッファーとして日銀の異次元緩和が有るのでしょう。今後、FRBのテーパリングの状況によっては、米国債の需給がひっ迫する状況もあるかも知れません。しかし、その場合は新興国危機や日経平均に圧力を掛ければ資金は米国債に還流して来ます。

FRBがテーパリングを続けると言う事は、新興国市場や、アベノミクスで買い上げられた日本株市場から資金逃避が起こる事を前提にしているのかも知れません。

■ 綱渡りの金融政策 ■

現状のアメリカの金融政策はかなり綱渡り的だと私は感じています。市場はドルの崩壊を望みませんが、ある程度のボラティリティーを必要としています。日本国債市場の様に低金利で安定した市場は彼らには魅力が無いからです。

ある程度の金利が確保出来て、ある程度市場価格が変動する状況を市場は欲します。出来れば、右肩上がりの相場を期待しますが、それが叶わなければ不安定な価格変動を作り出してそこから利益を確保しようとします。

一方的に緩和を拡大している時は市場は比較的平穏です。しかし、一度資金供給が減少に転じると、市場は「下落」を意識しながらゲームを続ける展開となります。

市場参加者の脳裏に「下落」の文字が点滅している状況で、各中央銀行総裁の発言に注目が集まります。何でも無い言葉の裏の裏を勝手に解釈して、ゲームは進んで行きます。

誰もが椅子取りゲームの音楽が鳴り止む事を知っている状況で、FRBははたして金融を正常化して金利を上げる事が出来るのか・・・・?

テーパリングの開始で混乱が無かった事で、世界は一時楽観に包まれましたが、根本的問題は何ら解決していない事を誰もが忘れた訳ではありません。

「アメリカ経済が力強く回復している」という楽観は、投資家達に短期的な利益を齎すでしょうが、長期的に見れば楽観が損失を生む可能性は否定出来ません。

ウクライナ情勢を「材料」にしている内は安全とも言えますが、アメリカの実体経済の回復が大方の予測に反して弱い事が鮮明になった時、FRBははたしてテーパリングを継続出来るのか・・・色々と興味は尽きません。