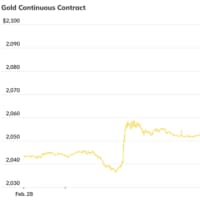

NY金が9月末以来の安値近辺まで水準を切り下げた。10月19日の通常取引は前日比21.60ドル安の1634.20ドルだった。

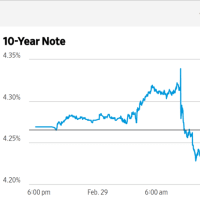

10月13日に発表された9月の米消費者物価指数(CPI)で (変動の大きいエネルギーと食品を除いた)コアCPIが、市場予想を超え40年ぶりの高水準となったことが、未消化のまま影響を与えているイメージだ。それは連邦準備理事会(FRB)による大幅利上げ観測に焼き直される。 19日は米10年債利回りが上昇し一時4.140%と直近の高水準をさらに上抜け2008年7月以来14年ぶりの水準に上昇。

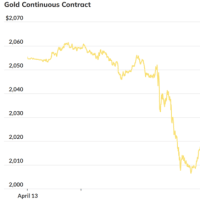

長期金利の上昇に合わせるようにドルも主要通貨に対し上昇した。9月の英消費者物価指数(CPI)が40年ぶりの高水準(10.1%上昇)に達し、リセッション(景気後退)が深刻化するという懸念が強まり、英ポンドは急落。介入を警戒しながらドル円相場も149円台後半に上昇し、32年ぶりの高値を更新。構成通貨が水準を切り下げたことで、ドル指数(DXY)も2週間ぶりの安値水準から切り返した。 米長期金利の上昇継続にDXYの上昇の組み合わせが、金の大きな売り要因となった。しかし、9月下旬に付けた直近安値に近い1630ドル台前半まで下げたところで下げ止まり、そのまま終了となった。

本日は日本時間22時のこの時間まで、すでに10年債は4.180%と高水準の更新を続け現時点で4.168%と高止まりしている。その一方でドル指数(DXY)の上値は重く112ポイント台で足踏み状態でNY金は小反発の1630ドル台後半で滞留となっている。

11月1~2日に開かれる連邦公開市場委員会(FOMC)を前に、FRB関係者が対外発信を控える「ブラックアウト期間」が22日から始まることから、今週が最後の発言機会となる。19日は、オンラインイベントでミネアポリス連銀のカシュカリ総裁が、コア物価指数が落ち着きつつあるという「安心」材料は現時点で見られないと強調。「それについて非常に憂慮している」と語った。その上で「金融引き締めが足りないリスクは、やり過ぎるリスクよりも深刻だ」と発言した。

また同じ日、セントルイス連銀のブラード総裁がブルームバーグTVとのインタビューで、 インフレ率は「上振れのサプライズが続いてきた」と指摘。予想される利上げについて市場の織り込みが進んでいることは良いニュースだとし、当局者がインフレ抑制に向けそうした利上げを実行し「やり遂げる」ことが重要になっているとした。 こうした発言を受け債券先物相場から市場が織り込む利上げ確率を算出する「Fedウオッチ」によると、12月の利上げ幅が0.75%となる確率は75%まで上昇している。

関係者に共通するスタンスとなっている。しかし、ここに来て利上げ幅が上昇しているのは、先行き利上げ分の前倒しなのか、それとも最終到達点の金利水準(ターミナルレート)の切り上がりによるのか判然としないことが、長期金利とドルを押し上げ、NY金を押し下げている。

FRB関係者の発言を受け、債券先物相場から市場が織り込む利上げ確率を算出する「Fedウオッチ」によると、12月の利上げ幅が0.75%となる確率は75%まで上昇している。11月の0.75%はまず予想通りとすると、仮に12月も継続で5会合連続の3倍速利上げという歴史的な引き締め策となる。「まずは適切な金利水準に引き上げなければならず、その後はデータ次第になる」(ブラード総裁)というのがFRB関係者に共通するスタンスとなっている。

しかし、「適切な金利水準」が見えない。ここに来て利上げ幅が(当初見込みより)上昇しているのは、先行き利上げ分の前倒しなのか、それとも最終到達点の金利水準(ターミナルレート)の切り上がりによるものか判然としないことが、長期金利とドルを押し上げ、金を押し下げている。つまり9月FOMCで示された政策金利のドットチャート(メンバー予測)は、1カ月足らずですでに指針ではなくなっている。