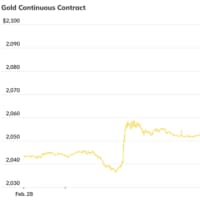

10月21日のNY金は、NY時間外のアジア時間には一時1790.30ドルと直近の高値を更新するところまで買われたものの、その後は鳴かず飛ばずの展開。アジアの午後からロンドンさらにNYの時間帯を通して、前日の終値(1784.90ドル)を挟んだ上下6~8ドルの狭いレンジ内での取引に始終し、そのまま終了となった。清算値(終値)は1781.90ドルで2連騰の後の足踏み状態に。

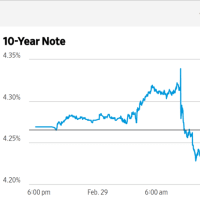

この日のポイントは、前々日にその発言が米長期金利の押し上げ材料になっていたウォラーFRB理事のこの日の発言内容だった。ロイターが伝えるところでは、OMFIF(The Official Monetary and Financial Institutions Forum)のオンラインイベントで、「(FRBは)バランスシートの規模を大きくしておく理由はない」と発言。FRBが保有している国債やMBS(住宅ローン担保証券)が、満期を迎えるにつれて自然に縮小させ、より小さな規模にする必要性に言及。それにより再び資金供給が必要になった際に大きな余地を確保できるとした。

現在FRBはテーパリング(量的緩和の縮小)終了後も満期(償還)になった債券は額面で同額分乗り換えることで、バランスシートの維持を図ると見られている。つまり資金回収しない方針と見られ、その後、機会を見てゼロ金利の解除(利上げ)に向かうというのが、予見される流れと思う。

伝えられる通りならウォラー発言は、その一種のモラトリアム期間を設けずに資金回収に向かうというもので、「今後2─3年でバランスシートを縮小すべき」としたとされる。

しかし、いきなりバランスシートの縮小に着手するのは、非常にチャレンジングな提案と思われる。リーマンショックに象徴される国際金融危機後の量的緩和策の正常化の過程でFRBは、2017年10月から縮小を始めるとともに、先行して手を付けていた(非常に慎重な)利上げを並行して行った経緯がある。

その流れの中で2018年末に株価の急落が起き、結果的にそれをきっかけに利上げ方針を見直し、2019年下半期に逆に利下げに転じることになる。また利下げに転じた2カ月後に、短期金融市場(インターバンク)にて大掛かりな資金ショートが繰り返され、緊急対応を迫られたFRBは結局、再び資金供給(実質的な量的緩和策)を再開したのだった。

この転換が株式市場のばく進につながった。そしてバブル化した株式市場を冷やしてくれたのが、新型コロナだった。。。

この辺りの経過は、実はこの夏にYouTubeにて取り上げたが、つまり、FRBの正常化路線は失敗した経緯がある。ウォラー発言の内容は、手順を短縮してバランスシートの縮小に向かうというもので、どういう根拠で市場に波乱を起こさずに実行できるとしているのか、詳しく知りたいと思う。

今回の新型コロナ禍での大規模な資金供給の巻き戻しの過程で、市場は不安定化し、それが金価格の押し上げ要因となると見ているのだが、Fedの執行部からこうした意見が出たことは興味深い。

ちなみに、この発言を受けて米長期金利は22日のNY時間外で一時1.7%を超えるところまで上昇したが、金にはさほどの影響は見られなかった。むしろその後、上昇に転じている。