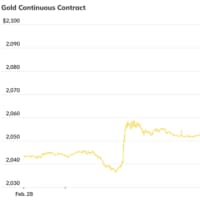

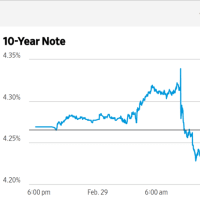

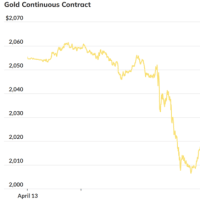

先週末2月16日のNY金は続伸で取引を終了。14日には一時2000ドルの大台をロンドンさらにNYの時間帯にも下回ったが、短時間で買い戻され下値での買い引き合いの強さを印象付けた。16日のNY金は、早朝に発表された1月の米生産者物価指数(PPI)は前月比で0.3%上昇と市場予想を上回る伸びを示し、米長期金利が上昇したにも関わらず、上昇で取引を終了した。やはり総じて堅調な米国指標の発表が続く中では、底堅いとの印象となる。ただし、米10年債利回りに関しては、当面発表される指標次第では、上に反応しやすい印象を持たせる展開で要注意といえる。

16日はドル指数(DXY)が前日に発表された1月小売売上高が前月比0.8%減と、個人消費の勢いが失速している兆候を示唆したことから、利益確定の売りも出やすくゴールドにはサポート要因となった。DXYは売られたものの週間では5週連続の上昇となった。

金市場の内部要因としては、現物由来の金ETF(上場投信)の残高減少が目立っていることに加え、先週末に発表されたデータでは、NY金先物市場のファンドのロング(買い建て)が大きく減少したのが目に付いた。

2月13日時点までの1週間でCTA(商品投資顧問)など目先筋の買い建て(ロング)が、重量換算で前週比約112トン減り144トンとなっていた。これは昨年10月上旬以来の低水準となる。

前週から多くの連邦準備理事会(FRB)高官の発言が伝えられ、いずれも利下げについて慎重姿勢を示したこと。さらに発表されてきた一連の米経済指標も 発言内容をサポートするものが多かったことから、利下げのタイミングは3月のみならず5月の可能性も大きく後退したことで、ファンドの手じまい売りが進んだとみられる。

2000ドル割れが持続することでテクニカル要因の悪化も考えられたが、週末の引け状況から判断するに回避された形となっている。利下げのタイミングが後ずれはするものの、実施される方向にあること。さらに24年は下半期にリスク要因が控えるとみられることから、下げ局面を拾う投資家が存在し、異例の底堅さが持続しているとみられる。