週初めに180億ドル(1兆8千億円)を超えるキャッシュを保有していた(3月14日付ウォール・ストリート・ジャーナル)と見られる証券会社が週末には1株2ドル、総額約2億4千万ドルで買い取られてゆくという現実。この落差が、いまの金融環境の怖さを象徴する。この買収資金は元より、ベア・スターンズの在庫資産の投げ売りを防ぐ目的で最大300億ドルの資金をNY連銀が提供と、すべての面倒を私たちが見ます、、という処理。失われた10年末期の日銀のようになってきた。もっとも、流動性の低い資産に対する300億ドルの資金は「1回限り」ということらしいのだが、それで収まるのかどうか。これを、これだけ中銀が積極的にリスクを取らなければならない(深刻な)環境と見るか、ここまで(中銀が)乗り出したから先行きの安定が見えてくると受け取るか。グローバル化とネット連結化で巨大化した為替市場に、“(いまや)一介の”中央銀行が介入で立ち向かっても指先で弾かれるだけで失敗するだけ、という論点に立てば、FRBが乗り出したとて、面倒をみないといけない対象が続出する可能性もあるわけで、そうなればお手上げだろう。資産の投げ売りで起きる雪崩現象を止めたいからこそ、乗り出したというのがほんとうだろうけど。ベア・スターンズは全米5位ではあるが、サブプライム関連債券の組成者(オリジネーター)としては前面に出ていたという経緯がある。

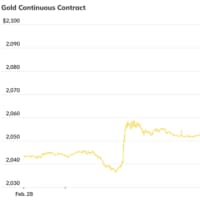

大手の破たんはこうして防ぐことができたとして、個別のヘッジファンドは今やレバレッジ(借り入れなどで手持ち資金の数倍以上の取引をする)という事実だけで、「危ないところ」というレッテルを張られ、実質上「ヘッジ・ファンド」という“ビジネスモデル”は一時的にしろ制約を受けているわけだ。先行して急落していた穀物などを追うように原油やその他非鉄金属など商品市場も急落状態となったのは、こうしたリスク忌避の流れが及んだもので、ある部分で以前から金市場にも到来が予想されていることでもある。これまでのところ“その他”の商品に比べて値もちのいいのは、金ならではということ。昨日は「金価格、1000ドル台はバブルにあらず」というテーマで原稿を書かせてもらった。

大手の破たんはこうして防ぐことができたとして、個別のヘッジファンドは今やレバレッジ(借り入れなどで手持ち資金の数倍以上の取引をする)という事実だけで、「危ないところ」というレッテルを張られ、実質上「ヘッジ・ファンド」という“ビジネスモデル”は一時的にしろ制約を受けているわけだ。先行して急落していた穀物などを追うように原油やその他非鉄金属など商品市場も急落状態となったのは、こうしたリスク忌避の流れが及んだもので、ある部分で以前から金市場にも到来が予想されていることでもある。これまでのところ“その他”の商品に比べて値もちのいいのは、金ならではということ。昨日は「金価格、1000ドル台はバブルにあらず」というテーマで原稿を書かせてもらった。

IMFはサブプライム損について、現時点で最大78兆円という試算を発表しました。

この数字は米国国民総生産の約6%に当ります。80年代のS&L危機の損失は当時の国民総生産の約3%だったそうですから、サブプライム危機の深刻さがわかります。

グリーンスパン・前FRB議長は「戦後最大の金融危機」と警告していますが、当を得ているわけです。

これまでの世界経済に無い要素は「グローバル化」というわけですので、一概に数字比較は出来ないと思うが、改めて危機の深刻さを感じます。

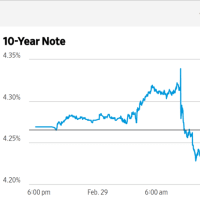

何となく雰囲気が明るいです。ダウは二番底確認の動きで安値更新していません。日本株は一昨日、東証一部単純平均が2003年安値を下回ったとして一時暴落観測が流れていましたが、実際上値は重いものの戻してます。米0.75%利下げは気になりましたが、香港もUAEもバーレーンも追随しています。特にGCCではいろいろあっただけに利下げ幅を削るくらいするんじゃないかと思いましたが結局、額面そのままでした。ドルに対する不信感も多少は和らげば、ひょっとするといったんは戻りを試す動きかなとも感じる次第です。そうなれば、結局「金」もついて行くはず・・・?いずれにせよ。米大手金融機関の決算結果によりけりかな?