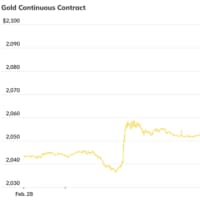

週間ベースで5.9%、110.60ドルの大幅安となった先週の金価格。下落率は2020年3月13日までの週以来の大幅なものになった。週末のダメ押しとでも表現できるハト派で知られるセントルイス連銀ブラード総裁の「最初の利上げは2022年」発言が、週末の価格をさらに押し下げたその日。昨日も書いたように、金ETFの最大銘柄「SPDRゴールドシェア」の残高が11.07トン増加。週明けはどうかというと、21日は3.5トンの減少となった。

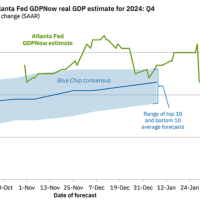

2023年にゼロ金利解除が前倒しになる方針が示され、量的緩和の縮小(テーパリング)の議論も次回7月の会合から開始することが表明された今回のFOMC。初動こそ落ち着いていた市場だが、依然として米金融政策への思惑は交錯しており、不安定な相場が続いている。

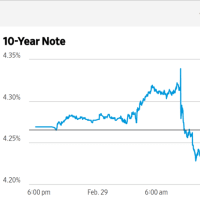

週明け21日はリスクオフセンチメントの広がりの中でドルが買われ、金は弱含みに推移した。一方、債券市場ではインフレ期待の低下を受け、10年債利回りは水準を切り下げ、一時1.351%まで見ることに。金市場はドル高による売り圧力の高まりを、長期金利の低下で和らげるかたちで何とかプラス圏を維持した。先週1週間で5.9%もの下げに見舞われたことで、売られ過ぎ感が台頭して買いが入っている。いわゆる自律反発の域は出ていない。

今週は連日、米連邦準備理事会(FRB)当局者発言が予定されている。この日はセントルイス地区連銀のブラード総裁とダラス地区連銀のカプラン総裁が、テーパリング(量的緩和の縮小)を早めに進めれば、利上げを巡って一段と柔軟な対応が可能になるという考えを表明。カプラン総裁は講演で、「調整を早めに始める方が現在の状況からみて健全だろう」とした。その理由に、「劇的に改善する経済見通し」を挙げている。テーパリングの開始が遅れると、資産価格の高騰など不均衡が拡大するとし「アクセルから緩やかに足を離す」ことが必要とした。

アクセルから、“穏やか”に足を離すとは、言いえて妙。。。Defensive driving が求められる環境に違いなく、神経を使わざるを得ないのは、それほど開放的な政策が続いた結果、やはり金融市場は水膨れしている。投資家が融資を受けて株を買うのは、日本では信用取引と呼ばれる。その金融取引債務の規模が米国では、この1年間に膨れ上がっている。2020年5月には5525億4300万ドル、それが今年の5月に8616億2600万ドル(約86兆円)で。つまり1年で3090憶ドル(30兆円)増えている。もちろん過去最大。

短期間で追証がかかる事態は、大騒乱だが誰も経験したことがないだろう。やはり、FRBは資産価格のこれ以上の水膨れは避けたがっているのだろう。しかし、制御の仕様がないというか、実体経済つまりメイン・ストリートとウィール・ストリートのバランスの取れた舵取りなど、ここまで来ると誰が議長になっても、難しそうだ。前回テーパリングと騒いでいた、2013年と現在の環境は大きく異なる。

昨日の夕刻収録し、本日午後に公開したYouTube 音声バージョン Podcast

FOMCのポイントと政策修正の背景

以下のいずれかをクリック