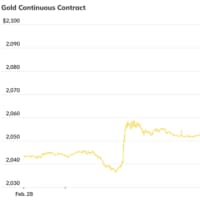

先週末14日は市場横断的に前日の米消費者物価指数(CPI)中でも(食品とエネルギーを除いた)コア指数の上振れ(前年比6.6%、1982年8月以来の水準)を、反すうするような形で、改めて米債金利(利回り)が上昇し、それにつられてドルも上昇しNY金も売り直され、3週間ぶりに1650割れで通常取引は終了ということになった。

13日の発表前に、ここに「結果が上振れて、市場内で再び0.75%でなく1.00%利上げ観測が生まれることが、市場波乱につながる」と書いたが、11月のFOMC(連邦公開市場委員会)での利上げ幅0.75%がほぼ固まったが、現時点で10数%の確率で1.00%を読む動きも生まれている。12月の会合でも当初の見通しの0.5%の利上げを0.75%に切り上げとの見方も生まれることになった。ピークアウトの感触が得られないインフレは、FRBによる利上げのターミナルレート(利上げサイクル当着点の金利水準)見通しを立てにくくし、市場の不透明感が払しょくできない状況が続くことになる。

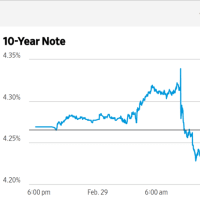

14日はそれをヒラヒラ舞う米債相場と書いたが、その日に10年債利回りは再び大きく上昇し(相場は急落)、再び4%を超え4.024%と終値ベースでも14年ぶりの4%超となった。前日は一時4.073%まで上昇したものの、引けは3.945%となっていた。週明け17日はNY時間外のアジアの寄りは先週末の水準で始まったが、その後買いが先行する流れで日本時間の19時30分時点で3.945%程度で推移中となっている。つまり水準を下げている。

こうなるとドル指数(DXY)は売られNY金は買いが先行し1660ドル台に。米株先物は1%程度の上昇で推移している。英国情勢がイングランド銀行(BOE)の各種アナウンスメントに加え、政府の減税策修正、財務相すげ替えなどなど、あの手この手の沈静化が奏功し小康状態にあることも、米10年債利回りを落ち着かせているようだ。

思うにコアCPI上振れで1%利上げ拡大まで織り込みにかかった市場を制御したのは、FRB内から発信されている、一度に1.00%利上げはやり過ぎにつき、やるとしてもバーは高いとのメッセージだろう。先週はブレイナードFRB副議長がそうしたニュアンスで語っていたし、先週末はセントルイス連銀のブラード総裁もそのような発言で、ターミナルの前倒しはあっても0.75%を超える利上げはデータ次第だが、考えにくいというのがFEDコンセンサス(FRB内の共通認識)といったところか。

しかし、ここまでの鋭角的な利上げや、この先も従来感覚で急角度の利上げが続きそうだが、市場はよく保(も)っていると思う。金利水準は上がれど、カネ巡りは確保されていることが背景にありそうだ。