金市場では一昨日6日から金ETF(上場投信)の最大銘柄「SPDR(スパイダー)ゴールドシェア」の大口の残高減少が目立っている。

6日に4.04トンと1日としてはややまとまった売りが出たのに続き7日は前日を上回る5.47トンに膨らんだ。

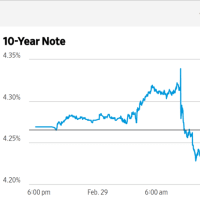

金の国際調査機関ワールド・ゴールド・カウンシル(WGC)が先週発表した10~12月期需給データでは、金ETFは全体で244トンの残高減(売却)となっていた。そのうち180トンが欧州だった。ロンドンとフランクフルト上場のものが売られている。イングランド銀行(英中銀)、ECB(欧州中銀)によるインフレ抑制の利上げが続いたことで、域内の国債の利回りが上昇し投資対象として魅力が増したこと、個人に関してはインフレにより生活コストが上昇したことで、金ETFに利益確定の売りが出たとみられる。

同じ四半期に北米(≒米国)も82トンの減少となった。

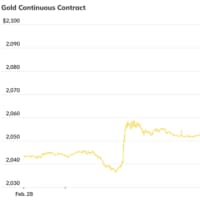

ここにきての「SPDRゴールドシェア」の残高減はメインがNY市場上場銘柄につき、足元でFRBによる3月利下げ観測がほぼ消えた状況の中で、利益確定の売りが増加しているとみられる。2050ドル超では、十分利が乗っている投資家は多いといえる。

ただし金ETFにまとまった売りが出る中で、この2日間NY金は上昇しているのは、その売りをカバーする資金流入があることを示唆している。この銘柄の金現物の保管は(現物売買の利便性から)ロンドンなので、ロンドンの午後のLBMA(ロンドン地金協会)の価格にて売却されているとみられる。まとまった現物の売りを引き取っているブリオンバンク(主に投資銀行)の裏に誰がいるのか・・ということになる。

話は変わって、7日はNY金がETF売りにさらされながらも水準を維持する(2051.40ドル)中で、他の貴金属の下げが目立った。 それでまたまたゴールドと他の貴金属の価格差が拡大した。

この日のNYプラチナは886.90ドルで終了したが、これでNY金との価格差は1164.80ドルとなった。NY金がNYプラチナを恒常的に上回り始めたのは2015年年初で早くも9年経過したが、終値ベースで7日の価格差は過去最大となる(Continuous Contract、中心限月間での比較) 。これまでは昨年12月6日の1154.20ドルが最大だった。

過去何度も「王道行くならゴールド」と書いて来たが、価格差はさらに開くと思われる。

7日はNYパラジウムも下げが目立ち、終値は900.30ドルと(手元の資料では)2018年8月20日以来、約5年半ぶりの安値水準となる。

またNY金とNY銀の比価は91倍を超えている。

過去20年の中でシルバーの需要構造は大きく変わって(フイルム需要の激減、ソーラーパネル塗膜需要の台頭)いるにも関わらず、かつての標準比価をそのまま当てはめ現在の価格の割安割高を判断する向きもいるが、かなり難があると捉えている。ゴールドの方でも過去14年間で7800トンにも上る中央銀行による買いという、需給上の大変化が生まれており、時代の流れの中で金銀比価も新たな水準を探しているということだろう。かつてのモノサシを使った判断は古いと思う。

もちろん足元の価格のプラチナやシルバーの買いを否定するわけでなく、買った場合、相応の成果を期待するなら一定の忍耐を要すると思われる。

もちろん、短期のディールであればこの限りにあらず。頻繁なレンジ取引で、それなりの利益も期待できるかもしれない。当方は勧めはせぬが興味があれば自己責任でどうぞ。