今年も法定調書の提出期限である1月31日が迫ってきました。

法定調書とは、お給料や不動産の家賃、税理士への報酬などの“特定の支払”をした場合に、税務署へ提出することが義務付けられている書類です。

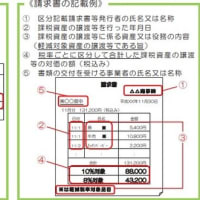

その支払った金額はもちろんのこと、支払先の氏名・名称、住所、マイナンバーといった情報を記載して税務署へ提出するのが原則です。

税務署にとっては、調書の提出者がどこどこのだれだれにいくら支払ったのかを把握できる貴重な情報源となるものです。

一般的に知られているものは、年末調整と同時に取りまとめて提出される以下の6種類ではないでしょうか?

<年末調整時にとりまとめる法定調書>

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

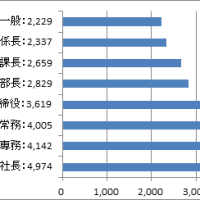

サラリーマンの所得はよく“ガラス張り”と言われたりしますが、それは上の「給与所得の源泉徴収票」や市区町村への「給与支払報告書」によって、すべて情報が課税側に渡されているからです。

それらの法定調書は、どこの誰がいくら受け取ったのかを把握するための情報として課税側へ蓄積されます。

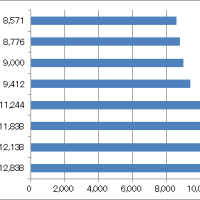

そして、法定調書は上のものだけに限らず、その種類は、現在60種類あります。

いくつかご紹介します。

1.200万以上の金売買は調書を提出~金地金等の譲渡の対価の支払調書~

最近高騰していることもあり、安全資産としても人気の高い金ですが、その売買額が200万円を超える場合には、法定調書の提出義務があります。

この200万円基準は、年間の総取引額で見るのではなく、一回の取引金額が200万円以下であれば原則、提出義務はありません。

だからといって、200万円以下の取引であれば調書は出ないので税務署へ知られることはないかという言うと、そうでもないようです。

例えば、貴金属店に税務調査が入った場合などが例として挙げられます。

貴金属店が保管する古物台帳には、金額の多寡に関わらず3年分の取引が記載されています。

その台帳から、200万円以下の取引も把握されてしまうことでしょう。

2.生命保険の一時金、年金なども調書提出義務あり

こちらは大変身近なことかと思います。

生命保険にかかる一時金、個人年金などの受取りについても、保険会社から税務署へ調書が提出されており、把握されています。

3.国外送金等調書

銀行を通じて国外へ送金した場合にも、銀行から税務署へ調書を提出します。

原則、100万円超の送金について提出義務があります。

以上、法定調書の一部をご紹介しました。

今後は、コロナウイルスの影響から新しい形態の金融取引や事業取引が増えてくることでしょう。

お金の動き方が変われば、それを把握するための新しい法定調書が出てくるのかもしれません。

監査部 福山