皆さん

こちら福岡は台風が迫りつつあります。被害がなく無事通り過ぎる事を願うのみです。

そんな中ですが 本日のブログは...........

個人事業主や、株の取引をしている人が、その年に赤字(損失)を出してしまった場合には、その赤字を翌年以降3年間繰り越すことができます。

ただし、赤字の繰越をすることができるのは、確定申告の際に一定の書類を添付するなど、所定の手続きを行った場合に限られます。

今回は、株取引で譲渡損失(赤字)になったのに、手続きを失念していた場合の取扱いについてご説明します。

損失の繰越控除

株式の譲渡損失が生じた場合、確定申告をすることでその損失を翌年以降3年間繰り越すことができます。

その繰り越した損失は、翌年以降に株取引で利益が出た場合に損益通算できますので、もし赤字が生じた場合には確定申告した方が有利になります。

申告期限内に確定申告書を提出したものの、譲渡損失については申告していなかった場合に、繰越控除が認められるかどうかはその証券口座の種類によって取扱いが異なります。

① 特定口座で「源泉徴収あり」の場合

株取引を行っている方で最も多いケースが、「源泉徴収あり」を選択した特定口座内で株取引を行っている場合かと思います。

もし「源泉徴収あり」の特定口座で、株式の譲渡損失が生じた場合には、確定申告をしないと譲渡損失の繰越控除を行うことができません。

それでは、給与や個人事業などについて確定申告書を提出したのに、株式の譲渡損失については何の記載もしていなかった場合はどうなるでしょうか?

特定口座で「源泉徴収あり」を選択している場合は、確定申告書に損失の申告をしないと、申告不要を選択したものとされてしまいますので、後から損失の繰越をしようとしても認めてもらえません。

そもそも「源泉徴収あり」の特定口座は、証券会社が源泉徴収することで納税まで完結するため、その特定口座について本人による確定申告を不要とする制度です。

そのため、もしこの口座で損失が生じた場合には、期限内に自身で確定申告をして譲渡損失について記載することで、「損失の申告をする」という意思表示をすることになります。

なお、そもそも期限内に確定申告書自体を提出していない場合には、期限後申告をすることで譲渡損失を使用することができるものと思われます。

② 特定口座で「源泉徴収なし」の場合

期限内に、他の所得(給与や個人事業、不動産所得など)について確定申告をしている場合であっても、次の書類を添付した「更正の請求書」を税務署に提出することで、譲渡損失の繰越を受けることができます。

③ 一般口座の場合

期限内に、他の所得(給与や個人事業、不動産所得など)について確定申告をしている場合であっても、次の書類を添付した「更正の請求書」を税務署に提出することで、譲渡損失の繰越を受けることができます。

そもそも確定申告書を提出していない場合

確定申告書を提出していない場合には、「期限後申告」をすることで、下記いずれのケースでも損失の繰越が認められます。

(1) 特定口座で「源泉徴収あり」の場合

(2) 特定口座で「源泉徴収なし」の場合

(3) 一般口座の場合

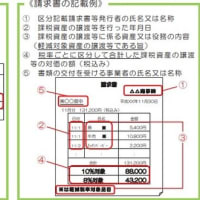

この場合には、次の書類を添付した確定申告書(期限後申告書)を提出することになります。

「株式等に係る譲渡所得等の金額の計算明細書」

「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」

「特定口座年間取引報告書」

「申告書第三表(分離課税用)」

HPはこちらから www.fukuda-j.com

三課 寺﨑