皆様こんにちは、本日は雇用者給与等支給額が増加した場合の税額控除について

中小企業等の取り扱いにフォーカスして記載を致します。

当該税制は2年連続改正があり、お客様よりご質問をいただく機会が多いため、

改正前(~H30.3.31)、改正後(H30.4.1~)に分けて要件や税額控除についてご説明を

させていただきます。

【改正前の要件】(1)~(3)すべてを満たすこと

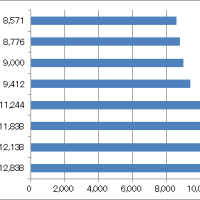

(1)雇用者給与等支給額が基準事業年度(平成24年度)から増加

(給与総額:当年≧基準年×103%)

(2)雇用者給与等支給額が前事業年度以上

(給与総額:当年≧前年)

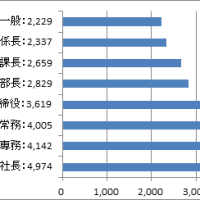

(3)平均給与等支給額が前事業年度から増加

(平均給与:当年>前年)

【改正後の要件】

(1)平均給与等支給額が前事業年度から1.5%以上増加

(平均給与:当年≧前年×101.5%)

※継続雇用者の範囲も下記の通り見直しがされております。

改正前:前期と当期双方で1ヶ月でも給与が支払われている社員は対象。

改正後:前期と当期の全期間でかつ各月給与が支払われている社員のみが対象。

【改正後の税額控除】

(当年の給与総額-前年の給与総額)×15%が控除され、更に上乗せの要件に該当した場合は(当年の給与総額-前年の給与総額)×25%が控除されます。

※ 上乗せの要件とは

1. 平均給与等支給額が前事業年度から2.5%以上増加

2. 次のいずれかを満たすこと

・教育訓練費が対前年度比10%以上増加

・経営力向上計画の認定を受け、経営力向上がなされている

※経営力向上計画の申請につきましては経済産業省のHPをご確認ください。

【その他の留意事項】

1)青色申告の法人又は個人事業主が対象

2)適用時期

法人:平成30年4月1日~平成33年3月31日までに開始する各事業年度

個人:平成31年~平成33年までの各年度

3)設立1期目は適用できない

4)廃業年度は適用できない。

5)税額控除の限度額は法人税額(所得税額)×20%

税額控除の要件が3つから1になり、適用を受ける事が出来る会社、個人事業主の間口こそ広がりましたが、改正前の基準事業年度の要件廃止のため、税額控除額は縮減という内容になったといえます。

HPはこちらから www.fukuda-j.com

監査部

梅北聖人