米国がくしゃみしたら日本は風邪をひくのだとよく言われる。日本経済は米国経済よりはるかに小さく、日本は米国に経済的に大いに依存しており、米国株が下落したら翌日の東京市場で日本株も下落する。しかし逆の方向の影響、日本が米国に大きな影響を与えることは少ない。

2日前(12月20日)にクロちゃんが10年国債の利回りの許容上限を0.5%に引き上げると発表して、日本の金融市場はどよめいた。珍しく、米国の金融市場もどよめいた。動かざること山の如しの日銀の金融政策。10年国債の利回りが0.25%を超えそうになったら、そうならないように日銀が国債を無限に買うという異様なスタンスをずっと続けていて、それは変わりそうにないという状況が続いていたからね。

しかしまあ、クロちゃんも来年の退任が近づいており、日銀も永遠に国債を買い続けるわけにも行かない。日本はそのGDPの二倍以上の国債発行残高を抱える世界有数の借金大国で、その国債をの半分以上を日銀が抱えるという状態だし。それはやはり異様だ。

どうやって、今のその状態を日銀は終わらせることが出来るのでしょうね? 日銀が今後そうした管理手法を改め、国債利回りがじわじわと上昇していった場合、今まで日本政府はほとんどタダみたな利回りで新規国債を発行出来たけれど、今後そうは行かなくなって来る。利払いばかりにカネが消えて行くなんて、困るよね。今のところ主要な格付機関は日本の長期債の信用力をシングルA未満にはしていないけど。

変動金利で共働き夫婦が合わせて1億円の35年ローンを借りて都内の新築タワマンを買いました!なんて例は、今や普通にある。バブル期とは異なり、ローン金利が史上最低水準にあった近年は返済額が小さいので借りれてしまう。夫婦で都内の会社に勤めてよく働いて、二人合計で年間300万円程度の元利を返済してゆくことになるだろう。しかしそういう大きな額の新規借入れは将来は変動金利・固定金利とも難しくなって行くかもしれない。そして今すでに変動金利で借りている人は、将来がちょっと怖いね。私も経験あるけど(笑)。

で、今まで0.25%以下に抑え込まれていた長期国債の利回りは、20日のクロちゃんの会見を受け、跳ね上がった。

【Investing.com】

その前日(19日)、実は日銀副総裁が「将来の金融政策の修正はありうべし」と発言していた。そのあたりから雰囲気は怪しかった。

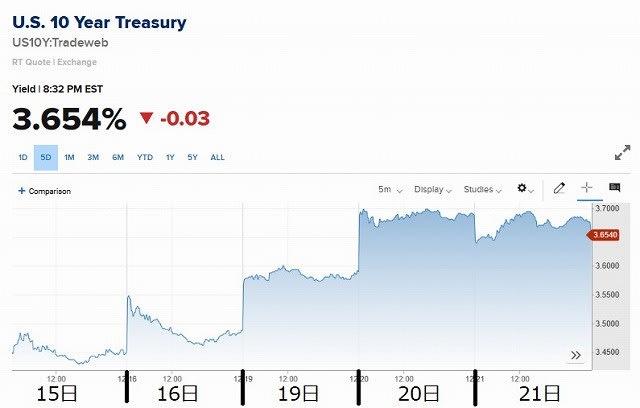

米国の10年国債の利回りもそれと歩調を合わせるようにジリジリと上昇した。

【CNBC】

下の画像はブルーベイという英国の資産運用会社の運用責任者のインタビュー記事だ。半年ほど前の今年6月の記事である。彼らはこの日銀の政策の修正を見通していた。

「やがて日銀はその金融政策の修正を迫られる」として彼らは日本の国債を以前から売っていた(よくご存じない人のために言うと、債券においては、金利が上がると価格が下がる)。今回クロちゃんが政策変更をして、日本の国債の利回りはおおよそ2倍に跳ね上がったわけであるから、日本の国債の価格は大幅に下落した。ということは先にそれを売っていたブルーベイ社は大儲けをしたわけだ。今頃祝杯をあげているのだろうね。

私はかつて仕事でこのブルーベイ社とずいぶん関わりがあった。このダウディングというおっちゃんも日本に何度も来ていて、一緒にお客さんのところに行ったこともある。きっと来年に入ったら、すごいボーナスをもらうんだろうなぁ。いいなぁ。

そうしたことを受けて、それ以前から円高方向に進んでいたドル円相場が、さらに急速に円高に向かった。

【Investing.com】

米国株は今月半ば以降軟調で、かつ急速な円高なので、米国株式に投資している人の嘆き節がすごい。Twitterはそういうのが溢れている。

米国のストラテジストたちも来年の前半についてはかなり暗い見通しを発表している。いよいよ景気悪化のサイクルに入るという見通しが優勢になってきたようだ。

S&P500(米国の株式指数)はご覧のとおりだ。今年の初めから基本は下げ基調だ。それでも途中に①②③のような強い上昇相場があった。特に②はとても強い相場だった。6月半ばから8月半ばまで約二か月続いて「トム・ジョーンズ・ラリー」などと呼ばれた。往年の大歌手トム・ジョーンズの代表的ヒット曲に「よくあることさ」というのがあるが、それに因んだもので、なぜ上がるのか理由はよくわからないが、そんな不可解な上げ相場はよくあることだという意味である。

【Investing.com】

①②③の上げ相場で株式市場は悪い材料を無視したり、一つの材料を都合の良いように解釈してとにかく上げるということを繰り返して来た。

● 経済が悪化したデータの発表

↓

● 米国中央銀行が金融引き締めを緩和するかもとの連想

↓

● 株価上昇

そういうことの繰り返しだった。

ところが先週に、11月の小売売上高のデータが発表され、それが予想外に悪かった。それは経済が悪化したデータの発表であり、今までならそれを理由にして株価は上昇していたのだろうが、みんなさすがに怖くなって来たらしい。いよいよ本当に景気悪化が始まったのかという連想が働いたらしいね。本来なら一番怖がるべきことを、普通に怖がり始めたということかと思う。

過去を振り返ると、米国債の10年と2年の利回りの逆転が起こり、それが底を打ち、そこから数か月あるいは1年程度経ってから、景気悪化が本格化するケースが多かった。

下のグラフは10年債の利回りマイナス2年債の利回りを描いたもので、グレーに塗られた期間が景気悪化の時期だ。

【セントルイスFRB】

ポール・ボルカーがFRBを率いていた1980年代はちょっと動きが異なるが、その後この10年債と2年債の利回りが逆転したことは5回あり(↑のグラフの①~⑤)、それらはいずれも先に述べたようにその後で景気後退が見られる。一方株価は先行指標であり、景気後退の期間(↑のグラフでグレーに塗ったところ)の真っ最中にどこかで底打ち、実際の景気より先に急上昇を始める。

今回の利回り逆転(⑤)が底打ちしたのかどうかはわからない。しかしこれが底打ちしたらそこから何カ月か経って景気後退が始まり、その最中に株価が底を打つというのが、通常のパターンとして期待される。さあ、みなさん、どうします?(笑)

今朝は冷たい雨が降っていた。

ドガティ君はその雨の中を散歩したのでお疲れだ。

我々ニンゲンも寒いが、完全防備の人間に比べて、ボトボトになりながら濡れた地面に近いところを歩くドガティ君はもっと寒いだろうねえ。

風呂場で乾燥させているお散歩ウェア。真ん中の小さいのが一応ドガティ君のコート。

でもまあ、結局彼はボトボトになってしまった。

さすが冬至。夏とは違い、我が家の中に昼間は太陽光が奥まで入って来る。

寒いのでお昼はおでん。温まったぁ~。

という12月22日なのでした。

冬至か。。。