【金融】:経済アナリストの森永康平氏「円安を止めるために『金利を上げるべき』と主張する人がいるのは問題」

『漂流する日本の羅針盤を目指して』:【金融】:経済アナリストの森永康平氏「円安を止めるために『金利を上げるべき』と主張する人がいるのは問題」

円安・物価高のいま、今後の生活への影響は気になります。登録者数21万人超の投資YouTubeチャンネル「Trade Labo」にて主宰の児玉一希氏が、日米の金利差、金融政策による為替や市場動向、そして日本経済の見通しについて経済アナリストの森永康平氏に聞いています。今回は動画からピックアップしてお届けします。

<picture> </picture>

</picture>

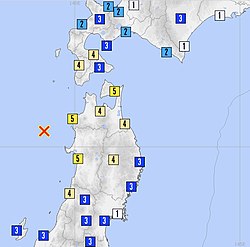

円安でどうなる?(C)日刊ゲンダイ

■政府・日銀の金融政策の変更、金利引き上げでどうなる

――日銀マイナス金利解除によって銀行株がかなり上昇しましたが、決算が出そろったなかでどのような印象ですか。

森永さん(以下、すべて同) 株式市場は先を読んで材料をどんどん織り込んでいきます。世界的なインフレを受けて日銀も金融政策を変更するのではないかと予想され始めた2022年末頃から銀行株がじわじわと上がり、三菱UFJ銀行の株価は2倍程度になりました。しかし、実際に政策が変更された後は既に織り込まれすぎて逆に上がらず、5月の決算が良かったのになぜか株価は下がったということが起きました。株の世界でいう『噂で買って事実で売れ』という格言通りのことが実際に起きたという印象ですね。

――今後さらに政府・日銀は金利を上げていくという観測もあるようですが。

植田総裁の過去の著作物を読んだ私の勝手な意見を述べますと、学者だからか教科書に載ってないことは、あまり好きじゃないのではと思いました。というのは、景気低迷による金融緩和策は教科書どおりですが、黒田前総裁の“異次元の金融緩和”は問題であると内心では思っていたんじゃないかと感じます。

だから植田さんが総裁に就任した後、少しずつ自分の色を出しはじめ、イールドカーブコントロールの修正、つまり長期金の上限を少しずつ引き上げていった。そして今年の3月に「異次元」と言われていた部分を全て無くしたのです。マイナス金利政策の解除、イールドカーブコントロールの撤廃、ETFやリートの買い入れも終了。物価上昇率が目標値を超えても金融緩和の継続を公約するというオーバーシュート型のコミットメントを廃止、国債についても買い入れ額を減額しました。

――植田総裁は異次元だった金融政策を正常に戻していくということですよね。

そうですね。でも私はそれが正しいとはあまり思っていないんです。なぜならば最新のGDP(2024年5月16日)の内訳を見ると、日本の民間需要は4四半期連続でマイナスです。個人の消費、住宅への投資は軒並みマイナス。日本のGDPは消費の割合が5割強ですから、どう見ても日本経済は良い状態にない。このレベルで消費が弱いのはリーマンショック以来のことです。

リーマンショックのような国際的な金融危機により消費が弱くなるのはわかりますが、現在は違いますよね。コロナも落ち着いています。そんな中にいても依然として消費が弱い。これは非常に良くないです。そんな中で金利の引き上げを行うと、日本の住宅ローン利用者の約75%は、変動金利を選択しているので、消費が弱いのに返済額が増えたらさらに消費が冷えこんでしまう。

<picture> </picture>

物価高に苦しむ国民…(C)日刊ゲンダイ

</picture>

物価高に苦しむ国民…(C)日刊ゲンダイ

◆金融政策によっては、消費の冷え込みを加速させデフレへ逆戻りもある?

――今後、さらに金利が上がるとすると、円安が止まると予測できます。そのタイミングとその後の見通しについては?

円安がいつ止まるのか、いま明確に言えるのは、アメリカが利下げを始めたタイミングです。この間日銀の介入があったとされる1ドル=160円辺りを抜けるか、抜けないかと動いているうちに利下げが始まって、円高に転換していくというのが現在の私の予想ですね。

問題なのは、国会議員や評論家のなかには円安を止めるために「金利を上げるべき」と主張する人がいることです。

どういうことかというと、まず国民が苦しんでいるのは物価高であり、その原因は円安の影響で、海外から輸入する原油、エネルギーや食糧が高騰してインフレ状態にあるから。円安の原因は、日米の金利差にある。現状ドルを買って円を売れば金利差の分だけ儲かるわけですから円安は止められませんよね。だから日本の金利を上げて円安を止めようと言っているんです。しかし金利を上げて、たかだか1ドル=130円になったとしても、先ほど言ったように消費が悪くなるだけなんですよ。

確かに円安による物価高はあります。世界のインフレ率と重ねてみるとわかりますが、インフレになるタイミングが半年ほど遅れているんです。アメリカのインフレ率が3.4%まで落ちてきていますので、日本も遅れて2%を下回るくらいまで物価は下がると思います。そこに円高への転換が重なればなお物価上昇は鈍化するでしょう。

世論でいうと「円安憎し」で、円安を放置している日銀が悪い。欧米の利上げにならって日本も上げるべきだという見方が強い。私はこの流れが非常に怖いし、この論調に押されて植田総裁が利上げをバシバシやるようなことになると、日本のマクロ経済はかなり厳しいものになりデフレに戻る可能性もまだまだ残されていると私は考えているのです。

■現状、物価の上昇に賃金が追いつかない状況で政府の対応がキーとなる

――仮に金利が上がるとすれば、その分所得が増えれば相殺されるようにも思います。

私は実質賃金がプラスになるためには強烈な賃上げが必要だと思っています。今年の春闘が終わった結果を見ると、確かに大企業で5%以上、中小企業で4%以上賃上げが行われたと報じられています。この30年間で一番大きな上昇幅です。ところがこの調査対象の企業というのは、一部の大企業と中小企業だけなんです。多くの中小企業は、コストの上昇を適切に価格転嫁できないし、人手不足もありますから賃上げする原資がない。報道されているほど賃金は上がっていません。

では国と政府が所得をあげるために何ができるかというと、例えば社会保険料を下げる、消費税を減税する、はたまた現金給付をすることが挙げられますが、実際にはどうでしょう。岸田政権は正反対のことをやろうとしています。

少子化対策の財源として「こども・子育て支援金制度」の導入が決定しました。 5月に電気代・ガス代の補助が打ち切り予定です。再生可能エネルギーの賦課金引き上げが決定です

岸田政権が所得減税をやるといっても、ワンショット(一度きり)でたかだか4万円くらいですよ。エネルギーの補助金を打ち切られて、ガソリン代が上がって、毎月の電気代の請求に賦課金の値上がった分が重なってくると、4万円なんてすぐ消えます。

いま政府に求められているのは、しっかりと国民を支援していくことで、日銀は拙速な利上げはしないということだと思います。しかし植田総裁はじめ日銀の内部の審議員も利上げモードですし、岸田政権も国民負担増の政策がかなり多い。そう考えると日本のマクロ経済自体は非常に政策リスクが高いでしょう。

<picture> </picture>

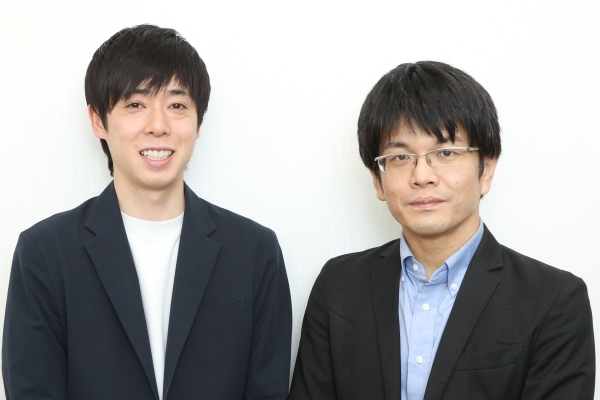

児玉一希氏(左)と森永康平氏(右)(C)日刊ゲンダイ

</picture>

児玉一希氏(左)と森永康平氏(右)(C)日刊ゲンダイ

◆日本経済の行方がもたらすマーケットへの影響は…

――追加利上げとなると株式はじめマーケットにもあまり良い影響はないということでしょうか。

やはり良くないですよね。ただ投資家の目線と一般人の経済目線というのは、分離して考えたほうがいいように思います。というのも今年3月に私の事をメディアで見ている方から、最近の株価はおかしい、日経平均が4万円を超えても私たちの生活は一向に良くならないとクレームが寄せられたんです。株価と実体経済が乖離しているのはおかしいというのです。そもそも日経平均というのは上積みの企業の業績に対する期待値ですよね。日本には数百万という企業があって、そのうちの3800社が上場していて、さらにその上積みの225社の業績に対して投資家が市場でつけた株価が日経平均です。

なぜクレームがあるのか。彼らから見た実体経済とは、例えば商店街がシャッター街になっちゃったとか、タクシーの運転手さんが暇そうだとか、街中の様子のことで、株価と乖離しているといっても比べているものが全然違います。そこを混合している人が多い。

もっというと日経平均採用銘柄は、海外売上高比率が高い企業がたくさんある。仮に日本経済が悪化しても、海外で稼いでおけば会社全体としては増収増益ということは普通に起こり得ることです。そう考えると、日本経済と株価の判断については分けて考えた方がいいと思います。

もし前述したように金融の政策リスクが顕在化してしまったら、日本経済は悪化すると私は断言しますが、だから株価も暴落するというようなシナリオには簡単には繋がらないということです。

■アメリカの景気動向と利上げの見通しについて

――アメリカの 4月の消費者物価指数は前年比3.4%の上昇でした。アメリカの経済状況、金融政策によってはグローバル企業にとっても影響はありそうですか。

アメリカは1年間という短期間で金利を5%に上げたわけですから、経済は徐々に弱くなり、米国の中央銀行にあたるFRBがタイミングをみて利下げを行い、結果的に日米金利差が縮小して円安は止まるだろうと私はシンプルに考えていたんです。

想像以上にアメリカの経済が強く、グローバルで稼いでいる日本企業はその恩恵を受けてかなり業績が上がった。しかし経済データを見る限り、いよいよアメリカの景気にも少し陰りが差してきたようです。

その理由の一つは、アメリカの「強制貯蓄」がなくなってきたということです。コロナ禍対策で給付金のばら撒きをやりましたが、ロックダウンで使い道がなく、アメリカ国民は強制的に貯蓄が貯まったんです。だからインフレ率が一時は約9%まで上がりましたが、物価高でも強い消費を維持することができたのです。

現在のアメリカのインフレ率は3%程度ですが、強制貯蓄がなくなったいま、消費がどこまで耐えられるのか。最近の経済指標を見ると徐々に悪化し始めて、FRBの利下げは年内1回という予想から、9月と12月の年2回に増えています。

以上のことからも日本の株価に関して言えば、日銀の政策以上に米国の経済動向の方が影響は大きいといえます。

■経済指標を踏まえたうえで実体経済を知る重要さ

――先日アメリカのロサンゼルスへ行きましたが、人気野球チームドジャースのスタジアムのすぐ近くにはホームレス街が多数あり、中心街もかなりシャッターが閉まっていました。数字が示すほど景気の良さは感じませんでした。

経済指標って万全ではないんですよね。私はアナリストであるという立場を活用して、投資で悩んでいる企業の社長やCFOとの面談に伺ったり、工場見学に行くこともありました。現場を知らないとわからないことが多い。足を使ってリアルな情報を稼ぐことは大事だと思いますね。児玉さんのような投資家の皆さんは業績の分析についてはベテランだと思いますので、さらに一歩先へいくならば、足を使った調査をやってみると意外とリターンの源泉を見つけることもあるかもしれません。

■個別銘柄の選び方は有名投資家も素人も同じ。やはり自分の好きなことに投資をするのは基本

――森永さんオススメの個人にもできる、経済の実体を掴む方法や銘柄選びについて教えていただけますか。

現場を見ることが重要という意味からも、やっぱり好きなものを投資対象にするのが良いです。ディズニーランドが大好きな投資家の友達はディズニーランドやディズニーシーに何度も行きますから視点が鋭い。レストランのメニューの変化やパレードの微妙な質の変化にも気づくんですよ。決算書だけを読んでいてもそこまではわからないですよね。

昔から、ウォーレン・バフェットや有名な投資家たちも、自分の知らないものに投資するのは非常に危険であると言っています。AIブームで半導体が注目されていますが「そもそも半導体ってなんだっけ」「東京エレクトロンとNVIDIAは同じことやっているんですか?」と聞かれると意外と答えられないことが多い。これは投資の原則に基づくと危ないですよ。知らない銘柄に投資する時は、そのリスクを踏まえるべきです。インフルエンサーがすすめていたから買うのは投資ではなく、投機に近いですよね。 (聞き手=児玉一希/投資家)

※「Trade Labo」でも動画で詳しく解説しています。

後編はアメリカ大統領選を前に森永康平さんの考えるトランプ再選後の世界とマーケットへの影響について取り上げます。

▽森永康平(株式会社マネネCEO/経済アナリスト) 証券会社や運用会社にてアナリスト、ストラテジストとして日本の中小型株式や新興国経済のリサーチ業務に従事。さらにインドネシア、台湾などアジア各国にて新規事業の立ち上げや法人設立を経験し、事業責任者やCEOを歴任。2018年6月には、金融教育ベンチャーのマネネを創業。現在は国内外のベンチャー企業の経営にも参画。 著書は『スタグフレーションの時代』(宝島社新書)や父・森永卓郎氏との共著『親子ゼニ問答』(角川新書)など多数。YouTubeチャンネルは「森永康平のリアル経済学」「森永康平のビズアップチャンネル」。

■関連記事

元稿:日刊ゲンダイ DIGITAL 主要ニュース マネー 【トピックスニュース・金融政策】 2024年05月24日 06:00:00 これは参考資料です。 転載等は各自で判断下さい。

</picture>

</picture> </picture>

</picture> </picture>

</picture> </picture>

</picture> </picture>

</picture> </picture>

</picture>

</picture>

</picture>