http://jp.reuters.com/article/topNews/idJPTYEA3606820140407

コラム:米金利低下が示すドル100円割れの可能性=佐々木融氏 2014年 04月 7日 19:16 JST

JPモルガン・チェース銀行 債券為替調査部長(2014年4月7日)

先週金曜日に発表された米3月非農業部門雇用者増加数は前月比19.2万人増と、概ね市場予想(20万人増)並みとなったほか、過去2カ月分も合計で3.7万人の上方修正となり、決して弱い結果ではなかった。

失業率は6.7%と市場予想(6.6%)よりは弱く、前月と同水準となったが、労働参加率が前月比0.2%ポイント上昇したことが背景にあり、ポジティブに捉えることもできる。

それにもかかわらず米長期金利が大きく低下したのは、基本的にはポジションの傾きが大きかったからと言えるだろう。投資家のコンセンサスは、米連邦準備理事会(FRB)が来年半ばから後半には利上げを行い、米長期金利は上昇、ドルも上昇という見方である。ポジションもそちらに大きく傾いていると見られ、予想通りの数字では逆の動き、つまり、米長期金利は低下、ドルも下落という動きになってしまうのだろう。

しかし、雇用統計後の為替相場の動きをより詳細に見ると、実はドルは結局、ユーロ、英ポンド、スイスフラン、北欧通貨に対してはさほど下落していない。つまり、それほど「ドル安」ではなかったのである。むしろ、雇用統計後の動きで目立ったのは、米長期金利の低下と円の強さだった。

<リーマン危機前後の逆相関が復活か>

実際、当社が算出する名目実効レートで見ると、雇用統計発表後、金曜日のニューヨーク市場終了までに、ドル実効レートは0.2%しか下落していないが、円実効レートは0.6%も上昇している。つまり、ドル円相場が雇用統計発表直前の104円ちょうど手前近辺から103円台前半まで下落したのも、「ドルの下落」ではなく、「円の上昇」が主因だったのである。

実は、ドル円相場が再び100円台を超えて上昇基調を始めた昨年11月半ば頃から、米10年債利回りと円の名目実効レートの逆相関が強まっている。米10年債利回りが上昇すると円安、利回りが低下すると円高という関係だ。11月半ば以降では、米10年債利回りと円実効レートの逆相関の方が、米10年債利回りとドル実効レートの逆相関より圧倒的に強い。

この米10年債利回りと円相場との逆相関関係は、2008年のリーマンショック前後にかなり高い状態が続き話題になっていた。その後、12年くらいまで逆相関が比較的高い状態が続いていたが、昨年はすっかり関係が崩れあまり話題にもならなくなっていた。

リーマンショック前後にこの逆相関関係が強まった背景として言われていたのは、仕組債などに組み込まれたオプションに起因する影響である。つまり、そうしたポジションをヘッジするために、銀行や証券会社のオプショントレーダーが、米長期金利が上昇すると円を売り、米長期金利が低下すると円を買い戻すというオペレーションを行っていたことが、米長期金利と円の逆相関が強かった理由の一つとして指摘されている。特にリーマンショック後は米長期金利低下と円買いが同時に発生し、ドル円相場が急落した背景の一つとなったとも考えられている。

筆者の周囲のオプショントレーダーに聞くと、このポジションから来る影響は現在すでにかなり小さくなっているはずとのことなのだが、再び逆相関が強くなってきているのは興味深い。もしかすると、リーマンショック前後に米長期金利と円相場の逆相関が強かったのも、実はオプション市場から来る影響の他に何らかの要因があって、それがアベノミクスや日銀の異次元緩和を材料にした海外勢の積極的な円の取引に打ち消されていたのだが、そうした取引が小康状態となってきたことから、円相場が再び米長期金利に影響を受け始めているのかもしれない。

この逆相関を考えると、米10年債利回りが今年1月後半からの約2カ月半、2.5―2.8%のレンジ内で推移していることが、ドル円相場が同期間101―104円のレンジを続けていることの背景の一つと言えるかもしれない。

昨年11月半ば以降の逆相関関係がそのまま続いたとすると、米10年債利回りが2.4%を下回ると円相場は現状レベルから3%円高へ、3.0%を上回ると3%円安に行く関係となっている。つまり、米10年債利回りが2.4%まで低下するならドル円相場は100円を割れ、3.0%まで上昇するなら今年1月初めの高値を上抜けて106円台に達する可能性が高いとも言える。

恐らく世界のほとんどの投資家は「米10年債利回りが3%台に上昇し、ドル円相場が106円台に乗せる」方が先に来ると予想するだろう。しかし、先週末の雇用統計後の動きは、皆が同じ方向を見ていると、一時的にせよポジションの巻き戻しから「米10年債利回りが2.4%まで低下し、ドル円相場が100円を割り込む」方が先に来る可能性もそれほど低くないことを示唆しているのではないだろうか。

////////////////////////////////////////////////////////////////////////////

コラム:米金利低下が示すドル100円割れの可能性=佐々木融氏 2014年 04月 7日 19:16 JST

JPモルガン・チェース銀行 債券為替調査部長(2014年4月7日)

先週金曜日に発表された米3月非農業部門雇用者増加数は前月比19.2万人増と、概ね市場予想(20万人増)並みとなったほか、過去2カ月分も合計で3.7万人の上方修正となり、決して弱い結果ではなかった。

失業率は6.7%と市場予想(6.6%)よりは弱く、前月と同水準となったが、労働参加率が前月比0.2%ポイント上昇したことが背景にあり、ポジティブに捉えることもできる。

それにもかかわらず米長期金利が大きく低下したのは、基本的にはポジションの傾きが大きかったからと言えるだろう。投資家のコンセンサスは、米連邦準備理事会(FRB)が来年半ばから後半には利上げを行い、米長期金利は上昇、ドルも上昇という見方である。ポジションもそちらに大きく傾いていると見られ、予想通りの数字では逆の動き、つまり、米長期金利は低下、ドルも下落という動きになってしまうのだろう。

しかし、雇用統計後の為替相場の動きをより詳細に見ると、実はドルは結局、ユーロ、英ポンド、スイスフラン、北欧通貨に対してはさほど下落していない。つまり、それほど「ドル安」ではなかったのである。むしろ、雇用統計後の動きで目立ったのは、米長期金利の低下と円の強さだった。

<リーマン危機前後の逆相関が復活か>

実際、当社が算出する名目実効レートで見ると、雇用統計発表後、金曜日のニューヨーク市場終了までに、ドル実効レートは0.2%しか下落していないが、円実効レートは0.6%も上昇している。つまり、ドル円相場が雇用統計発表直前の104円ちょうど手前近辺から103円台前半まで下落したのも、「ドルの下落」ではなく、「円の上昇」が主因だったのである。

実は、ドル円相場が再び100円台を超えて上昇基調を始めた昨年11月半ば頃から、米10年債利回りと円の名目実効レートの逆相関が強まっている。米10年債利回りが上昇すると円安、利回りが低下すると円高という関係だ。11月半ば以降では、米10年債利回りと円実効レートの逆相関の方が、米10年債利回りとドル実効レートの逆相関より圧倒的に強い。

この米10年債利回りと円相場との逆相関関係は、2008年のリーマンショック前後にかなり高い状態が続き話題になっていた。その後、12年くらいまで逆相関が比較的高い状態が続いていたが、昨年はすっかり関係が崩れあまり話題にもならなくなっていた。

リーマンショック前後にこの逆相関関係が強まった背景として言われていたのは、仕組債などに組み込まれたオプションに起因する影響である。つまり、そうしたポジションをヘッジするために、銀行や証券会社のオプショントレーダーが、米長期金利が上昇すると円を売り、米長期金利が低下すると円を買い戻すというオペレーションを行っていたことが、米長期金利と円の逆相関が強かった理由の一つとして指摘されている。特にリーマンショック後は米長期金利低下と円買いが同時に発生し、ドル円相場が急落した背景の一つとなったとも考えられている。

筆者の周囲のオプショントレーダーに聞くと、このポジションから来る影響は現在すでにかなり小さくなっているはずとのことなのだが、再び逆相関が強くなってきているのは興味深い。もしかすると、リーマンショック前後に米長期金利と円相場の逆相関が強かったのも、実はオプション市場から来る影響の他に何らかの要因があって、それがアベノミクスや日銀の異次元緩和を材料にした海外勢の積極的な円の取引に打ち消されていたのだが、そうした取引が小康状態となってきたことから、円相場が再び米長期金利に影響を受け始めているのかもしれない。

この逆相関を考えると、米10年債利回りが今年1月後半からの約2カ月半、2.5―2.8%のレンジ内で推移していることが、ドル円相場が同期間101―104円のレンジを続けていることの背景の一つと言えるかもしれない。

昨年11月半ば以降の逆相関関係がそのまま続いたとすると、米10年債利回りが2.4%を下回ると円相場は現状レベルから3%円高へ、3.0%を上回ると3%円安に行く関係となっている。つまり、米10年債利回りが2.4%まで低下するならドル円相場は100円を割れ、3.0%まで上昇するなら今年1月初めの高値を上抜けて106円台に達する可能性が高いとも言える。

恐らく世界のほとんどの投資家は「米10年債利回りが3%台に上昇し、ドル円相場が106円台に乗せる」方が先に来ると予想するだろう。しかし、先週末の雇用統計後の動きは、皆が同じ方向を見ていると、一時的にせよポジションの巻き戻しから「米10年債利回りが2.4%まで低下し、ドル円相場が100円を割り込む」方が先に来る可能性もそれほど低くないことを示唆しているのではないだろうか。

////////////////////////////////////////////////////////////////////////////

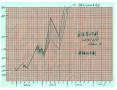

日経225の厳しい現状

● もし佐々木融氏の言うように、円高に成れば、今までの経過から当然日本株は

下落します。これは、私が以前ケチをつけた、三菱UFJモルガンスタンレー

の宮田氏の説を支持すると言う事に成ります。彼に軍配が上がります。

● つまり、去年の12月末からの調整は終わっていないと言う事に成ります。同時に

波のカウントにも訂正が必要になります。ドルが100円割り、更に調整が有ると

すれば、図のような経過が考えられます。調整期間は5ケ月間の可能性。

● つまり、調整は2012年の様に、5月末まで続く可能性が有ります。勿論上下

しながら下がりますから、図の様にオバマ大統領の在日中までは株が

上がり、離日と同時に最後の調整が起こりえます。

● この前提が正しければ、3月7日からの波は、大きなLD様な形にも見えますから、

調整は、強いものと考えられます。図の様にNIKKEI=12000円前後まで

ありうると言えます。理論上は未だ下がる事もあり得ますが、気分が悪く

なるので取りあえず此処までに止めておきます。

● 同時に波のカウントは、宮田氏とは少し異なりますが、12月30日の頂点が、

Intermediate(3)波、5末はInt.(4)の底に成る可用性が有ると言う事です。

● つまり、次の上昇波=Inpulsは6月からと言う事に成ります。4月に市場は追加緩和を

期待したようですが、黒田総裁は頑として動きませんでした。もしこのように

下がれば、さすがの総裁も6月以降、追加緩和を出す可能性が有ります。

● この予測通りなら、貴金属の予測価格も変える必要が有ります。つまり基本的に

4月末までは調整です。5月から本格的な上昇相場と予測できます。

● 今の動きを見ていると、プラチナとパラディウムはやがて天井を打ち下落する可能性

が有りますし、金銀は予想に反して調整気味の動きです。

● やっと目に見える、貴金属の上昇相場は、5月,又は6月以降到来ということでしょうか?

● もし佐々木融氏の言うように、円高に成れば、今までの経過から当然日本株は

下落します。これは、私が以前ケチをつけた、三菱UFJモルガンスタンレー

の宮田氏の説を支持すると言う事に成ります。彼に軍配が上がります。

● つまり、去年の12月末からの調整は終わっていないと言う事に成ります。同時に

波のカウントにも訂正が必要になります。ドルが100円割り、更に調整が有ると

すれば、図のような経過が考えられます。調整期間は5ケ月間の可能性。

● つまり、調整は2012年の様に、5月末まで続く可能性が有ります。勿論上下

しながら下がりますから、図の様にオバマ大統領の在日中までは株が

上がり、離日と同時に最後の調整が起こりえます。

● この前提が正しければ、3月7日からの波は、大きなLD様な形にも見えますから、

調整は、強いものと考えられます。図の様にNIKKEI=12000円前後まで

ありうると言えます。理論上は未だ下がる事もあり得ますが、気分が悪く

なるので取りあえず此処までに止めておきます。

● 同時に波のカウントは、宮田氏とは少し異なりますが、12月30日の頂点が、

Intermediate(3)波、5末はInt.(4)の底に成る可用性が有ると言う事です。

● つまり、次の上昇波=Inpulsは6月からと言う事に成ります。4月に市場は追加緩和を

期待したようですが、黒田総裁は頑として動きませんでした。もしこのように

下がれば、さすがの総裁も6月以降、追加緩和を出す可能性が有ります。

● この予測通りなら、貴金属の予測価格も変える必要が有ります。つまり基本的に

4月末までは調整です。5月から本格的な上昇相場と予測できます。

● 今の動きを見ていると、プラチナとパラディウムはやがて天井を打ち下落する可能性

が有りますし、金銀は予想に反して調整気味の動きです。

● やっと目に見える、貴金属の上昇相場は、5月,又は6月以降到来ということでしょうか?