静かなる米ドルの下落 |

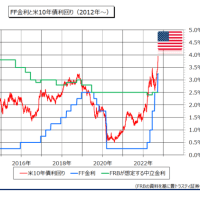

あなたは「金融化」という言葉を聞いたことはあるだろうか? これは大きな概念だが、あまり明確には定義されていない。 「金融化」の概念には以下のようなものがある。 ・商品やサービスなどのビジネス活動よりも金融活動が優位に立つという経済状況 ・市場がバブルになっている状態 ・通貨が戦争の武器になっている状態 いずれにしても投資家は、本質的価値のない金融市場活動に不意を突かれないように、金融化についてを理解する必要があるだろう。 ✔︎準備通貨と決済通貨 size 「金融化」について考える前に、まず国際取引における米ドルの役割を振り返ってみよう。 国際金融における通貨の役割を考えるとき、準備金(基本的には国の貯蓄口座)と支払い(取引、貿易など)を区別することが重要だ。 現在、世界の準備金の額面金額は、およそ58%が米ドル、20%がユーロである。 残りの22% は、日本円 、英ポンド、カナダドルまたは、その他の通貨だ。  弊社作成 size

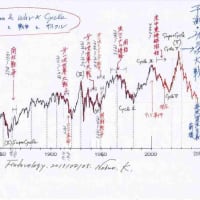

支払い(SWIFT)では、米ドルが支払いの約 59% を占め、ユーロが 13%、円が 6%、ポンドが 5%、人民元とカナダドルがそれぞれ約 3% 。 その他の通貨はそれぞれ 3% 未満である。 支払いにおいてドルが比較的大きな役割を果たすようになったのは、原油価格の上昇と原油がドル建てになったためだ。 SWIFTは、ほぼすべて大手銀行間の銀行間支払いである。 ただ、SWIFT を経由しない二国間支払い (たとえば、ロシアからインドへの現地通貨での支払い) は数多くある。 この際、はっきり言っておこう。 準備通貨としても決済通貨としても米ドルの役割が今日、明日に脅かされることはない。 しかし、米ドルの役割はゆっくりと着実に低下しており、今後はその動きが加速する可能性がある。 わかりやすい過去の事例が、ポンドの衰退である。 1914年、ポンドは主要な準備通貨および貿易通貨だった。 1944 年までに、ブレトン ウッズ体制の結果、ポンドは米ドルに大きく取って代わられた。 ✔︎ドルの緩やかな下落 size 現在、ポンドは世界の準備金や決済においてほとんど目立たない存在となっている。 しかし、その下落は30年(1914年から1944年)かかり、さらに80年(1944年から2024年)続いた。 ポンドの通貨価値としての下落推移 size

出所:FT(Pound hits record trade-weighted low) size

主要通貨は一夜にして消えることはないが、こうした下落や代替通貨による段階的な置き換えの影響を受けることはある。 多くのアナリストが言う、ロシアのルーブルや中国人民元が米ドルに取って代わることはない。 どちらの通貨も母国以外では広く受け入れられていない。 これらの通貨は用途が限られており、流動性の高い債券市場がなく、その発行国には法の支配がない。 「金に裏付けられた人民元」という考えはナンセンスだ。 中国には世界が信頼するほど十分な金は持ち合わせいない。 では、どんな通貨が米ドルに取って代わるのだろうか。 可能性として高いのがBRICS 通貨 sizeである。 数年先、この通貨が発行され、米ドルの地位が脅かされる。 BRICS は現在、加盟国を拡大しており、10月にロシアのカザンで開催される首脳会議でさらに拡大する予定である。  出所:Uniting to Combatntds(BRICS Summit 2024) size

加盟国が増えると、通貨を使用できる取引地域が拡大する。 つまり、投資家としては絶対に無視できない状況である。 BRICS 非加盟国も、希望すれば新しい BRICS 通貨を受け入れることに同意できるのだ。 貿易でBRICS通貨を受け取った場合、ルーブル、人民元、ルピーのように1つの貿易相手国だけではなく、20か30か国で使用または投資できる方が有益だろう。 このためのインフラは現在整備されている。 新しいメンバーで通貨圏を拡大するこのプロセスにはさらに数年かかるが着実に準備が進みつつあるのだ。 ユーロが良い事例である。 実際、ユーロが導入されたのは、2000年。 1992年のマーストリヒト条約から8年かかった。 BRICS 通貨は数年後には貿易に利用されるようになるだろうが、準備通貨として発展するにはさらに時間がかかるだろう。 そのためには、流動性のある金融市場(債券や決済、為替取引ができる市場等)を創設する必要がある。 このプロセスには 10 年以上かかる可能性がある。 私たちが予想すべきなのは、決済と準備金における米ドルと米国債市場の突然の崩壊ではなく、むしろ第一次世界大戦後にポンドに起こったことと同様に、ドルの役割がゆっくりと着実に縮小していくことである。 ✔︎我々投資家はどうすればいいのか size 私が推奨するのは、資産の一部を金に投資することである。 中央銀行は2010年以降、金を積極的に買い向かっており、1970年以来続いていた売側の立場を覆している。 こうした中央銀行の金の購入は、総準備金に占める金の割合の増加に反映されている。 現在、金は米国の準備金の70%以上、ロシアの準備金の25%、中国の準備金の8%を占めている。 不思議なことに、IMF自体が 1,000トン以上の金を保有しているにもかかわらず、金はIMFの公式準備資産報告書にさえ記載されていない。 金には、米国によって凍結または差し押さえられない物理的な非デジタル資産であるという魅力もある。 ✔︎投資家は株式市場の暴落に注意せよ size さらに、金融化が今、数多くの側面から進んでいることがわかる。 最も顕著な例が、金融制裁を戦争に利用していることだ。 これはドルの兵器化と呼んだ方が適切かもしれない。 私が2022年に警鐘を鳴らしたように、米国の対ロシア制裁は大失敗に終わった。 ロシア経済はあらゆる重要な指標で米国経済を上回っているのだ。 米国は教訓を学ばず、より危険な方法に移行している。 米国はウクライナ戦争の開始時にロシアの資産(米国債約3000億ドル相当)を凍結した。 現在、米国はそれらの資産を盗む動きを見せている。 この計画は最近、6月13日にイタリアのプーリア州で行われたG7サミットで発表された。  出所:EU(G7 summit, Borgo Egnazia, Apulia, Italy, 13-15 June 2024) size

ロシアは報復として、ロシア国内に残る3000億ドル以上の西側資産を差し押さえるだろう。 ロシア資産の大部分はユーロクリアに保管されているため(約2000億ドル)、ロシアはドバイや香港などユーロクリアが事務所を構えるロシアに友好的な管轄区域で、ユーロクリアを不当な資金流用で訴えることができる。 ユーロクリアとはブリュッセルにある国際証券決済機関である。 ユーロ債から派生証券に至るまで、世界中の株式や債券を含む、何万種類もの有価証券を取扱っている。 ユーロクリアは約40兆ドルの資産を保管している。 裁判所の判決が下れば、ロシアは世界規模でユーロクリアの資産を凍結し、差し押さえることができる。 これにより、世界の金融システムは完全な混乱に陥る可能性がある。 さまざまな形での金融化はもはや脇役ではなく、多くの分野でメインイベントとなっている。 投資家は政治的、軍事的な攻防に巻き込まれないよう、動向を注意深く見守る必要がある。 〜編集部より〜 今、ジム・リカーズ氏が「2024年の株式市場は少なくとも30%、最大で50%の下落が予想される」と警告する“とある指標”とは? 続きはこちらの動画でご確認ください。

|

| ■ このメールは送信専用です。ご返信頂きましても対応いたしかねます。 ・返信をご希望のお問い合わせはこちらからお願いします。 ■ メールマガジンのご感想も是非お聞かせください。 ・ メールマガジンのご感想はこちらからお願いします。 ・配信停止はこちらからお願いします。 ■ 金融商品の取引にはリスクが伴います。 ・詳しくはこちらをご参照ください。 |

| 【発行責任者】 APJ Media 合同会社 投資助言・代理業|登録番号 近畿財務局長(金商)第408号 一般社団法人日本投資顧問業協会 会員 541-0059 大阪府大阪市中央区本町2-3-8 三甲大阪本町ビル 9階 |

| Financial DIRECT|お問い合わせ|配信停止|金融商品取引のリスク |