米国経済の強さはどこにあるのだろうか。2022年における名目GDP(国連)について、中国を100とすれば米国は143であり、依然として中国を大きくリードしている。一方、鉄道貨物輸送量(OECD)では米国は74、銀行融資残高(IMF)では50、電力消費量(EIA)では48に過ぎない。

実はこれらの3指標は、中国の李克強・前首相が2007年、遼寧省書記であった当時、遼寧省の経済状況を分析する上で非常に有用だと指摘した指標である。かつて一部の欧米のエコノミストたちは、こられの3指標の動きをみて中国のGDP統計の信憑性を疑うような見方をした者もいたが、今ではこれらの指標を使って逆に米国経済が過大評価されているのではないかというような見方をする中国の投資家さえいる。

ただ、これは、米国のGDP統計が経済の実態を正しく表していないということではなく、経済構造に大きな違いがあるために生じる現象であろう。中国の名目GDPに占める製造業の割合は27.5%(2021年、中国統計年鑑2023)あるのに対して、米国の製造業比率は10.3%(2022年、国連)に過ぎない。一方、米国の金融、不動産などは20.7%あるのに対して、中国の金融は7.7%、不動産は6.1%しかない。相対的に中国は実物中心の経済構造で、米国はサービス中心といった大きな違いがある。

法務、会計などのビジネスサービスでも、通信、教育、娯楽サービスにしても米国は高い競争力を持っているが、そうしたサービス産業の中でも他国をより圧倒しているのが金融だ。グローバルで事業を展開する欧米系の投資銀行、資産運用会社の収益規模は非欧米系を大きく凌駕している。米国には世界最大の株式、債券市場があり、金融商品のバリュエーションは群を抜いている。また、ドルは基軸通貨として、その流通量、信用力はずば抜けている。いわゆるグローバルな金融支配を通じて米国は世界最大の経済大国を維持している。

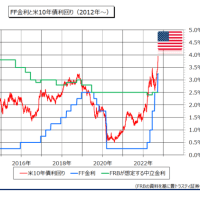

米国の利下げで投機筋が急激なドル安を仕掛けることがあれば…

2022年における米中の経常収支をみると、中国は4019億ドルの黒字で、世界最大の黒字国だが、米国は9438億ドルの赤字で、世界最大の赤字国だ(UNCTAD)。米国の赤字額は突出して大きく、ワースト2位のイギリスは1214億ドルの赤字でしかない。

米国は世界各国から流れ込む巨額な投資資金があるから、その一部を再度海外に投資させつつ、多額の貿易赤字を発生させているともいえる。2022年における米国の対外資産残高は31兆6318億ドルで世界最大だが、一方で対外負債残高は47兆8041億ドルもある(IMF)。後者がダントツの世界最大規模であることから、差し引き対外純資産は16兆1723億ドルの赤字と、極端に大きな赤字規模となっている。

FRB(米連邦準備制度理事会)は9月17、18日、金融政策を決める会合を開くが、そこで2020年3月以来となる利下げが決定されるだろう。株式市場にとって、利下げは安全資産の魅力を低下させ、リスク資産への資金移動を促す大きな動機となるだけに、一般には好材料だ。しかし、同時に為替に対しては逆の動きとなり、通貨安を招く要因の一つとなる。投機筋が急激なドル安を仕掛けるようなことになれば、海外から米国に流れ込んでいた資金の大規模な逆流が起こりかねず、そうなれば、米国側が海外に投資していた資金を回収する動きが生まれる。金融は信用が何よりも重要だ。ドルの価値の急変動は、世界同時株安を発生させかねない。

モノの世界では既に中国が米国を追い越すまでに成長しているが、新エネルギー、電気自動車といった先端分野でさえも中国が先行するようになってきた。一方、中国共産党は米国の要求をほぼ無視し、金融市場の開放を漸進的にしか進めていない。その結果、中国金融市場において、米国による金融支配は及んでいない。米国としてはこれ以上、モノの分野で中国の支配力が高まるのを阻止したいところだが、しかし、それを性急に進めれば、中国が非米同盟国を巻き込んでドル離れを加速させかねない。

トランプ前大統領の登場以来、民主党の対応を含め、米国の政治体制、民主主義体制に綻びがみられると考えるグローバル投資家が今以上に増え、更にドルの絶対神話に疑いを持つ投資家が増えれば、大きな資金の流れがクリティカルに変わる可能性もありそうだ。

文■田代尚機(たしろ・なおき):1958年生まれ。大和総研で北京駐在アナリストとして活躍後、内藤証券中国部長に。現在は中国株ビジネスのコンサルティングなどを行うフリーランスとして活動。ブログも発信中。