http://jp.reuters.com/article/jp_forum/jp.reuters.com/article/jp_forum/idJPKBN0E209H20140522?pageNumber=1&virtualBrandChannel=0

コラム:経験則が示唆する「ドル96円」=佐々木融氏

2014年 05月 22日 16:09 JST

[東京 22日] - ドル円相場が約4カ月間続いたレンジの下限を試している。結論から言えば、筆者は引き続き、短期的には1ドル=100円を割り込む可能性が高いと見ている。

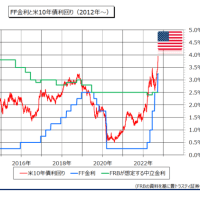

振り返れば、ドル円がこれまで概ね101―104円のレンジ相場を形成していた背景には、日本国債利回りが低位安定するなかで、米国債利回りもレンジ内での推移を続けていたことがある。米10年国債利回りは1月下旬から5月半ばまで2.6―2.8%程度で推移。日米10年国債利回り差も概ね200―217ベーシスポイント(bp)にとどまっていた。これが、ドル円相場がレンジ内での推移を続けてきた主因と考えても良いだろう。

ただし、こうした状況は変わりつつある。5月14日に米10年国債利回りはそれまでのレンジの下限を明確に下抜けし、翌15日には昨年10月以来の2.4%台まで低下した。この米長期金利低下の背景には、第1四半期国内総生産(GDP)や、4月小売売上高、4月鉱工業生産といった米経済指標が予想を大幅に下回ったことがあると考えられるが、実は米連邦準備理事会(FRB)の量的緩和政策(QE)との関連で見ても説明できる動きだ。

過去2回のQE(QE1とQE2)では、資産購入プログラムが終了するかしないかのタイミングから、終了後しばらくの間にかけて、米国の長期金利は低下傾向を辿っている。QEが終了するということは、FRBが債券の購入を止めることであるから、本来は逆の動き、つまり債券価格が下落して、金利が上昇することを予想するのが一般的だろう。しかし、現実の金利の動きはその逆になっている。

実際、米10年国債利回りは、QEが行われた期間の前後で、FRBの行動とほとんど逆の動きをしている。つまり、FRBがQEを開始し債券購入を始める前から金利は大きく低下し、FRBが実際に債券を購入し始めると金利は反発している。そして、QEが終了するか、終了が視野に入ってくると金利は反落し始めている。

こうした現象が起きるのは、市場がFRBの行動を先取りして織り込んでしまうからと考えられる。市場参加者はFRBがQEを開始すると予想し始めると、FRBに先んじて債券のロングポジションを積み増す。その結果、実際にFRBが債券を購入し始める頃にはポジションが積み上がってしまっているので、利食いのために債券の売却を始める。だからQEが始まると逆に金利は反発しているのである。

そして、FRBが債券購入を終了するとの思惑が高まり始めると、投資家は今度は先んじて債券のショートポジションを積み増す。その結果、実際にFRBが債券購入を終了する頃にはポジションが積み上がってしまっているため、債券を買い戻す必要が出てくるのである。これが、QE終了前後のタイミングで長期金利が低下し始める理由だろう。

<米金利低下の一時的加速もあり得る>

米国の10年国債利回りは昨年1年間で見ると先進国の中で最も上昇幅が大きかったが、上記のような過去の経験則に鑑みれば、市場は昨年の時点ですでにFRBによる債券購入停止を織り込んでしまい、ショートポジションが積み上がった状態になっていると考えられる。

世界の投資家は資金の運用先に困っている。米10年国債利回りが今度3%台に乗せたら投資したいと思って待っている先も多いのではないだろうか。そうだとすると、米10年国債利回りが今後低下基調に入ると、慌てて買い始める可能性もあり、米長期金利の低下が短期的に加速するかもしれない。

過去2回のQEでは、終了後3カ月以内に、米10年国債利回りは開始前の金利水準を下回っている。現行のQE3が始まった時の米10年国債利回りの水準は1.7%近辺だった。今回も過去の経験則が当てはまるようなら、QE3が終了する10月の米連邦公開市場委員会(FOMC)から3カ月後の2015年初頃に1.7%を割り込んでいるということになる。

もちろん、そこまで極端な金利低下は予想しないが、こうした目線で見ると、米10年国債利回りが今後数カ月で2%ちょうど近辺まで低下しても不思議ではないと考えられるのではないか。

ちなみに、米10年国債利回りが2%ちょうどまで下落し、日本の10年国債利回りが0.58%程度だったら日米10年国債利回り差は142bpということになる。金利差と為替相場には常に一定の相関関係が当てはまるわけではないが、仮に年初からの日米10年国債利回り差とドル円相場の相関が維持されるならば、142bpの金利差と整合的なドル円相場の水準は「1ドル=96円」となる。

*佐々木融氏は、JPモルガン・チェース銀行の債券為替調査部長で、マネジング・ディレクター。1992年上智大学卒業後、日本銀行入行。調査統計局、国際局為替課、ニューヨーク事務所などを経て、2003年4月にJPモルガン・チェース銀行に入行。著書に「インフレで私たちの収入は本当に増えるのか?」「弱い日本の強い円」など。

*本稿は、ロイター日本語ニュースサイトの外国為替フォーラムに掲載されたものです。(here)

///////////////////////////////////////////////////////////////////////////////

● 貴金属は最後の調整の様相を呈しています。つまりゴールドマンサックス等のいうように、今年は貴金属の

調整ーたぶん最後の調整ーが続くということです。

● そして同時に、円高や株価の調整・暴落が起これば、同時に貴金属も暴落ということです。一般的には

株価が調整に入ると、貴金属の上昇がみられますが、ある程度以上の調整・暴落があると

株も商品もすべてが売られるという局面になります。同時暴落です。

● 今回もそのような局面を思わせる様な、展開が考えられます。パラディウムは去年12月の後半から

上昇波に乗ったと考えられますから、その時の底を割ることはないと予想できますが、

金銀はあり得ます。最後の調整が考えられるということです。

● もしこのような事が起こるなら、いったんは株からも商品からも、撤退して暫く休むというのが良いかも

しれません。市場が休む時=調整の時は、我々も休むということです。

● 経過を注視しつつ、再び投資の戻るのが良いかもしれません。あくまでも予測ですので、各人で判断しましょう。

● まだはもうなり、もうはまだなり。憂鬱な梅雨時です。

コラム:経験則が示唆する「ドル96円」=佐々木融氏

2014年 05月 22日 16:09 JST

[東京 22日] - ドル円相場が約4カ月間続いたレンジの下限を試している。結論から言えば、筆者は引き続き、短期的には1ドル=100円を割り込む可能性が高いと見ている。

振り返れば、ドル円がこれまで概ね101―104円のレンジ相場を形成していた背景には、日本国債利回りが低位安定するなかで、米国債利回りもレンジ内での推移を続けていたことがある。米10年国債利回りは1月下旬から5月半ばまで2.6―2.8%程度で推移。日米10年国債利回り差も概ね200―217ベーシスポイント(bp)にとどまっていた。これが、ドル円相場がレンジ内での推移を続けてきた主因と考えても良いだろう。

ただし、こうした状況は変わりつつある。5月14日に米10年国債利回りはそれまでのレンジの下限を明確に下抜けし、翌15日には昨年10月以来の2.4%台まで低下した。この米長期金利低下の背景には、第1四半期国内総生産(GDP)や、4月小売売上高、4月鉱工業生産といった米経済指標が予想を大幅に下回ったことがあると考えられるが、実は米連邦準備理事会(FRB)の量的緩和政策(QE)との関連で見ても説明できる動きだ。

過去2回のQE(QE1とQE2)では、資産購入プログラムが終了するかしないかのタイミングから、終了後しばらくの間にかけて、米国の長期金利は低下傾向を辿っている。QEが終了するということは、FRBが債券の購入を止めることであるから、本来は逆の動き、つまり債券価格が下落して、金利が上昇することを予想するのが一般的だろう。しかし、現実の金利の動きはその逆になっている。

実際、米10年国債利回りは、QEが行われた期間の前後で、FRBの行動とほとんど逆の動きをしている。つまり、FRBがQEを開始し債券購入を始める前から金利は大きく低下し、FRBが実際に債券を購入し始めると金利は反発している。そして、QEが終了するか、終了が視野に入ってくると金利は反落し始めている。

こうした現象が起きるのは、市場がFRBの行動を先取りして織り込んでしまうからと考えられる。市場参加者はFRBがQEを開始すると予想し始めると、FRBに先んじて債券のロングポジションを積み増す。その結果、実際にFRBが債券を購入し始める頃にはポジションが積み上がってしまっているので、利食いのために債券の売却を始める。だからQEが始まると逆に金利は反発しているのである。

そして、FRBが債券購入を終了するとの思惑が高まり始めると、投資家は今度は先んじて債券のショートポジションを積み増す。その結果、実際にFRBが債券購入を終了する頃にはポジションが積み上がってしまっているため、債券を買い戻す必要が出てくるのである。これが、QE終了前後のタイミングで長期金利が低下し始める理由だろう。

<米金利低下の一時的加速もあり得る>

米国の10年国債利回りは昨年1年間で見ると先進国の中で最も上昇幅が大きかったが、上記のような過去の経験則に鑑みれば、市場は昨年の時点ですでにFRBによる債券購入停止を織り込んでしまい、ショートポジションが積み上がった状態になっていると考えられる。

世界の投資家は資金の運用先に困っている。米10年国債利回りが今度3%台に乗せたら投資したいと思って待っている先も多いのではないだろうか。そうだとすると、米10年国債利回りが今後低下基調に入ると、慌てて買い始める可能性もあり、米長期金利の低下が短期的に加速するかもしれない。

過去2回のQEでは、終了後3カ月以内に、米10年国債利回りは開始前の金利水準を下回っている。現行のQE3が始まった時の米10年国債利回りの水準は1.7%近辺だった。今回も過去の経験則が当てはまるようなら、QE3が終了する10月の米連邦公開市場委員会(FOMC)から3カ月後の2015年初頃に1.7%を割り込んでいるということになる。

もちろん、そこまで極端な金利低下は予想しないが、こうした目線で見ると、米10年国債利回りが今後数カ月で2%ちょうど近辺まで低下しても不思議ではないと考えられるのではないか。

ちなみに、米10年国債利回りが2%ちょうどまで下落し、日本の10年国債利回りが0.58%程度だったら日米10年国債利回り差は142bpということになる。金利差と為替相場には常に一定の相関関係が当てはまるわけではないが、仮に年初からの日米10年国債利回り差とドル円相場の相関が維持されるならば、142bpの金利差と整合的なドル円相場の水準は「1ドル=96円」となる。

*佐々木融氏は、JPモルガン・チェース銀行の債券為替調査部長で、マネジング・ディレクター。1992年上智大学卒業後、日本銀行入行。調査統計局、国際局為替課、ニューヨーク事務所などを経て、2003年4月にJPモルガン・チェース銀行に入行。著書に「インフレで私たちの収入は本当に増えるのか?」「弱い日本の強い円」など。

*本稿は、ロイター日本語ニュースサイトの外国為替フォーラムに掲載されたものです。(here)

///////////////////////////////////////////////////////////////////////////////

● 貴金属は最後の調整の様相を呈しています。つまりゴールドマンサックス等のいうように、今年は貴金属の

調整ーたぶん最後の調整ーが続くということです。

● そして同時に、円高や株価の調整・暴落が起これば、同時に貴金属も暴落ということです。一般的には

株価が調整に入ると、貴金属の上昇がみられますが、ある程度以上の調整・暴落があると

株も商品もすべてが売られるという局面になります。同時暴落です。

● 今回もそのような局面を思わせる様な、展開が考えられます。パラディウムは去年12月の後半から

上昇波に乗ったと考えられますから、その時の底を割ることはないと予想できますが、

金銀はあり得ます。最後の調整が考えられるということです。

● もしこのような事が起こるなら、いったんは株からも商品からも、撤退して暫く休むというのが良いかも

しれません。市場が休む時=調整の時は、我々も休むということです。

● 経過を注視しつつ、再び投資の戻るのが良いかもしれません。あくまでも予測ですので、各人で判断しましょう。

● まだはもうなり、もうはまだなり。憂鬱な梅雨時です。