★ http://jp.reuters.com/article/2015/08/12/china-frb-idJPKCN0QH0KR20150812

コラム:❶ 世界景気減速での米利上げは「未知との遭遇」

8月12日、米連邦準備理事会(FRB)は、9月利上げに向っているように見えるが、世界経済は中国をはじめ新興国を中心に減速している。

[東京 12日 ロイター] - 米連邦準備理事会(FRB)は、9月利上げに向っているように見えるが、世界経済は中国をはじめ新興国を中心に減速している。グローバルな景気に逆風が吹いている中で米利上げが実施されれば、前例のない事態と言える。ドル高の圧力は米経済への「引き締め効果」を増大させ、新興国からのマネー流出を加速させるだろう。中国の人民元切り下げによる市場変動は、その「予兆」と見るべきだ。

❷ <人民元切り下げ、背後に当局の危機感>

米アトランタ連銀のロックハート総裁は、10日の講演で「利上げは近いと思う」と述べ、9月利上げの可能性が高いとの見解を示した。また、FRBが重視する雇用に関しては❸「米経済は完全雇用寸前の状態」と指摘した。

フィッシャー副議長も10日、ブルームバーグTVで「米経済は完全雇用に近づいている」と述べるとともに、米国の低インフレは一時的な現象との見方を示した。9月利上げへの直接的な言及はなかったが、セントラルバンカー特有の「間接的な表現」で、9月利上げの可能性が高いことをにおわせたと考える。

だが、世界経済は新興国を中心に減速している公算が大きい。中国は11日、人民元の切り下げを公表したが、多くの市場関係者は中国経済のテコ入れを目指して中国人民銀が決断したと受け止めている。

8日発表の7月中国貿易統計では、国内経済の減速を反映して輸入が前年比マイナス8.1%となったが、市場がショックを受けたのは輸出が同マイナス8.3%と予想外に大きく落ち込んだことだ。

在庫の積み上がりを輸出で調整しようとしていた中国企業にとって、輸出も「ダメ」となれば、在庫急増に直面し、企業の収益を圧迫することになる。中国政府が元の切り下げに踏み切ったのは、このことへ強い危機感があったからだと考える。

<中国から波及する減速の連鎖>

中国経済の減速は、立ち直りのきっかけをつかもうとしている欧州経済にとっても重荷になる。欧州各国にとって中国向け輸出の伸び悩みは、景気拡大のエンジン加速ができないことを意味する。

さらに深刻な影響が出そうなのが、中国向け輸出の比重が大きい東南アジア諸国連合(ASEAN)の国々だろう。中国系企業の中には、サプライチェーンを再編成し、ASEANからの輸入品を中国国内の製品に切り替える動きも出ているという。

このように世界経済は、米国以外の地域での減速が目立っている。1990年代ごろまでの世界経済なら、利上げを決断するような米国景気の拡大が、他の地域の経済を押し上げる構図になっていた。

ところが、新興国経済の比重が増すことによって、米国経済が成長しても、新興国経済が減速すれば、世界経済全体では「減速感」がにじむという現象を生み出している。

もし、FRBが9月に利上げを決断すれば、❹ 少なくともこの50年間はなかった「世界景気減速下での米利上げ」となる。

<インドネシア介入に象徴されるマネー流出>

そこで何が起きるのか──。多くの市場関係者は、世界景気が拡大している中での米利上げという過去の現象が、今回も再現されることを前提に、市場変動を予測している。

しかし、今回は違う。「未知との遭遇」であることを忘れてはいけないだろう。

例えば、インドネシアの場合、通貨ルピアIDR=が12日に1%を超えて下落。1998年7月以来の水準まで売り込まれ、インドネシア中銀がルピア買い介入に踏み切った。

米利上げを前提に、マネーが新興国から流出することは想定されていたが、経済減速下においては、その流出幅が大きくなることをあらためて市場に示したかたちだ。

さらにインドネシア株式市場では、主要株価指数.JKSEも12日に2%超の下落となっている。

❺ 今後、インドネシアに限らず、他のアジア諸国や中南米諸国などでも、マネー流出に伴って、通貨と株価の下落が連鎖する可能性がある。

<米長期金利低下の意味>

一方、米国への資金還流は、2つの現象を引き起こすだろう。1つはドル高だ。ドル高の進展は、米系企業の輸出を圧迫し、収益見通しを下振れさせる。

もう1つは、新興国通貨と株の下落でリスクオフ心理が表面化してる可能性があり、米国債への資金流入が多くなり、

❺ 米長期金利が利上げ直前にもかかわらず、低下するという「珍現象」を生み出す。

足元の米市場で起きている「米短期金利の上昇」と「米長期金利の低下」というイールドカーブのフラット化は、こうした前例のない「世界景気減速下での米利上げ」という状況を映し出している現象とも言えるだろう。

7月30日のコラム「米利下げの副作用、日本は輸出減少と世界的株安の2ルートで流入」[nL3N10A1M8]で指摘したように、 ❻ 日本にとっては株安の現象が増幅して起きる危険性がある。実際、12日の東京市場では、日経平均.N225が一時、前日比400円を超す下落となった。

❼ マネーの振幅は、世界景気拡大時の米利上げに比べ、格段に大きくなる可能性が高まっている。

そういう前提に立てば、11日のダウ.DJI下落や12日の日本株急落をみても、冷静に見ることができる。「想定内」であれば、対応策を事前に検討することもできる。

無防備に「米利上げは対米輸出増の好機」と見ていると、手痛い事態に直面することになるだろう。

*このドキュメントにおけるニュース、取引価格、データ及びその他の情報などのコンテンツはあくまでも利用者の個人使用のみのためにロイターのコラムニストによって提供されているものであって、商用目的のために提供されているものではありません。このドキュメントの当コンテンツは、投資活動を勧誘又は誘引するものではなく、また当コンテンツを取引又は売買を行う際の意思決定の目的で使用することは適切ではありません。当コンテンツは投資助言となる投資、税金、法律等のいかなる助言も提供せず、また、特定の金融の個別銘柄、金融投資あるいは金融商品に関するいかなる勧告もしません。このドキュメントの使用は、資格のある投資専門家の投資助言に取って代わるものではありません。ロイターはコンテンツの信頼性を確保するよう合理的な努力をしていますが、コラムニストによって提供されたいかなる見解又は意見は当該コラムニスト自身の見解や分析であって、ロイターの見解、分析ではありません。

////////////////////////////////////////////////////////////////////////////////////////

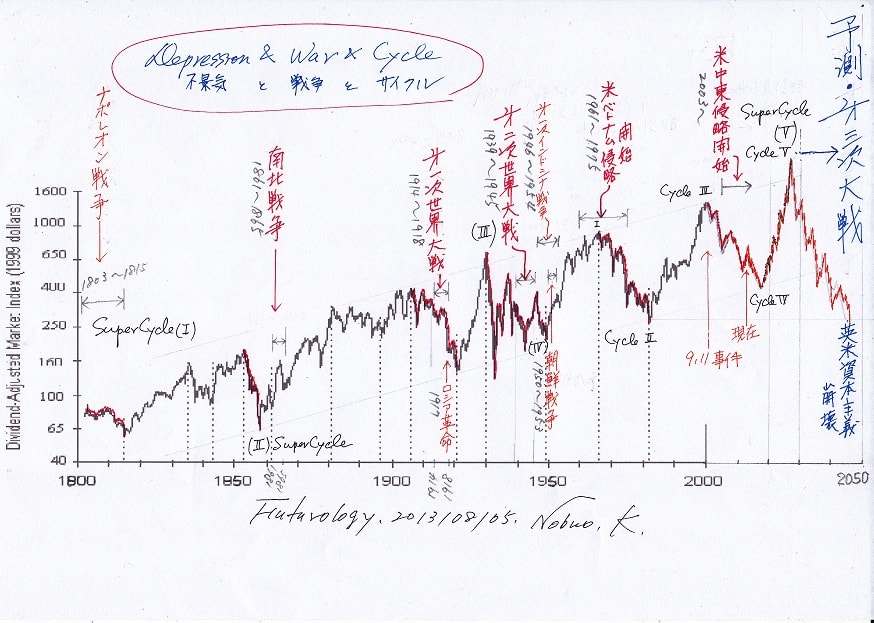

● 1966年から~1982年までの不況は、まさに不況下の利上げの時期です。この時にUSA

では不況下のインフレ=スタグフレーションが起こっています。

● ピケティの分析にもあるように(r>g)、支配階級≒金貸しが得る利益rは原則として

g=経済の成長を上回るものと理解できます。勿論ピケティの結論に反して、

資本主義ではrとgの差は、資本主義以前の他の時代に比して少なくなって

いますが、最近はその差が再び広がっているのは彼の分析からも分かります。

● 今の非常に低い低金利は、それではピケティの分析に反する事になります。低金利は

あくまでも経済の崩壊を防ぐ一時的政策なのです。崩壊≒混乱がなくなったと

見れば再び金利の上昇で、利益を稼ぐのが金貸し=支配階級です。

● 甘く見てはいけないのです。国民の利益ではなく、支配階級の論理で動くのが金利なのです。

その金利はその波動が大きすぎて、よく見えないのですが、しかし過去のデータから

ほぼ60年サイクルである事は見てきました。

● つまり景気の最重要なサイクル=30年サイクルの倍です。その長さが見えにくくなっている

原因でしょう。コンドラチェフサイクルは、実は金利の世界に残っているのです。

● コンドラチェフサイクルのみで経済を見るから、今回の2007年からの暴落を、世界大恐慌の

再来と誤解して、対策を過てるのです。つまり、過剰に金貸しの負債を保護したり、

助けたりして、貧富の差を広げる一因ともなるのです。

● そのための金融緩和が過剰となり、2000年からの不景気を見えにくくしているのでしょう。

その結果は不景気なのに、株価が上がるという過剰流動性の現象を見せるのです。

エリオット波動的に言えば、サイドウェイ=ホリゾンタルの拡大型となるのです。

● 理論上は従って、2000年から始まった暴落は、今も続いているのであり、現在の17000台のダウ

は2000年の時の11000台の価値にも及ばないという事になります。つまりインフレは

資産運用の世界では、酷くなっているのです。庶民にお金が回らず資産運用の

世界にお金が回っているのです。ピケティのいうr>gの再拡大です。

● 波動理論からは、拡大型は崩壊開始前の最高値の2倍までは上がる事があるといえます。つまり

≒11000ドル/ダウx2≒22000ドル/ダウという事になります。今は調整期間ですが

このダウ株価が、2016末前後に向かって、再び上がる事を意味するのです。

● つまり、2016年末のダウ=2万ドル以上の時に、過剰流動性≒ドーピングによるオイホリー

=株式市場の幸せなひと時=ピークが訪れるのです。再びUSAは軽く酔うのです。

● その為には、中韓を含めての新興国からの資金の引き上げと、そのお金を使っての、

先進国での最後のどんちゃん騒ぎ≒資産運用パーティのクライマックスが

来るのです。その後は勿論、2016年末、中~大暴落となります。

● 従ってその論理からいけば、中韓を含めての新興諸国のパーティは終わったのです。

既に崩壊が始まっている事は予測に書きました。4月10日はフィリピン、

5月19日からはダウの小~中調整、中国は6月12日からの暴落、

日本は6月24日からの調整と言う事なのでしょう。

● コンドラチェフサイクルサイクルから見た世界恐慌の予測が、世界支配層の今回のドタバタ劇に

見られるのです。つまり、今回の2000年からの暴落が世界恐慌を起こすという

前提での煙幕を世界にばら撒いたのです。

● いえば、2001年の自作自演で被害者を演じて、手始めに弱い中東への侵略とその拡大、中韓朝・特に

中国の甘やかしと戦争への誘い、それでも動かない世界情勢の下で自分が潰したと誤解した

ロシアへの苛め(旧ソ連国での内戦作戦)と戦争への誘いを行ったのです。

● これらがことごとく失敗に終わったことは、今や常識と言えるでしょう。勿論しかしその種は

しっかりと植えつけられましたから、そのブーメランは戻ってくるのです。

● つまり、過剰流動性は2019年からの西欧最後の打ち上げ花火を齎し、わずか10年余で株価は

ダウ10万円前後を齎し、支配層に資本主義最後のオイホリーを齎すのです。

それは死にゆく人が、苦しみの中で最後の脳内麻薬=エンドルフィンを

出して恍惚の中で死を迎えるようなものです。

● 2029年~2030年から~2046年までの、資本主義最後の大崩壊は見物でしょう。