【家計の金融資産を投資へシフト】

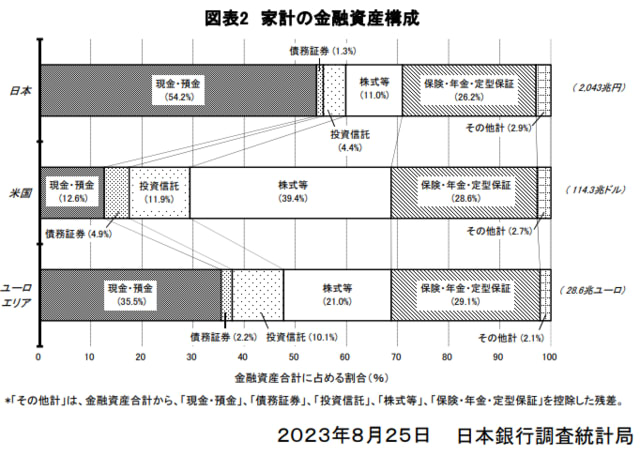

2023年8月の日本銀行資料によると、日本は家計の金融資産に占める現金・預金が54%と、米国13%、ユーロ圏36%と比較して多く、国内では1,107兆円(2,043*54.2%)も眠っている。

個人が、株式や投資信託への投資を増やし、経済を活性化し、家計資産を形成していくのが「貯蓄から投資へ」政府のスタンス。

では、素人の庶民が、9年前に、株式と投資信託へチャレンジしたことを振返ってみたい。

【株式】

2014年購入の株式は、9年間の低迷続きを我慢し、株価上昇を得て売却。配当を加えて22%資産を増やした。

9年間の物価上昇率は7%なので、ストレスはあったけど、定期預金よりも有利な運用だった。

【投資信託】

プロの専門家にお任せして、国内外の株式や債券などに複数投資し運用する商品。単体の株式よりも安定した確実な運用が期待できる。

- 2014年に米ドルで、インフラやエネルギー関連株を購入。

分配金は多かったが、基準価格(株価に相当)の下落が続き、怖くなり、損が出ないうちに売却。

- 2015年に米ドルで、日本株(日経平均株価を構成する代表的な株式に投資。米ドルコース)を購入。

基準価格が下落してこのままでは損になる。純資産高も減っており、分配金を出すために資産減らしているのかと疑う。

- 投資信託は、元本保証が無い。投資家から集めた純資産高が、株式や債券市場の低迷や分配金の支払で減少していくのは、つらい。

- 3ヶ月毎の証券会社の通知「お預かり残高の状況」では、購入時よりマイナスが一目瞭然。この商品はダメかと疑心暗鬼になる。

- 2年かけて、やっと購入時と同じ水準に戻ってきたので、若干の損切りをして売却。

- 投資信託は自分には向かないと引き出して、元本保証のある、金融機関の定期預金に。

売却後ではあるが、その後どうなったか調べると、基準価格は4年半も横ばいが続いていた。

我慢強く、持っていた人もいるのだろうか。

ところが、状況は一変した。

2020年4月以降、上がりはじめ、3年半で2.5倍になっていた。これにはびっくり。

もし、忍耐強く持ち続けたら、どうだったか(そんな忍耐力は全くないが)。

700万円×2.5=1750万円 1000万円の利益だった。

3年半で、700万円が1750万円になる。ある意味怖い商品だと思った。

1 債券の選択:

生(なま)の債券( 個別の債券を直接購入)は、手数料や為替リスクを最小限に抑えたい場合に適するが、管理が複雑。

米国債券ETF・インデックスファンド( 米国債券全体を代表するファンド)は、手数料がかかるが、分散投資が容易で管理が楽。

2 ドル資産での分散投資:

円資産( 日本円で資産を保有)は、為替変動の影響を受けにくいが、国内市場に限定される。

ドル資産( 米ドルで資産を保有)は、外国市場へアクセスでき、通貨リスクの分散が期待できる。

3 選定候補の資産:

オルカン、S&P500、ニッセイバランスF:

オルカン(オールカントリー): 低コストで世界銘柄を運用する人気の投資信託。

S&P500: 米国の代表的な株価指数。米国大企業に投資。

ニッセイバランスF: ニッセイが提供するバランス型ファンド。4資産投資でリスク分散。

リスクとコストがそれぞれ違うので悩ましいですね。

4 目標と売却条件の明確化

購入時に売るタイミングを決めておく。

目標利益設定: 購入時に目標の利益率や金額を設定し、それに達した場合に売却する。

損切りラインの設定: 損切りラインを事前に設定し、一定の損失に達した場合には損切りすることで、大きな損失を避ける。

などでしょうか。

何年経っても目標通りにならない、損切りした方が良いのでは、など後で悩むので、紙に書いておくと良いのかも知れません。

そうなんですよね~~。

上手く移管しないとメリットを

生かしきれないですね。

とても参考になります。

債券は生(なま)のものか、米国債券ETF

あるいは米国債券のインデックスファンド

で持つかですね~。手数料、為替もあるし

たしか売却の時に米国に10%の課税されるんじゃなかったかな?うろ覚えですが。

でも、円資産だけで持つよりドル資産で

持つのも分散投資という意味では良い

ですよね。

私は管理しやすいようにオルカン、s&P

500、ニッセイバランスFあたりで行こうかと迷っています。難しいですね。

100点はとれなくても70点取れれば良しと

します。

ただ、暴落が起こればどれも同じ動きになるので、債券で保有しておくのもアリですよね。若い人は時間を味方につけられるから羨ましいです。(≧◇≦)

未来はわからないので、淡々とコツコツ

買い進めるだけですが・・・・。

難しいので、AIに聞いてみました。

◎ 特定口座から新NISAへの移管

確かに難しい判断ですね。ご自身の状況や目標に応じて、最適な方法を選ぶ必要があります。一般的なポイントをいくつかご紹介します。

● 特定口座から新NISAへの直接移管はできません。一度売却して新NISAで買い直す必要があります。

● 売却することで損益が確定するため、税金の影響を考える必要があります。特定口座で含み益がある場合は、売却時に税金がかかります。含み損がある場合は、損失を確定して損益通算や繰越控除を活用できます。

● 新NISAでは非課税期間が無期限となるため、長期的な運用に向いています。特定口座で保有している商品が長期的に成長すると見込める場合は、新NISAで買い直すメリットが大きいでしょう。

● 新NISAでは非課税投資枠が限られています。つみたて投資枠は年間40万円、成長投資枠は年間60万円、非課税保有限度額は1,800万円(成長投資枠の場合は1,200万円)です。

● 特定口座で保有している商品の価値が高い場合は、新NISAで買い直すと非課税枠をすぐに使い切ってしまう可能性があります。その場合は、特定口座での運用を継続するか、利益の少ない銘柄だけ売るという選択肢もあります。

以上のように、特定口座から新NISAへの移管は、損益状況や非課税枠の利用状況、長期的な運用見通しなどを総合的に判断する必要があります。ご自身の目的やリスク許容度に合わせて、よりメリットのある方法を選んでください。

なかなか思い通りにいかないものですね。

特定口座から新NISAへの移管も、売り時

に悩んでいます。売って即日、新NISAで

買戻し?そのまま特定で持つ?利益の少ない銘柄だけ売る?頭がこんがらがってきます。新NISAは、

ある投資家の下がってラッキー、上がって

ハッピーの言葉の精神で下がったら買い増し、上がったら喜んでそのままホールド

で楽しめたらと思います。