WSJにHow to use Industry ETFs to Ride waves of Momentumという記事が出ていた。

内容は相場の上昇時と下落時に投資する業種を変えることで、価格変動リスクを抑えながら、相場を乗り切るにはどうすれば良いか?ということを実証データに基づいて論じたものだ。

このような記事が出ることの背景には、金利低下をテーマにした株価上昇相場の天井が近づきつつあると感じ始めている投資家が多いのではないか?と私は考えている。

相場上昇時にベンチマークを上回る勢いで上昇するIT銘柄は、相場下落時には激しく下落する。今年IT銘柄の恩恵を受けた人の間にある種の不安感が募っているのかもしれない。参考になる記事である。

過去25年間のデータ分析に基づき、記事は「相場上昇時はIT銘柄ETFがベストだが、相場の下落が続くと思うのであれば、生活必需品銘柄や産業銘柄ETFがベストだ」と書き始める。

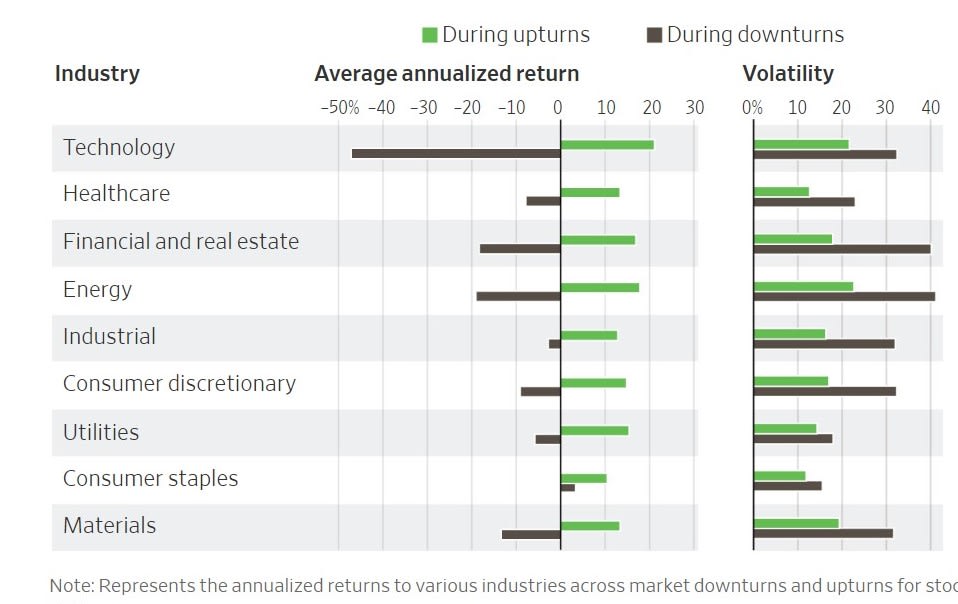

下のグラフは業種別の平均年間リターンとボラティリティを上昇相場・下落相場別に示したものだ。

このグラフからは次のようなことが分かる。

- 相場上昇時の業種別のリターンの格差に較べて、相場下落時のリターンの格差ははるかに大きい。相場上昇時に一番大きなリターンをあげたIT業界のリターンは21.2%だった。一方一番パフォーマンスが悪かったのは生活必需品で10.5%だった。この時のS&P500のリターンは17%だった。このことは相場上昇時には、何に投資してもそれなりのリターンをあげたことを示している。

- 一方下落時に一番パフォーマンスが悪かったのはIT業界でマイナス47.2%だった。IT業界についてはドットコムバブル崩壊を除いてもマイナス16.6%である。相場下落時に一番パフォーマンスが良かったのは、生活必需品でプラス3.4%だった。そしてこのセクターだけが相場下落時にプラスを確保することができた。

- ボラティリティの点では、相場上昇時・下落時ともエネルギーセクターが一番高く、生活必需品セクターが一番低かった。

記事は相場上昇のプラスの波に乗りたいのであれば、ハイテクが一番だが、相場の曲がり角が近づいているので、自分自身を守りたいと考えるなら生活必需品セクターがベストと結んでいた。

これは私見だが、投資家の年齢層から考える場合も生活必需品セクターへの投資がシニア層に向いているといえるだろう。

何故ならボラティリティが小さいので、突然投資をキャッシュ化する必要に迫られた場合でも、元本棄損のリスクが小さいからだ。また生活必需品は自分たちが日常買いに行くものだから、ハイテク銘柄よりも馴染みが深い。

知らないものに投資している不安感が少ないのも生活費需品セクター投資のメリットかもしれない、と思う。